Restez informé avec des mises à jour gratuites

Inscrivez-vous simplement au Actions myFT Digest – livré directement dans votre boîte de réception.

L’optimisme croissant à l’égard de l’économie mondiale et l’amélioration des bénéfices des entreprises poussent les marchés boursiers à des niveaux records, incitant les analystes à prévoir de nouveaux gains dans le cadre de ce que certains décrivent comme une « réinitialisation du risque ».

Le S&P 500 de Wall Street, le Nasdaq Composite, à dominante technologique, le Nikkei 225 au Japon, le Dax en Allemagne et le Cac 40 en France, entre autres indices, ont tous atteint leurs plus hauts niveaux historiques ces dernières semaines, dans l’espoir que les banques centrales réussissent à maîtriser l’inflation sans déclenchant un ralentissement.

Goldman Sachs et UBS ont revu à la hausse leurs prévisions de fin d’année pour le S&P 500 cette année, et ce mois-ci Bank of America a relevé sa prévision de fin d’année à 5.400, soit environ 5 pour cent au-dessus des niveaux actuels de l’indice.

« C’est comme une réinitialisation du cycle du risque », a déclaré Evan Brown, gestionnaire de portefeuille et responsable de la stratégie multi-actifs chez UBS Asset Management. « Tout le monde s’attendait depuis longtemps à une récession et elle ne s’est pas concrétisée. » Il a décrit l’enthousiasme croissant pour les actions comme une libération d’un appétit pour le risque refoulé.

Alors que les marchés actions se sont redressés en décembre grâce aux espoirs de voir la Réserve fédérale américaine réduire les taux d’intérêt jusqu’à six fois cette année, la reprise s’est poursuivie même si les investisseurs ont réduit leurs attentes à seulement trois ou quatre baisses.

Depuis une douloureuse correction de 10 pour cent entre juillet et octobre, le S&P 500 a augmenté de plus de 24 pour cent. L’indice de référence de Wall Street a clôturé en légère baisse lundi, mais a grimpé au cours de 16 des 19 dernières semaines. L’indice européen Stoxx 600 a augmenté de 0,4 pour cent mardi, tandis que les contrats à terme américains ont légèrement augmenté.

Selon les analystes, l’espoir croissant, soutenu par des taux de chômage historiquement bas et une croissance économique résiliente, que les États-Unis et d’autres économies soient capables d’effectuer un atterrissage en douceur cette année est un facteur crucial à considérer.

« Si vous envisagez des réductions de taux parce que tout le monde devient plus optimiste quant à l’économie au lieu de s’inquiéter de l’inflation, c’est une assez bonne combinaison », a déclaré Brown.

Les bénéfices des entreprises ont également soutenu la reprise, le fabricant de puces d’intelligence artificielle Nvidia ayant augmenté de près de 80 % cette année après avoir annoncé des bénéfices exceptionnels.

Les sociétés du S&P 500 ont collectivement dépassé les attentes en matière de bénéfices par action de 7 pour cent au cours de la saison des résultats du quatrième trimestre, selon les chiffres de JPMorgan, des secteurs tels que les valeurs de consommation et les services de communication confondant les attentes selon lesquelles une hausse des coûts d’emprunt affecterait les bénéfices.

À la fin de l’année dernière, « tous les stratèges actions de la planète disaient qu’il y aurait une correction des bénéfices à un moment donné en 2024 », a déclaré Manish Kabra, responsable de la stratégie actions américaines à la Société Générale. « Nous prévoyons désormais une croissance des bénéfices de 40 pour cent pour le Nasdaq 100 pour le premier semestre et de solides bénéfices en Europe également. »

L’équipe de Morgan Stanley a prédit la semaine dernière que les indices paneuropéens « pourraient continuer à augmenter comme en 1995 », ce qui représenterait un gain d’environ 12 pour cent par rapport aux niveaux actuels.

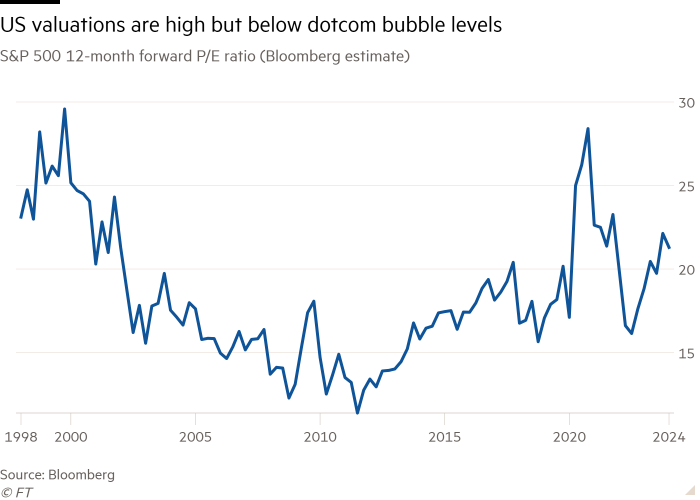

De nombreux analystes soutiennent que le rallye actuel inspiré par l’IA est bien mieux fondé que la bulle technologique des années 1990, qui a conduit à un krach en 2000.

À l’époque, « pour de nombreuses entreprises, les bénéfices n’étaient qu’une chimère et non une réalité », a déclaré Liz Ann Sonders, stratège en chef des investissements chez Charles Schwab.

« Vous n’obtenez pas la surévaluation généralisée des entreprises qui ne gagnent pas d’argent comme vous l’avez fait dans la bulle technologique », a déclaré Que Nguyen, directeur des investissements en actions chez Research Affiliates. « Oui, Nvidia est valorisé à environ 70 fois ses bénéfices. Mais ils ont effectivement des revenus.

Cependant, signe d’une éventuelle mousse, les prix du bitcoin, un aimant pour les spéculateurs, et de l’or ont atteint de nouveaux records la semaine dernière.

« Il y a eu plus d’euphorie autour des thèmes que du marché dans son ensemble », a déclaré Savita Subramanian, responsable de la stratégie actions américaines de la BofA, à propos de l’ambiance boursière.

D’autres analystes ont averti que les valorisations boursières sont relativement élevées malgré la solidité des bénéfices. JPMorgan a mis en garde cette semaine contre « les premiers signes d’épuisement du rallye », avec un « résultat meilleur que Boucle d’or » devenant le consensus du marché.

Ian Harnett, co-fondateur d’Absolute Strategy Research, a déclaré que le rallye donnait moins l’impression « qu’il y avait beaucoup d’investissements fondamentaux » que « les investisseurs professionnels avec lesquels nous travaillons ont raccourci leur horizon temporel ».