Desbloquea el Editor’s Digest gratis

Roula Khalaf, editora del FT, selecciona sus historias favoritas en este boletín semanal.

Los gestores de fondos están intensificando sus salidas al final del día para negociar acciones en Estados Unidos y Europa, lo que aumenta el temor de que el fuerte aumento de actividad deje a algunos de los mercados bursátiles más grandes del mundo muy expuestos durante un mal funcionamiento.

Según la firma de análisis Big Xyt, la proporción de las operaciones diarias de renta variable de la UE que se realizan en las subastas de cierre de las bolsas de valores alcanzó un récord del 29% en el primer trimestre. En comparación con el 22,5% del primer trimestre de 2021, según el proveedor de datos. La subasta de cierre es un período de entre 5 y 10 minutos en el que se fijan los precios finales de las acciones del día.

El fuerte aumento de Europa se ha reflejado en Estados Unidos, donde el 19 por ciento de las transacciones de acciones tuvo lugar en las subastas de cierre en las bolsas de valores en los tres meses hasta marzo, frente al 12,5 por ciento en el período de 2021, dijo big xyt.

La concentración de los inversores en realizar operaciones en los últimos minutos del día ha suscitado temores de que el aumento tardío deje a las bolsas de valores vulnerables si sufren fallos.

El final del día se estaba “divorciando totalmente” del resto de las transacciones, según un alto ejecutivo de una bolsa europea, quien agregó que el lugar estaba “iniciando discusiones con grandes bancos sobre el riesgo sistémico de los últimos cinco minutos” y cuestionó el “riesgo de concentración” de su propio mercado.

El auge del comercio en torno a la subasta de cierre se ha visto impulsado en gran medida por la creciente popularidad de los fondos negociados en bolsa y la inversión pasiva, que se compara con el precio de cierre de los índices. El aumento de la actividad significa que los administradores de fondos activos, que intentan superar a los índices de referencia, también pueden mover grandes bloques de acciones sin que sus transacciones sean detectadas por los operadores de alta velocidad.

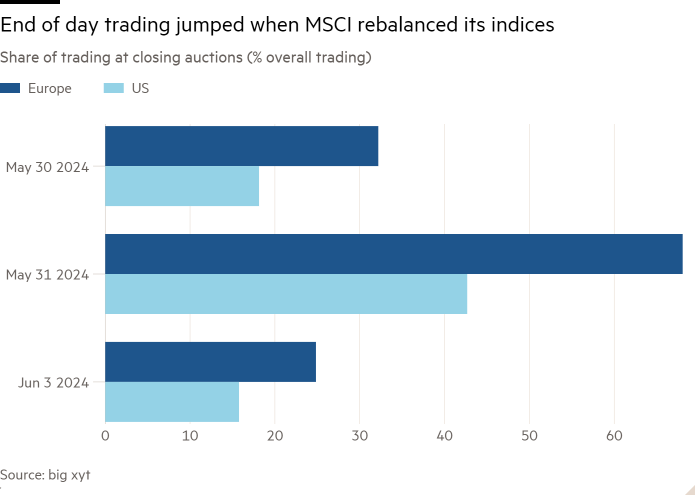

La importancia de la inversión pasiva es especialmente evidente en los días en que se reequilibran los grandes índices. El 31 de mayo, el proveedor de índices estadounidense MSCI reequilibró sus índices, lo que llevó a que el 68 por ciento de las transacciones de acciones europeas y el 43 por ciento de las transacciones de acciones estadounidenses se realizaran al cierre de ese día, según Big xyt.

Los ejecutivos comerciales están principalmente preocupados por el impacto de una interrupción durante la subasta de cierre, como la que afectó al grupo bursátil europeo Euronext en octubre de 2020.

“El escenario de pesadilla para el mercado es una interrupción del servicio de la bolsa el día de un importante reequilibrio del índice que impida al operador realizar su subasta de cierre”, dijo Natan Tiefenbrun, presidente de acciones de América del Norte y Europa en Cboe Global Markets.

La Autoridad de Conducta Financiera del Reino Unido dijo que estaba al tanto del aumento de actividad en las subastas de cierre y que estaba evaluando cómo los lugares deberían gestionar las interrupciones como parte de su revisión de los mercados secundarios.

“Cuanto más te concentras en el comercio. . . En un momento dado, más importante es gestionar el riesgo operativo”, dijo la Autoridad Europea de Valores y Mercados, el regulador paneuropeo. Añadió que estaba monitoreando “cómo la negociación en las subastas de cierre afecta la formación de precios”.

Los ejecutivos también están cada vez más preocupados de que el aumento de la actividad esté absorbiendo liquidez del resto del día de negociación, que es de ocho horas en Europa y de seis horas y media en Estados Unidos.

“La subasta de cierre es ahora masiva”, dijo Kevin Tyrrell, responsable de renta variable de la Bolsa de Nueva York. “La apertura es más complicada”, dijo, añadiendo que la Bolsa de Nueva York estaba “trabajando activamente con las instituciones para aumentar la participación”.

Los comerciantes advierten que la menor actividad hacía más difícil el comercio. El cambio de volumen había dado lugar a “mayores diferenciales intradía y una mayor volatilidad durante las operaciones continuas”, dijo un operador senior de una gestora de fondos.

Las transacciones de gran volumen también se vuelven más visibles, agregó. “Cualquier valor que represente entre el 3 y el 4 por ciento de nuestro volumen diario es detectable por los operadores de alta frecuencia, y el mercado se aleja de ti”, agregó el operador.

“Es un ciclo de retroalimentación”, añadió Tiefenbrun. “Una mayor liquidez al cierre impulsa a la gente a realizar más transacciones al cierre”.