Una disputa que dura una década entre Coca-Cola y las autoridades fiscales de Estados Unidos se ha intensificado hasta el punto de que la compañía podría deber 16.000 millones de dólares en impuestos atrasados, suficiente para eliminar un año y medio de ganancias, y la cifra aumenta en más de 1.000 millones de dólares al año.

El fabricante de refrescos ha estado ocultando “niveles astronómicos” de ganancias en países con bajos impuestos, incluida Irlanda, para protegerse del Servicio de Impuestos Internos de Estados Unidos, según una sentencia judicial contundente, contra la cual la compañía planea apelar a finales de este año.

Los crecientes riesgos sólo han sido visibles en la letra pequeña de los documentos regulatorios de Coca-Cola en los últimos años, gracias a una peculiaridad de las reglas contables.

Tras la última de una serie de cuatro años de decisiones de los tribunales fiscales, la semana pasada, Coca-Cola tendrá que desembolsar en breve una suma inicial de 6.000 millones de dólares en efectivo para cubrir los impuestos y los intereses no pagados correspondientes a los años 2007 a 2009. Pero ni esa suma, ni los 10.000 millones de dólares que podría deber por los 15 años siguientes, se reflejarán en un impacto en sus ganancias en el corto plazo.

Mientras la empresa con sede en Atlanta y su auditor de larga data, EY, estén de acuerdo en que hay una probabilidad de más del 50-50 de que Coca-Cola gane en la apelación, los pagos no tienen que pasar por su cuenta de ganancias y pérdidas.

Si Coca-Cola ha calculado mal sus posibilidades de ganar, una pérdida no sólo borraría el último año y medio de ingresos netos; el IRS podría imponer una factura fiscal estadounidense más alta durante los próximos años, añadiendo 3,5 puntos porcentuales a una tasa impositiva global que fue del 17,4 por ciento el año pasado, según la estimación de la empresa.

También hay mucho en juego para el gobierno estadounidense. Los 16.000 millones de dólares podrían cubrir el presupuesto del IRS durante un año, y el impasse con Coca-Cola es una prueba de la capacidad de la agencia para perseguir casos complicados en un momento en que ha prometido adoptar medidas duras contra la evasión fiscal corporativa.

Alex Martin, especialista en precios de transferencia del grupo de asesoría fiscal KBKG, dijo que otras empresas estaban observando de cerca la situación. “Esta decisión podría servir de modelo para que el IRS audite a otras empresas estadounidenses con filiales rentables”.

La disputa se centra en las filiales de Coca-Cola en Irlanda, Brasil, Eswatini y otros cuatro países que fabrican concentrado, el jarabe que se mezcla con agua carbonatada para elaborar bebidas como Coca-Cola, Fanta y Sprite. Las filiales se encuentran entre la empresa matriz estadounidense, propietaria de las marcas, y las empresas embotelladoras que elaboran el producto final.

El tribunal fiscal estadounidense determinó que la empresa trasladaba sistemáticamente la producción de concentrado a países con tipos impositivos favorables. La filial en Irlanda, que tenía un tipo impositivo de tan solo el 1,4%, en un momento dado realizó envíos a embotelladores en 90 países.

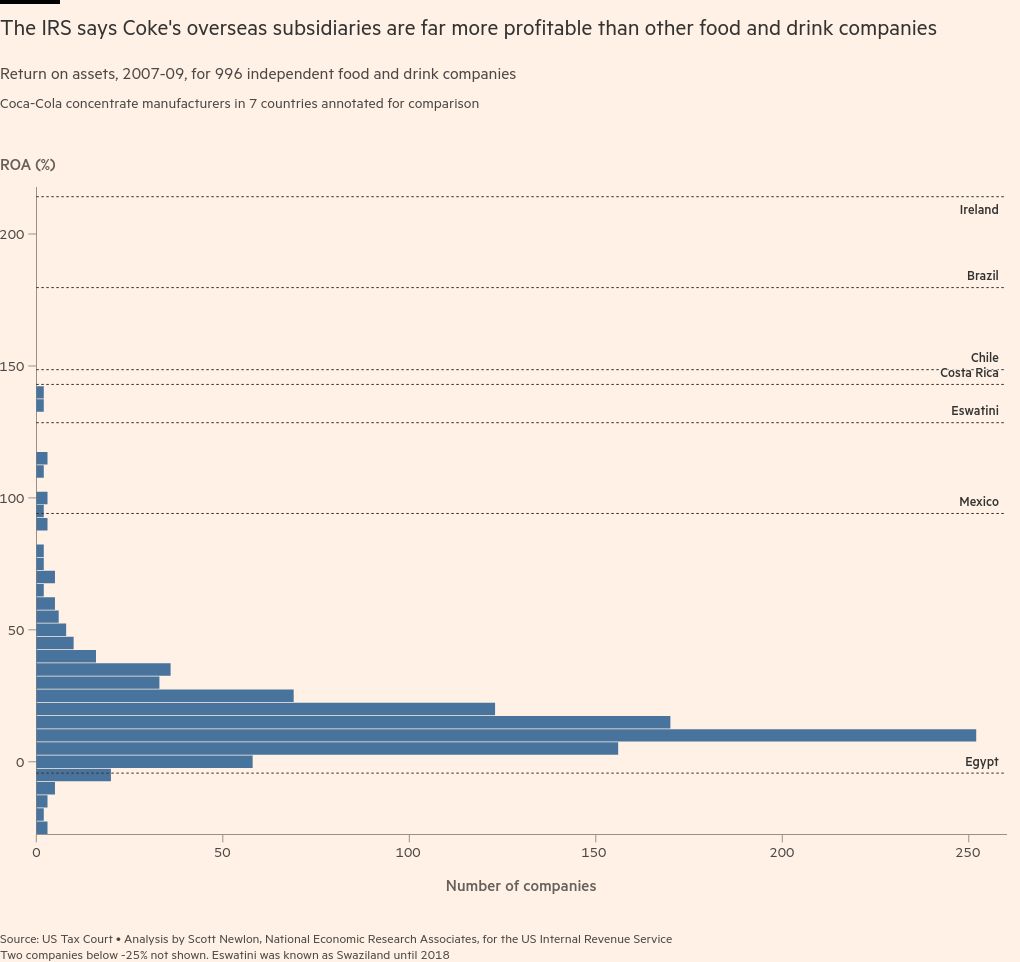

A diferencia de los fabricantes independientes, que suelen tener márgenes bajos, un análisis del IRS concluyó que estas filiales de Coca-Cola eran inusualmente rentables: obtenían un rendimiento sobre los activos dos veces y media mayor que el de la empresa matriz estadounidense propietaria de las marcas emblemáticas. Al controlar cuánto deben pagar las filiales a otras partes de la red de Coca-Cola por el uso de las marcas y la comercialización, y al fijar los precios que pueden cobrar a las embotelladoras, Coca-Cola misma decidía en efecto su rentabilidad, según el tribunal.

Esos niveles de ganancias eran “astronómicos”, escribió el juez Albert Lauber en un fallo inicial en 2020.

“¿Por qué los puntos de suministro, que se dedican a la fabricación por contrato rutinaria, son las empresas de alimentos y bebidas más rentables del mundo?”, preguntó. “¿Y por qué su rentabilidad eclipsa a la de la Coca-Cola Company, que posee los activos intangibles de los que depende la rentabilidad de la empresa?”

El tratamiento fiscal de sus fabricantes de concentrados ha sido un tema recurrente entre Coca-Cola y el IRS durante décadas. Una disputa similar se resolvió en 1996 reasignando parte de los beneficios anteriores de las filiales a la empresa matriz estadounidense, sobre la base de una fórmula elaborada por los negociadores.

Coca-Cola utilizó la misma fórmula para calcular sus declaraciones de impuestos durante otra década sin recibir objeciones, antes de que el IRS decidiera en 2015 que había suprimido indebidamente las ganancias en Estados Unidos. Los fabricantes de concentrados, de hecho, no deberían estar obteniendo un porcentaje de retorno mayor que los embotelladores de Coca-Cola, afirmó, y las cantidades superiores deberían asignarse a la empresa matriz y tributarse como ingresos en Estados Unidos.

El argumento de Coca-Cola de que el IRS actuó de manera caprichosa al cambiar las reglas del juego fue desestimado por Lauber en 2020 y en sentencias posteriores. En una de ellas, escribió que Coca-Cola nunca pidió, y el IRS nunca aceptó, que el acuerdo de 1996 se aplicara a todos los años fiscales futuros.

Coca-Cola “optó por arriesgarse con los inspectores del IRS, con la esperanza de que no alteraran el status quo”, escribió Lauber. “Pero eso era sólo una esperanza, y la esperanza no es algo que dé lugar a derechos legales o constitucionales”.

Coca-Cola también sostiene que la nueva fórmula del IRS no tiene en cuenta la valiosa propiedad intelectual acumulada por los fabricantes de concentrados, incluidos los beneficios de la comercialización local de las marcas de Coca-Cola.

La compañía ha provisionado sólo 456 millones de dólares en declaraciones de ganancias anteriores para cubrir lo que cree que realmente terminará debiendo, y ha mantenido su evaluación de que probablemente superará al IRS en todos los temas centrales.

Algunos expertos no están convencidos. “Si un juez experimentado se esfuerza por decirle a Coca-Cola que confían en la ‘esperanza’, no entiendo por qué el IRS se conformaría con centavos por dólar”, dijo Martin de KBKG.

Pero John Murphy, director financiero de Coca-Cola, dijo al Financial Times que la evaluación había sido aprobada por sus asesores.

“Contamos con asesores externos que, cada trimestre, han seguido evaluando el caso sobre la base de los hechos que tienen a su disposición y siguen ofreciendo una opinión que nos da más posibilidades que ninguna de prevalecer”, afirmó. “Y luego EY hará su propia evaluación independiente para estar conforme con esa opinión”.

EY escribió en una nota al último informe anual de Coca-Cola que había un “nivel de subjetividad y juicio significativo” en la evaluación de la posición fiscal de la empresa, pero que también había consultado a sus propios expertos sobre el asunto. EY ha sido el auditor de Coca-Cola durante 103 años, aprobando cuentas anuales que incluyen las provisiones que Coca-Cola ha hecho para impuestos a lo largo de los años.

EY se negó a hacer comentarios para este artículo, al igual que el IRS.

El próximo pago de 6.000 millones de dólares “no afectaría por el momento” la cuenta de pérdidas y ganancias debido a la confianza de la compañía en ganar, dijo Murphy, añadiendo que el dinero “regresará” si Coca-Cola gana en la apelación.

Sin embargo, el desembolso de efectivo afectará el balance de Coca-Cola, lo que limitará la capacidad para realizar grandes adquisiciones o recompras de acciones. El cheque al IRS será equivalente a lo que la empresa entregue en dividendos a los accionistas en un año y medio.

En mayo, la empresa recaudó 4.000 millones de dólares en nueva deuda para ayudar a cubrir las facturas que vencen. En la conferencia telefónica sobre los resultados de Coca-Cola del mes pasado, Murphy respondió a una pregunta sobre el balance con optimismo: “En general, van a ser 18 meses interesantes para trabajar”, dijo, “pero estamos muy seguros de que el trabajo que hemos hecho hasta la fecha nos prepara bien”.