Desbloquee el boletín de cuenta regresiva para las elecciones de EE. UU. de forma gratuita

Las historias que importan sobre el dinero y la política en la carrera por la Casa Blanca

Los inversores estadounidenses están invirtiendo dinero en fondos que financian proyectos de infraestructura, desde parques eólicos hasta centros de datos, sólo para descubrir que sus gestores de fondos están preocupados de no poder firmar rápidamente acuerdos atractivos.

Se atribuye un enfriamiento de la actividad de acuerdos de infraestructura a la incertidumbre sobre las perspectivas de los subsidios y tarifas de energía verde, antes de una elección presidencial estadounidense que parece demasiado cerca para decirlosegún los participantes del mercado.

La captación de fondos por parte de gestores de activos centrados en infraestructuras ha vuelto a cobrar vida, empezando por el lanzamiento en diciembre pasado de un fondo récord de 28.000 millones de dólares por parte de Brookfield que puso fin a una sequía de casi 18 meses.

En el primer semestre de 2024, los fondos de infraestructura de América del Norte recaudaron otros 10.000 millones de dólares, frente a los 4.000 millones del mismo periodo del año pasado, según datos de Preqin. El tercer trimestre también ha empezado con fuerza, con casi 7.000 millones de dólares recaudados en julio y agosto hasta ahora, frente a los apenas 2.500 millones del mismo periodo del año pasado.

Y se espera que las cifras sigan aumentando después de que el alza de los mercados de valores dio a los fondos de pensiones y a los fondos de donaciones la capacidad de aumentar sus asignaciones a inversiones alternativas ilíquidas. Los fondos de infraestructura se están promocionando como una forma de bloquear el dinero en activos de alto rendimiento antes de que las tasas de interés comiencen a bajar.

Este mes, el Fondo de Pensiones de Bomberos y Policía de Los Ángeles aprobó reasignar el 2% del fondo de 31.000 millones de dólares a inversiones en infraestructuras, que provendrían de materias primas. Las infraestructuras “pueden proporcionar al plan mayores retornos esperados en períodos de inflación estable y en descenso y tendrían una menor correlación con las acciones públicas”, dijo el asesor del fondo de pensiones, RVK, en la agenda de la reunión.

El sistema de jubilación de la ciudad de Nueva York, de 274.000 millones de dólares, también dijo que sus fondos han aumentado su exposición a la infraestructura hasta en un 2 por ciento desde fines del año pasado.

La transición energética global hacia el abandono de los combustibles fósiles está impulsando el interés de los inversores, convirtiéndose en el subsector de infraestructura de más rápido crecimiento, según Campbell Lutyens, otra firma de asesoramiento.

“Contamos con al menos 110 fondos privados especializados en transición energética en el mercado que ahora intentan recaudar unos 170.000 millones de dólares”, dijo Gordon Bajnai, director ejecutivo de Campbell Lutyens. “Eso supera con creces a cualquier otra área de especialización, como los datos [centres] y transporte.”

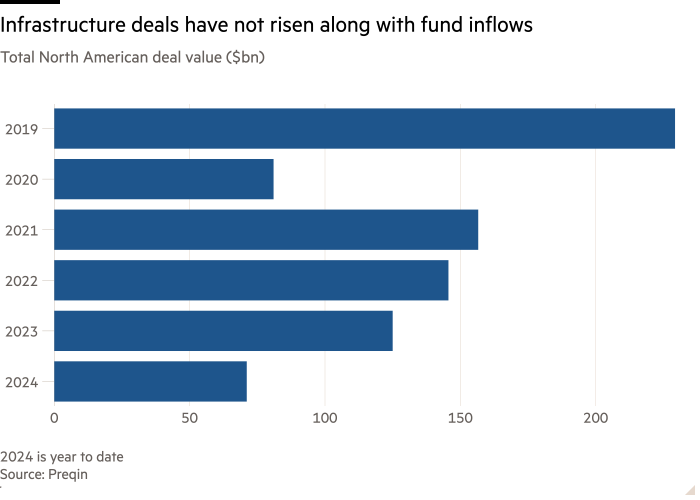

Sin embargo, el flujo real de operaciones de infraestructura este año no ha aumentado para igualar las entradas, y los proyectos que han llegado al mercado este año han tendido a ser más pequeños. El valor total de las operaciones sigue estando muy por debajo de los máximos de 2021 y 2022. A pesar de estar repletos de efectivo, los gestores de fondos de infraestructura se muestran cautelosos.

El expresidente Donald Trump ha manifestado su intención de desmantelar grandes partes de la Ley de Reducción de la Inflación de la administración Biden, que ofrece incentivos para la industria nacional y la tecnología limpia, si regresa a la Casa Blanca en noviembre. También ha prometido introducir nuevos aranceles a las importaciones.

“No podemos calcular con precisión el costo de un proyecto, por lo tanto no podemos ponerle precio”, dijo David Scaysbrook, cofundador de Quinbrook Infrastructure Partners, que recaudó 3.000 millones de dólares para su fondo de energía renovable a principios de este mes.

“Debemos ser más cautelosos en los próximos 12 meses a la hora de comprometernos con proyectos. Hay un pequeño estancamiento del impulso hasta que tengamos más certeza sobre los costos”.

La inminente elección significa que habrá más acuerdos retrasados o proyectos que tardarán más en llegar al mercado, dijo Mark Widmar, director ejecutivo de First Solar, la mayor empresa de fabricación de energía solar de Estados Unidos. “Vamos a estar en esta ventana con mucha incertidumbre durante un período de tiempo. Será muy perjudicial para la industria”.

Algunos gestores de activos esperan un aumento de las transacciones después de las elecciones de noviembre, cuando quede clara la composición política de la Casa Blanca y el Congreso.

Steven Meier, director de inversiones del sistema de jubilación de la ciudad de Nueva York, dijo que si los republicanos ganan, “podría haber cierto retroceso en algunas de las iniciativas de infraestructura”, pero la perspectiva a largo plazo sigue siendo positiva.

“La demanda y la necesidad están ahí”.