Yatırımcı duyarlılığı düşük. Finansman yavaşlıyor. Değerleme katları küçülüyor ve WhatsApp’ım, bireysel hisse senetlerindeki kağıt katları hakkında övünen rastgele eşlerle dolmaz. Teknolojiye yatırım yapmak artık o kadar ‘seksi’ görünmüyor.

Kamu piyasalarının genel yönü gibi finansal göstergeler bize mevcut ortamın düşüş eğiliminde olduğunu söylüyor.

Yine de, belki de tam da bu yüzden ‘seksi olmayan’ startuplar kurmanın tam zamanı.

Hem kamu hem de özel sermaye piyasalarında, gayrimenkul balonu çöküşünden kısa bir süre sonra orta vadede darbe alan 20 yıllık bir boğa piyasasının ortaya çıktığını etkili bir şekilde gördük. Bu 20 yıl boyunca, sosyal medyadan fintech’lere, mobilite ve dağıtım uygulamalarından binlerce taklitçi B2B yazılım şirketine kadar gösterişli dijital platformlar çoğaldı.

İlk başta, dot-com kazası sonrası kasvetli trendi altüst eden ve bu erken bahislerle VC dünyasında isimlerini yapan Marc Andreessen ve Peter Thiel gibi cesur dijital yatırımcı öncüleri için bir oyundu. Ancak 2021 yılına gelindiğinde döngü çılgınlık aşamasına ulaştı ve hayatın her kesiminden yatırımcılar dijital platformları ve ‘düşük teknolojili SaaS’leri desteklemek istedi.

Kamu piyasaları, SPAC’ler ve halka arzların her zaman ortaya çıkmasıyla aynı derecede heyecanlıydı.

Şimdi, 2022’nin tam üç çeyreğinden sonra, piyasalar önemli ölçüde soğudu. Ne kadar süreceğini kesin olarak bilmiyoruz, ancak pazar kesinlikle bir gerileme yaşıyor.

Flip tarafında, döngüler sadece şudur: bir dönem, bir sezon. Ve bir ayı mevsimi mutlaka işletmelerin başlatılamayacağı anlamına gelmez. Ne de işletmeler finanse edilmeyecek.

Pazar perspektifinde bir değişim anlamına geliyorlar, ancak bu, güçlü temellere sahip katı, karmaşık işletmeler kurmaya odaklanan kurucular veya son birkaç yılda daha az değerleme yutturmaca gören endüstriler için olumlu bir değişiklik olabilir.

Seksi olmayan startupların kurucularının şirketlerini şimdi kurmayı gerçekten daha kolay bulmalarının en az beş nedeni var.

1. Sermaye hala orada

Boğa döngüsü sırasında toplanan muazzam miktarda sermaye, önümüzdeki birkaç yıl içinde dağıtılmalıdır.

Yalnızca ABD’de, Ulusal Girişim Sermayesi Birliği (NVCA) kuru tozun 290 milyar dolara kadarHaziran 2022 itibariyle. Bazı tahminler, küresel VC endüstrisinin 500 milyar dolar veya daha fazla nakit taahhütte bulunduğuna inanıyor.

Bir VC firması para topladığı zaman, genellikle sermayesini üç ila beş yıllık bir yatırım dönemi boyunca yatırımlara taahhüt eder. Bu nedenle, büyük bir finansal çöküş, sınırlı ortaklarının (VC şirketlerindeki yatırımcılar) ekonomisini çökerterek, taahhütlerini yerine getirmemelerini sağlamadıkça, artırılan sermayenin sonunda anlaşma yolunu bulması gerekir.

Elbette, 18 ayda ahşap işlerinden ortaya çıkan VC’ler ve fonların toplanması ve dağıtılması gibi Covid pandemisi sırasında gördüklerimiz anormaldi ve şanssızlıkla son hıza geri dönmek için bir yavaşlama görüyoruz.

Ancak fonlar hem getiri sağlayarak hem de gerçek parayı yöneterek para kazanır. Birincisi, gerçekte nasıl gerçek para kazandıklarıdır. İkincisi, operasyonları için onlara nakit akışı sağlayan şeydir. Hiç yatırım yapmazlarsa, sermayelerini iade etmeleri gerekecek ve bu da kârlarını öldürecek. Bu nedenle, doğru değerlemede iyi anlaşmalar ortaya çıkarsa, VC’ler konuşlandırmaktan ve kendi yatırımcılarıyla hala alakalı olduklarını göstermekten çekinmeyeceklerdir.

2. Yatırımcılar daha mantıklı

Durum Tespiti geri döndü ve kapanış turları daha uzun sürüyor. Bu aslında, gösterişli ‘sıcak yuvarlak’ ünlü girişimlerden ziyade gerçek işler inşa etmeye kafa yoran şirketlere fayda sağlıyor.

Birçok yatırımcı ve girişimci, belirli türdeki kurucuların ve onların ilk destekçilerinin bir FOMO oyununu başlatabileceği boğa döngüleri sırasında çok zengin olur. Bu, sadece yapabildikleri için yüksek net değerli melek çekleri yazmaktan, yutturmaca dalgasını süren VC fonlarına kadar besin zincirinin sonuna kadar giden bir oyundur. Büyüme aşamasında pastadan pay almak isteyen özel sermaye ve hedge fonlarından, şirketler halka açıldığında hisse satın alan perakende yatırımcılara kadar.

Covid, partiyi yavaşlatmak yerine sesi yükseltti. Tek bir yakınlaştırma çağrısı üzerinden alınan yatırım kararları, hiçbir yatırımcı için gerçek hak olmaksızın kapatılan hızlı turlar, bir hafta içinde gönderilen ve imzalanan SAFE notları, on milyonlara ulaşan tohum turları ve referans eksikliği – tüm bunlar bir istisna olmaktan çıkıp norm haline geldi. .

Çılgınlıklarının zirvesinde boğa piyasaları çok gürültülü hale gelir. İş değerlemesi, bir şirketin sermaye artırma yeteneğinin iş temellerinden büyük ölçüde ayrıldığı bir sıcak patates oyununa dönüşür.

Piyasalar soğudukça, ya altta yatan gerçek teknoloji inovasyonuna ya da sadece daha sağlam iş temellerine işaret edebilen işletmeler – seksi olmayan yeni başlayanlar – sonunda hak ettikleri yayın süresinin verildiğini görecekler.

3. Çökmenin maliyeti vardır

Makul bir şekilde büyüyen ve büyük pazarlarda büyümek için yeri olan şirketler, çok fazla para toplayan ve şimdi sert bir şekilde kesmek zorunda kalan hızlı şirketlerden daha kolay işe alacaklar.

Covid döneminden 20’den fazla Avrupalı ’VC sevgilileri’ 2022’de işgücünü azaltıyor. Bu, kelimenin tam anlamıyla kapanan şirketleri (örneğin, bir ekibin birkaç portföy şirketimle bağlantı kurmasına yardımcı oldum) ve hatta kurumsal VC operasyonlarını saymıyor. küçültülüyor. ABD’de, Eylül ayı itibariyle 40.000’den fazla işçi ölçek büyütmelerde işini kaybetti. Bu, bir kez olsun, teknoloji pazarının yeni iş fırsatları arayan insanlarla dolu olduğu ve çoğu hiper-büyüme tipi ölçeklendirmenin yetenek için rekabet etmek için orada olmadığı anlamına geliyor.

Halka açık olarak listelenen Big Tech bile piyasa koşullarına karşı bağışık değildir, bu da düşük ancak makul bir bütçeye sahip erken aşamadaki yeni başlayanlar için harika teknoloji yeteneklerini güvence altına almak için daha yüksek şanslara sahip olmak için benzersiz bir fırsat yaratır.

4. Düşük değerlemeler artık bir lanet değil

Daha düşük değerleme katları artık yeni başlayanlar için artılarına sahip. Birçok karmaşık ve inşa edilmesi daha zor startup, vanilya SaaS işletmelerinden çok daha düşük değerleme filigranlarına sahip. Birkaç örnek, ürün şirketleri, donanım girişimleri ve ayrıca daha yüksek marjlara sahip şirketler olabilir, ancak lojistik, savunma ve hatta daha az keşfedilen oyun ve yaratıcı ekonomileri gibi genel VC’ler için tarihsel olarak seksi olmayan alanlarda.

Dijital dalga çökmeye başladığına ve VC’lerin durum tespiti için daha fazla zamana sahip olduklarına (ve gerçek temel metriklere daha fazla ilgi gösterdiğine göre), gerçekten derin teknoloji IP’sine sahip olan veya kârlılığa giden daha kolay bir yol sergileyebilen işletmeler birincil hale geldi. Mevcut ortamda yatırımcı hedefleri

Çoğunlukla bu sektörlerde devam eden özel fonların lansmanından ve uzaktan ve Londra’da tanıştığım yatırımcılardan aldığım histen çıkardığım yukarıdakileri doğrulamak için kesin verilere sahip olmak için ilk günler olsa da, finanse edilen girişimler gerçekten biraz farklı görünüyor. geçen yıl.

En iyi 10 VC destekli ölçek büyütme listesine artık tamamen dijital platformlar, mikro mobilite, son mil teslimatı ve B2B SaaS uygulamaları hakim değil, biyoteknoloji, siber güvenlik, fiziksel perakendeciler için teknoloji, havacılık ve uzay alanlarındaki şirketlere yer veriyor. ve donanım tıbbi cihazları.

5. Derin teknoloji uzmanları her aşamada devreye giriyor

2019’un sonunda bir melek olarak kariyerime başlamak üzereydim. Ardından, gelişmekte olan VC yöneticilerine yönelik kar amacı gütmeyen bir etkinlik olan Allocate.gp’nin ilk baskısına katılmaya davet edildim. Orada sadece bir tane tamamen kendini adamış derin teknoloji yatırımcısıyla tanıştım. Ve hatta donanımı gerçekten kapsamazlardı.

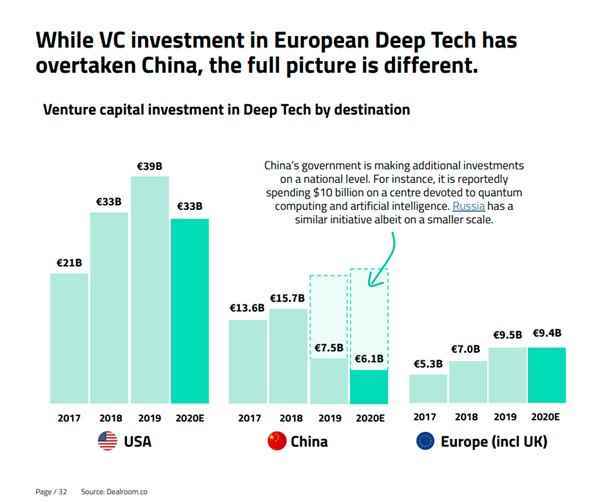

Avrupa, tarihsel olarak ABD ile teknolojiyi yakalamaya çalışıyor ve özellikle derin teknoloji inovasyonu ve derin teknoloji finansmanında daha da geride kalıyor.

Veriler, Silicon Roundabout teknoloji buluşma topluluğunu yönetmekten duyduğum içgüdüsel hissi, VC dünyasında donanım ve derin teknolojinin gözden kaçan alanları olduğunu doğruladı. Özellikle tohumda ve daha sonra geç büyüme aşamasında.

Bununla birlikte, trend değişiyor ve derin teknolojiye ve gözden kaçan sektörlere ve kuruculara giderek daha fazla yatırım yapılıyor.

Anekdot olarak, Eylül 2022’de fon yöneticileri için bir Allocate.gp inzivasından, bu sefer kendi derin teknoloji fonumun genel ortağı olarak ve 40 VC yöneticisinden, sekizi derin teknoloji ve ek beş gizli derin olmayan teknoloji olarak döndüm. gözden kaçan kurucular ve endüstriler.

Genel olarak, tüm özel pazar alanı (hem özel sermaye hem de risk sermayesi) genelindeki eğilim, yeni fonların genelci olmaktan ziyade uzman olma eğiliminde olmasıdır. Bunun nedeni, fonların altında yatan yatırımcıların, VC’lerin tüm teknoloji sektörlerinde ve aşamalarında başarılı olmasının zorlaştığını kabul etmesidir. Bu nedenle, konu yeni VC firmalarıyla yeni ilişkiler kurmaya gelince, belirli coğrafyalarda, sektörlerde ve aşamalarda usta olduğuna inandıkları tematik fon sepetleri oluşturmayı tercih ediyorlar.

Bu eğilim, tarihsel olarak göz ardı edilen sektörlere ve işletme türlerine daha fazla dikkat çekiyor.

Karmaşık ve seksi olmayan yeni seksi

Kısacası: seksi olmayan ve zor şeyler, startup dünyasında yeni seksi olmaya hazırlanıyor. Ve derin olmayan teknoloji girişimleri için bile, inşa etmesi gerçekten daha zor işlere sahip olanlar, ünlülerin “sıcak” turlarının gürültüsüyle daha kolay mücadele edecekler.

Bağış toplamayı yavaşlatan ve bazı tek boynuzlu atların değerlemelerini küçülten aynı piyasa hissi, diğer kurucuların kendilerini sayılar ve gerçeklerle kanıtlamak için daha fazla alan elde etmek için ihtiyaç duydukları şey olabilir. Son on yılın en büyük işe alım şirketlerinin artık insanları işten çıkardığını hesaba katarsanız, aynı zamanda çok daha girişimci dostu bir yetenek pazarınız olur.

Yatırımcılar, karmaşık iş modellerini anlamak için Excel elektronik tablolarını incelemeye daha istekli hale geldi. Müşteriler ve IP uzmanlarıyla referans görüşmeleri yapmak ve büyük küresel sorunları çözebilecek yeni pazarları keşfetmek. Daha az gürültü ile daha fazla odak gelir.

Bu nedenle, yapması zor, seksi olmayan, karmaşık girişimler oluşturmak için şimdiden daha iyi bir zaman yok. Çünkü, bir kez olsun, sermaye hala orada ve genel olarak elde etmek daha zor olsa da, düşüş çoğunlukla 20 yıldır ‘dünyayı yiyen’ ve covid sırasında vurulan yazılım şirketleri tarafından hissediliyor. Geri kalanlar artık adil atışlarını yapabilirler.

Francesco Perticarari, şirketin yönetici ortağıdır. Silikon Döner Kavşak Girişimleri.