Débloquez gratuitement l’Editor’s Digest

Roula Khalaf, rédactrice en chef du FT, sélectionne ses histoires préférées dans cette newsletter hebdomadaire.

Cet article est une version sur site de notre newsletter Unhedged. Les abonnés Premium peuvent s’inscrire ici pour recevoir la newsletter tous les jours de la semaine. Les abonnés Standard peuvent passer à Premium ici, ou explorer toutes les newsletters du FT

Bonjour. Les actions de Ford ont chuté de 18 % hier. Comme le soulignent nos collègues de Lex, l’industrie automobile, comme Big Spud, a du mal à s’adapter à la fin du boom post-pandémie. Qui sera le prochain à se retrouver dans le pétrin ? Envoyez-nous un e-mail : [email protected] et [email protected]

Qu’est-ce que Tesla maintenant ?

Les actions Tesla sont désormais 45 % en dessous de leur pic de 2021 et 10 % en dessous de leur niveau du début de la semaine. Les dégâts récents ont été causés par les résultats publiés mardi. Les revenus n’ont augmenté que de 2 % et les marges se sont resserrées.

Les dommages à long terme – dans la mesure où le cours de l’action Tesla peut être expliqué par les résultats financiers – ont probablement quelque chose à voir avec le fait que la croissance des ventes de Tesla ralentit régulièrement depuis trois ans. Elle est désormais carrément lente :

Lors de la conférence téléphonique sur les résultats trimestriels, le PDG Elon Musk et ses collègues ont concentré leurs commentaires sur les robots, les logiciels et les robotaxis, et non sur les ventes de voitures. Le marché, malgré la baisse du cours de l’action, semble adhérer à ce discours. L’action se négocie à 94 fois le bénéfice par action attendu de cette année, qui est de 2,35 dollars. Cela implique une grande confiance dans la capacité de Tesla à créer de nouvelles activités.

Quel niveau de confiance ? Le consensus des analystes de Wall Street est que dans cinq ans, en 2029, Tesla gagnera environ 9,50 dollars par action. Les estimations des analystes pour les cinq prochaines années doivent bien sûr être traitées avec scepticisme. Philippe Houchois, analyste Tesla chez Jefferies, nous a expliqué qu’au vu des nombreuses inconnues, projeter à quoi ressemblera Tesla dans cinq ans est « une tâche ingrate ».

Cela ressemble à un travail pour Unhedged. Voici donc comment, au dos d’une enveloppe, nous sommes arrivés à 9,50 $ :

Nous supposons que les revenus des véhicules Tesla s’accélèrent à nouveau, augmentant de 15 % d’ici 2029. Cela créerait une entreprise de 150 milliards de dollars, avec quelque chose comme 3 % du marché automobile mondial, ce qui ne semble que modérément fou.

Nous supposons que l’activité d’infrastructure énergétique de Tesla poursuivra sa forte croissance, atteignant 34 milliards de dollars de revenus d’ici 2029.

Nous sommes sceptiques quant à l’estimation d’Elon Musk concernant le marché potentiel des robots humanoïdes (« Je pense que tout le monde sur Terre va en vouloir un. Il y a 8 milliards de personnes sur Terre. Donc c’est 8 milliards, là. Et puis il y a toutes les utilisations industrielles, ce qui est probablement au moins autant, voire beaucoup plus. »). Nous prévoyons seulement 1,6 milliard de dollars de revenus provenant des robots d’ici 2029.

Nous partons du principe que les voitures autonomes et semi-autonomes rencontrent un succès phénoménal et que Tesla est le leader du secteur. Nous estimons que la flotte de robotaxis de Tesla et le logiciel de conduite autonome qu’elle vend à d’autres constructeurs automobiles représentent un chiffre d’affaires combiné de 32 milliards de dollars en 2029.

Elon inventera probablement d’autres trucs sympas dans les cinq prochaines années. Disons, oh, 12 milliards de dollars.

Nous partons du principe que les marges brutes s’élargissent avec les économies d’échelle et que les logiciels représentent une part plus importante des revenus, mais que les coûts de R&D restent élevés.

Si Musk a un superpouvoir, c’est celui de récolter des subventions gouvernementales. Nous supposons donc un taux d’imposition net de 10 %.

Dans un renversement complet de la tendance historique, nous supposons que le nombre d’actions diluées est stable.

Tout cela nous amène à environ 9,50 dollars l’action. Les lecteurs peuvent prendre ou laisser nos hypothèses comme ils le souhaitent. Notre propos n’est pas de dire que la valorisation actuelle est extravagante. Certes, si vous pensez que Tesla est un constructeur automobile, le prix de l’action n’a aucun sens, même si vous pensez que son activité automobile croît à un rythme héroïque. Mais, comme Houchois nous l’a suggéré, vous pouvez également considérer Tesla comme une société de capital-risque avec un excellent bilan, financée par les flux de trésorerie d’un très bon constructeur de voitures électriques. Comment valoriser l’une de ces entreprises ?

(Reiter et Armstrong)

PIB du deuxième trimestre

Au cours de la semaine dernière, plusieurs analystes de poids ont suggéré que la Fed devrait réduire ses taux la semaine prochaine plutôt que d’attendre septembre. Dans un éditorial, l’ancien président de la Fed de New York Bill Dudley a déclaré que la hausse du chômage, la diminution de l’épargne des ménages et la baisse de l’inflation justifiaient une réduction en juillet. Greg Ip Le Wall Street Journal a avancé qu’attendre plus longtemps pourrait déclencher une récession.

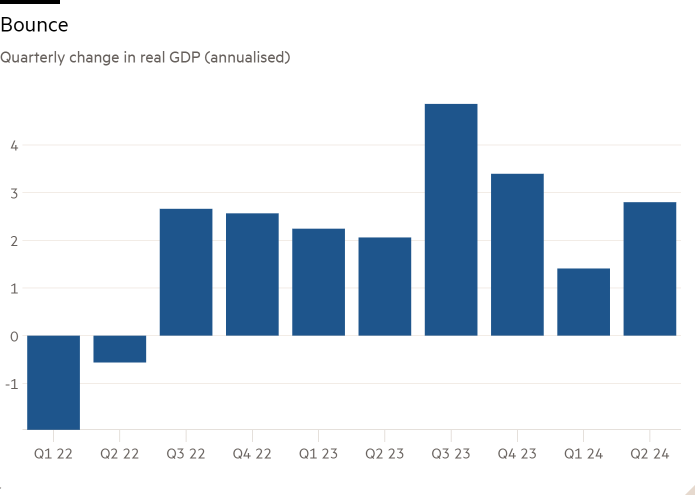

Les chiffres du PIB du deuxième trimestre publiés hier n’ont pas vraiment aidé les deux parties. La croissance de la production a été plus forte que prévu, à 2,8 % en glissement annuel. Les ventes finales aux acheteurs privés nationaux – un indicateur de la consommation suivi de près par la Fed – ont augmenté de 2,6 %, au même niveau qu’au premier trimestre. L’économie continue de tourner à plein régime. Une baisse des taux en juillet, qui semblait pratiquement impossible, semble désormais tout simplement impossible.

Cela ne signifie pas pour autant que les taux d’intérêt resteront plus élevés plus longtemps que prévu par le marché. Un examen approfondi montre que ces chiffres du PIB ne sont pas aussi robustes qu’ils pourraient le paraître.

Les chiffres du deuxième trimestre ont été gonflés par une anomalie ponctuelle dans les investissements en équipements, qui ont enregistré une croissance de 11,6 % d’une période à l’autre. Selon Stephen Brown de Capital Economics :

Boeing a dû retarder ses livraisons en raison de son [safety] Les incidents survenus plus tôt cette année… Boeing dispose d’un carnet de commandes si important que ses livraisons devraient être régulières d’un trimestre à l’autre. Mais comme l’entreprise a dû effectuer davantage de contrôles sur les avions, les livraisons ont été décalées du premier au deuxième trimestre, ce qui a contribué à faire augmenter le PIB.

La contribution de la croissance globale des investissements en équipements des entreprises à la croissance totale du PIB a été d’environ 0,6 point sur les 2,8 annualisés.

L’autre signe que le PIB est un peu plus faible qu’il n’y paraît est que la consommation dépasse les revenus. La consommation a augmenté de 2,3 %, soit plus que les 1,5 % du premier trimestre et au-delà des attentes de nombreux économistes. Mais compte tenu de l’augmentation de 1 % du revenu personnel disponible réel, celui-ci devrait également diminuer bientôt. Les gens sont moins susceptibles de dépenser l’argent qu’ils n’ont pas gagné.

Cette hausse du PIB correspond donc toujours à l’image d’une économie en phase de ralentissement, comme le montrent la hausse du chômage et des données d’enquête médiocres. Les marchés continuent d’anticiper deux à trois baisses de taux avant la fin de l’année, à partir de septembre, et cela nous semble toujours correct.

((Cavalier)

Marges de McDonald’s

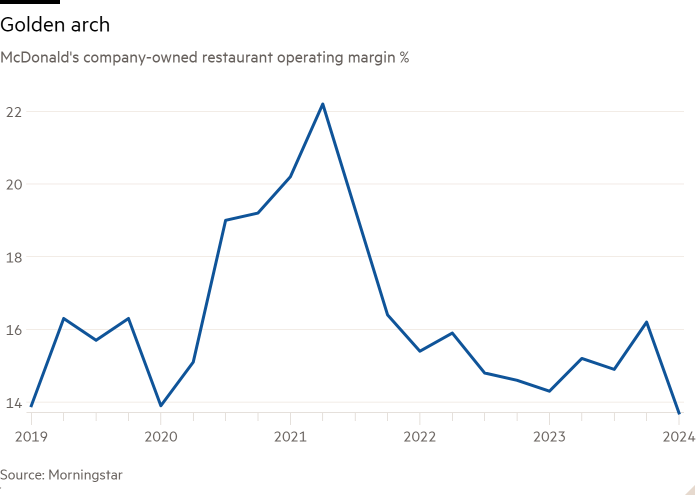

Plusieurs lecteurs ont noté un point important dans l’article d’hier sur les frites, le pouvoir de fixation des prix et l’inflation. Nous y avons noté que pendant la poussée inflationniste qui a suivi la pandémie, « les restaurants – comme de nombreuses autres entreprises – ont augmenté leurs prix pour protéger leurs marges. Et plus que pour les protéger ». Nous avons fait valoir que l’ère des marges élevées touche à sa fin, ce qui met à rude épreuve des fournisseurs comme Lamb Weston.

Mais le tableau est plus nuancé. McDonald’s a un modèle commercial essentiellement basé sur les franchises, ce qui rend sa marge d’exploitation plus élevée et moins représentative de la dynamique des prix sous-jacente. Sean Dunlop, analyste de la restauration chez Morningstar, a envoyé des données sur les marges des restaurants appartenant à McDonald’s, c’est-à-dire les marges hors frais payés à l’entreprise par ses franchisés. Les marges des restaurants se présentent comme suit :

Comme vous pouvez le constater, les restaurants McDonald’s ont vu leurs marges augmenter après la pandémie, mais elles s’étaient déjà atténuées il y a deux ans. Et cela rend la situation encore pire pour les franchisés (et les fournisseurs) de McDonald’s. Dunlop écrit :

Le [pricing] La dynamique à laquelle vous faites allusion est toujours importante et a créé des frictions entre les franchisés, qui se sentent lésés, et les propriétaires de marques, qui s’en sont plutôt bien sortis. [post-pandemic] période. En effet, les revenus de redevances et de loyers [to the brand] augmenter proportionnellement à la franchise ventes brutesdonc la dépendance aux augmentations de prix pour défendre les marges au cours des deux dernières années a entraîné une expansion substantielle des marges pour les propriétaires de marques comme McDonald’s, qui supportent moins les coûts inférieurs à la ligne qui ont augmenté de façon si spectaculaire

Dans ce contexte, il est surprenant que les bons moments à Lamb Weston aient duré aussi longtemps, rapporte McDonald’s lundi.

Une bonne lecture

Dead & Co : qu’est-ce que tout cela signifie ?

Podcast FT Unhedged

Vous ne vous lassez pas d’Unhedged ? Écoutez notre nouveau podcastpour une plongée de 15 minutes dans les dernières nouvelles des marchés et les titres financiers, deux fois par semaine. Retrouvez les éditions précédentes de la newsletter ici.

Newsletters recommandées pour vous

Notes sur les marais — Un point de vue d’expert sur l’intersection entre l’argent et le pouvoir dans la politique américaine. ici

Chris Giles sur les banques centrales — Des informations et des points de vue essentiels sur les réflexions des banques centrales, l’inflation, les taux d’intérêt et l’argent. Inscrivez-vous ici