Débloquez gratuitement l’Editor’s Digest

Roula Khalaf, rédactrice en chef du FT, sélectionne ses histoires préférées dans cette newsletter hebdomadaire.

Cet article est une version sur site de notre newsletter Unhedged. Les abonnés Premium peuvent s’inscrire ici pour recevoir la newsletter tous les jours de la semaine. Les abonnés Standard peuvent passer à Premium ici, ou explorer toutes les newsletters du FT

Bonjour. Yelp a intenté hier un procès contre Google, affirmant que le géant de la recherche avait donné la priorité à ses propres avis sur ceux de Yelp, en violation de la loi antitrust. Chez Unhedged, nous accordons la même valeur à tous les avis. Envoyez-nous les vôtres : [email protected] et [email protected].

Nvidia

Il semblerait que nous ayons réussi à nous en sortir.

Nvidia est une entreprise de 3 100 milliards de dollars, et son action a connu une hausse de 800 % en deux ans. Elle représente 6 % du S&P 500, ce qui sous-estime son importance totémique en tant que pièce maîtresse du marché de l’IA. Les estimations consensuelles pour ses bénéfices trimestriels, qui ont été publiées hier après-midi, prévoyaient une augmentation des revenus de 115 %. Cela sous-estime ce que le marché espérait vraiment – probablement de beaucoup. Sur la base des attentes (élevées) pour les bénéfices de l’année prochaine, les actions se négocient avec une prime d’environ un tiers par rapport au marché. Tout cela est assez effrayant du point de vue de la stabilité du marché.

En fin de compte, la croissance trimestrielle de Nvidia a été de 120 %, et l’action n’a chuté que de 6 %, ce qui n’est pas catastrophique, en fin de séance. Les autres valeurs technologiques du Magnificent 7 ont pris la nouvelle avec sérénité. Poussons un petit soupir de soulagement, tout le monde. Cela aurait pu être bien pire. Il faut juste que le marché garde son sang-froid aujourd’hui.

Si tel est le cas – ce qui n’est pas anodin –, l’importance de ce rapport pourrait être qu’il marquera définitivement un changement majeur dans la position de leader du marché. Si une croissance de 120 % du chiffre d’affaires ne suffit même pas à maintenir les actions de Nvidia à un niveau stable, il est un peu difficile de voir comment l’entreprise et ses grands pairs peuvent continuer à mener le marché à la hausse, comme ils l’ont fait pendant une grande partie des dernières années. La croissance des Big Tech a été très bonne, mais aux prix actuels, bonne n’est pas suffisante. À moins que la croissance ne s’accélère à nouveau, le leadership devra peut-être venir d’ailleurs.

Le changement de régime est en cours depuis que Nvidia a atteint son apogée le 18 juin. Depuis lors, la technologie a été un frein pour le marché dans son ensemble, tandis que les valeurs à taux d’intérêt en baisse comme l’immobilier, les services publics et les services financiers, ainsi que les valeurs défensives comme la santé et les biens de consommation de base, se sont distinguées :

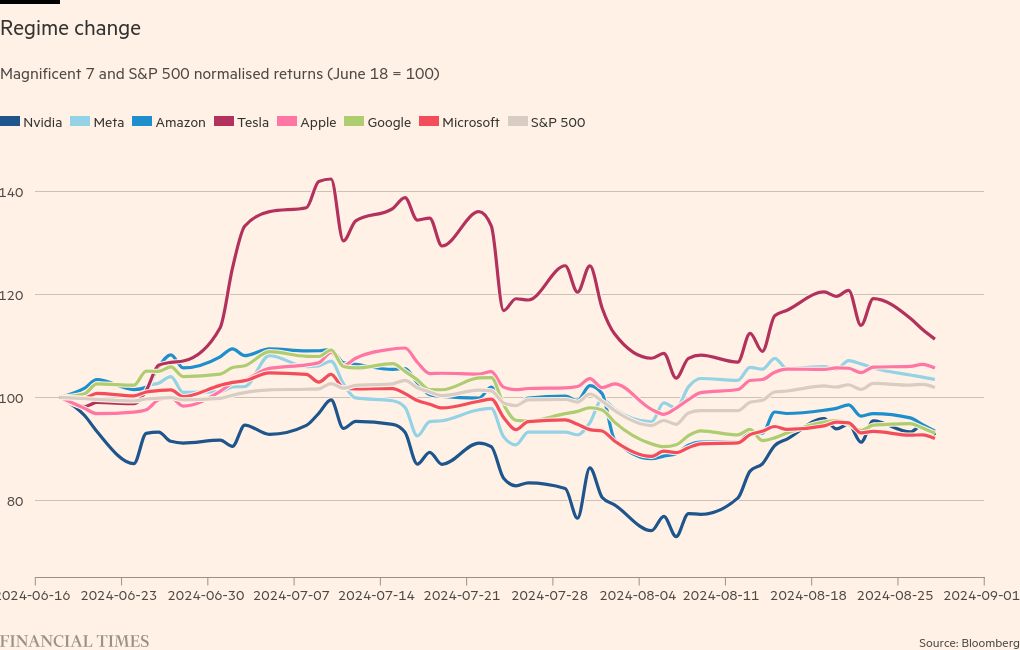

Les actions du Mag 7 ont pour la plupart sous-performé le SPX depuis le 18 juin. Seuls Tesla (qui avait été malmené), Meta (relativement bon marché) et Apple (une action purement défensive à ce stade) en sont sortis gagnants :

Les investisseurs en options ont eu vent de ce changement. Le ratio put call, qui était auparavant en faveur des calls, est à peu près équilibré depuis juin :

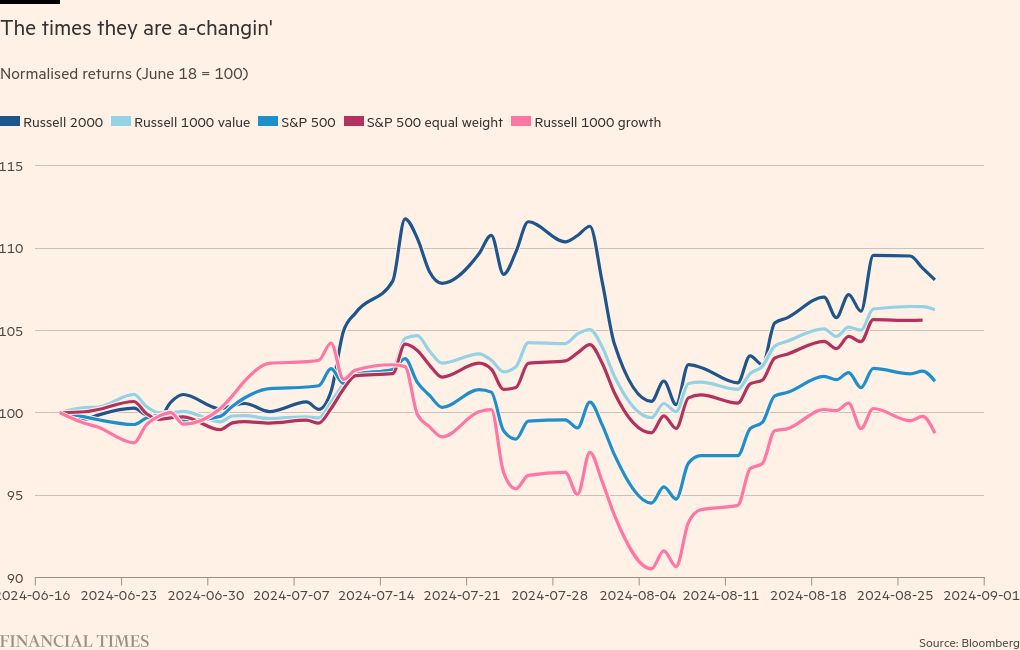

Un changement de régime est probablement une bonne chose, si personne n’est blessé au cours de la transition. Une dépendance excessive à un seul discours peut être source d’instabilité. On ne sait cependant pas clairement quel régime supplante la technologie et l’IA. Les petites capitalisations et les actions de valeur ont toutes deux battu le S&P 500 depuis juin, et le S&P à pondération égale a surperformé le S&P. Mais les actions de croissance ont sous-performé, tirées vers le bas par la technologie :

Nous sommes impatients de voir qui sortira vainqueur.

(Armstrong et Reiter)

Greedflation : les grandes questions

Cette semaine, j’ai écrit quelques articles sur la greedflation. J’ai essayé de m’en tenir à une question de finance d’entreprise étroite : l’inflation post-pandémie a-t-elle permis une réelle augmentation des bénéfices des très grands détaillants en alimentation, des fabricants de produits alimentaires de marque et des entreprises de biens de consommation ? J’ai essayé d’éviter les questions économiques et éthiques : quelle part de l’inflation post-pandémie a été causée par l’augmentation des bénéfices des entreprises ? Les augmentations de prix post-pandémie étaient-elles contraires à l’éthique ou devaient-elles être réglementées ?

Mais quand il s’agit d’inflation, les grandes questions ne laissent personne tranquille. Isabella Weber, une économiste réputée de l’Université du Massachusetts, partagé un graphique sur X et quelques mots d’une des lettres de cette semaine, et beaucoup de gens l’ont republié. Weber est l’auteur d’un célèbre papier affirmant que « l’inflation liée au Covid-19 aux États-Unis est principalement une inflation des vendeurs » alimentée par des augmentations de prix coordonnées, et elle a également pense Les contrôles des prix constituent une bonne réponse politique après les chocs économiques.

Les republications m’ont en quelque sorte placé, du moins sur X, dans le camp de ceux qui pensent que « la cupidité est mauvaise et devrait être régulée ». Mais ce n’est pas le cas. Voici quelques éléments que je pense que nous pouvons dire sur les grandes questions, du point de vue de la finance d’entreprise et du bon sens.

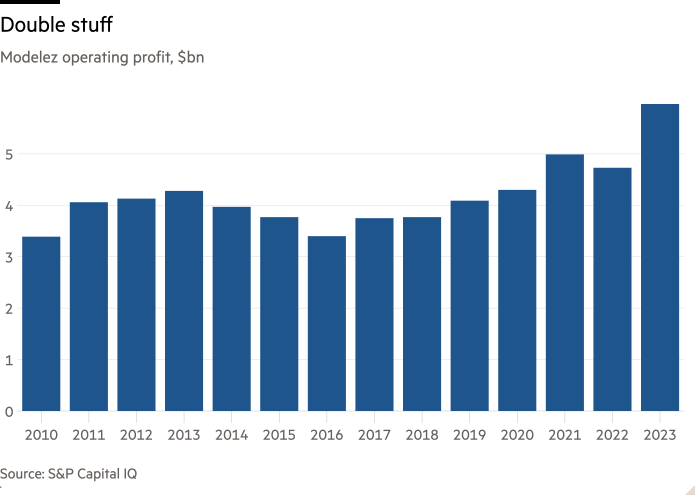

Certaines grandes entreprises de la chaîne de valeur alimentaire ont enregistré une forte augmentation de leurs bénéfices nominaux pendant l’inflation post-pandémique, et cette augmentation a été principalement due à des hausses de prix. Mondelez en est un exemple assez clair, comme nous l’avons souligné hier. Voici les bénéfices d’exploitation de l’entreprise au cours des 13 dernières années :

Les années 2021-23 ont été très rentables pour Mondelez, mais les volumes de ventes de biscuits et de crackers n’ont augmenté que de quelques points de pourcentage. Il n’y a pas eu non plus de grandes avancées en matière de coûts. Ce qui s’est passé, c’est qu’une entreprise qui avait connu une croissance à un seul chiffre est devenue une entreprise à deux chiffres parce qu’elle a dû augmenter ses prix, et une grande partie des revenus qui en ont résulté sont devenus des bénéfices. Et pour le secteur en général, ce n’était pas une question de marges, mais plutôt des dollars supplémentaires de profit. Les marges sur les ventes sont une diversion dans le débat sur la cupidité.

En termes réels, le bénéfice plus élevé est un peu plus difficile à interpréter. Au cours de la période 2021-2023, le bénéfice d’exploitation nominal de Mondelez a augmenté d’environ 28 % par rapport à 2019 (qui était une bonne année). Mais les prix à la consommation ont généralement augmenté d’environ 20 % depuis le début de la pandémie. Et personne ne reproche à une entreprise agroalimentaire d’utiliser les prix pour maintenir ses bénéfices ajustés à l’inflation à un niveau stable (n’est-ce pas ?). Mondelez aurait également probablement connu une certaine croissance de ses bénéfices sans l’inflation et les prix. Alors, de quel bénéfice supplémentaire s’agit-il ici – et jusqu’à quel point serait-il trop élevé, si tant est qu’il y ait une chose comme ça ? Je ne sais pas très bien.

Il importe de savoir si les augmentations de prix ont été possibles en raison d’une demande excédentaire ou d’une offre limitée.Si Mondelez pouvait facturer plus cher parce que les gens avaient plus d’argent et étaient donc prêts à payer plus cher pour les Oreos, cela ne semble pas être le genre de chose que nous devrions réglementer. Mais s’il y avait une pénurie de biscuits à cause de la pandémie, ce n’est pas aussi clair. Je ne sais pas quel a été l’équilibre entre le choc de l’offre et le choc de la demande pour l’industrie alimentaire. Mais il y a ici une possibilité intéressante. Hier, Francesco Franzoni de l’Université de Lugano m’a envoyé un papier Il a co-écrit ce rapport. Il soutient que lorsque les chaînes d’approvisionnement sont perturbées, les grandes entreprises sont moins affectées que les petites, car elles ont des chaînes d’approvisionnement plus diversifiées et un pouvoir de négociation plus important (nous avons entendu des analystes du secteur faire une affirmation similaire). Cela, soutient Franzoni, permet aux grandes entreprises d’augmenter leurs prix et de gagner des parts de marché en même temps. La concentration industrielle peut être inflationniste en cas de crise de l’offre.

Il importe de savoir si les profits réels plus élevés induits par les prix sont éliminés par la concurrence.. Je ne peux pas m’enthousiasmer à l’idée que les entreprises puissent gagner un peu d’argent supplémentaire pendant un an ou deux après un choc économique majeur, si la concurrence ramène les relations économiques à la normale avec le temps. Nous semblons voir la concurrence revenir en force, par exemple, dans la restauration rapide. Si cela ne se produit pas bientôt dans l’épicerie, alors il y a quelque chose qui ne va pas dans la structure du marché que les régulateurs devraient examiner. Mais je ne pense pas que nous puissions conclure pour l’instant que la concurrence a échoué.

Une bonne lecture

Podcast FT Unhedged

Vous ne vous lassez pas d’Unhedged ? Écoutez notre nouveau podcastpour une plongée de 15 minutes dans les dernières nouvelles des marchés et les titres financiers, deux fois par semaine. Retrouvez les éditions précédentes de la newsletter ici.

Newsletters recommandées pour vous

Vérifications nécessaires — Les principales actualités du monde de la finance d’entreprise. Inscrivez-vous ici

Chris Giles sur les banques centrales — Des informations et des points de vue essentiels sur les réflexions des banques centrales, l’inflation, les taux d’intérêt et l’argent. Inscrivez-vous ici