La saison de football est en cours et voici une prédiction : Arsenal sera parmi les trois premiers à la fin de celle-ci. Je suis beaucoup moins confiant pour prédire quelque chose de plus précis, comme le score lorsqu’ils affronteront mon propre club, Fulham, le 1er avril.

De la même manière, je n’oserais pas prédire le cours exact des actions d’une semaine à l’autre. Ce qui compte vraiment, c’est d’identifier les entreprises capables de délivrer une surperformance relative sur le long terme.

L’investissement en actions est un jeu à long terme. C’est pourquoi je suis toujours à la recherche de vents favorables séculaires qui peuvent donner aux entreprises bien gérées et dotées d’avantages concurrentiels une poussée de croissance soutenue pour gagner dans ce jeu.

L’évolution démographique peut être l’un de ces facteurs favorables. Au cours des dernières décennies, la croissance de la population active des marchés émergents a alimenté une hausse de la consommation qui a profité à des entreprises comme Nestlé, Coca-Cola et Yum Brands, propriétaire de KFC.

Prenons l’exemple de la Chine. Au cours des 50 dernières années, le nombre de personnes âgées de 15 à 64 ans est passé d’un peu plus de 500 millions à près d’un milliard, soit de 56 % à 70 % d’une population en pleine expansion.

Les statisticiens et les hommes politiques ont toujours eu tendance à extrapoler l’inexorable croissance démographique et à paniquer ensuite. On a ainsi pu voir Thomas Malthus déclarer que « nous allons tous mourir de faim » en 1798, la métaphore raciste du « péril jaune » un siècle plus tard et, peut-être dans une certaine mesure, les inquiétudes concernant le changement climatique et l’impact de la croissance démographique sur l’environnement aujourd’hui.

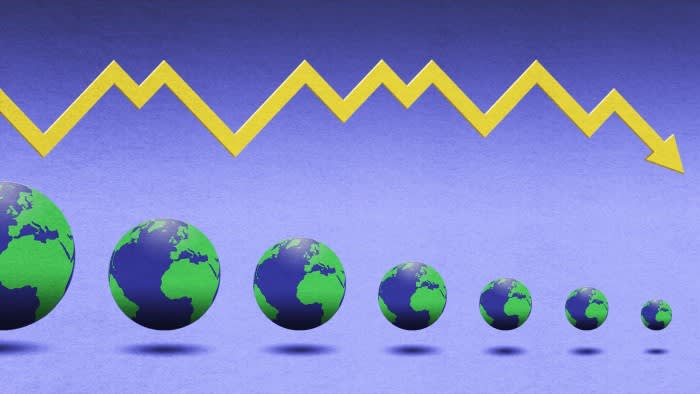

J’ai récemment trouvé une feuille de calcul des projections démographiques de l’ONU que j’ai téléchargée en 2015. À l’époque, elle prévoyait que la population mondiale atteindrait 11,2 milliards d’habitants en 2100. Aujourd’hui, elle prévoit un milliard de moins que ce chiffre. Les statisticiens doivent inverser leurs extrapolations, de manière assez radicale dans certains domaines. Si la croissance démographique est inquiétante, l’alternative semble au moins aussi menaçante.

Prenons l’exemple des taux de fécondité, qui sont faibles et en baisse au Japon et en Italie depuis 20 ans, mais qui semblent désormais baisser partout. Chiffres de la Banque mondiale montrent qu’en 1963, le taux de fécondité mondial moyen a culminé à 5,3 enfants par femme ; il est aujourd’hui juste en dessous de 2,3 — tout ce qui est inférieur à 2,1 entraîne un déclin de la population.

La majeure partie du ralentissement provient des marchés émergents. En Inde, les taux sont passés de six à deux au cours de la période. L’Afrique subsaharienne suit la même trajectoire descendante. L’Asie de l’Est a chuté de 7,5 en 1963 à 1,5, ce qui indique un déclin démographique très important.

Les hypothèses sur les niveaux de fécondité sont diverses. Certains pensent qu’ils dépendent de la culture ou de la religion ; d’autres pensent que l’âge du mariage et l’adoption de moyens de contraception ont plus d’influence. Beaucoup pensent qu’au Royaume-Uni, où les taux sont également en baisse, ils sont principalement déterminés par l’accessibilité financière du logement et des services de garde d’enfants. Mais les taux de fécondité sont plus faibles en Allemagne et en Italie, bien que les prix de l’immobilier et des services de garde d’enfants soient moins élevés qu’au Royaume-Uni.

En fin de compte, ces impôts ont tendance à augmenter lorsque les gens sont pauvres. Ils diminuent avec la richesse et, en particulier, lorsque l’éducation des femmes et les possibilités d’emploi s’améliorent. Résultat : sans immigration, les populations vieilliront et diminueront. Moins de contribuables en âge de travailler devront subvenir aux besoins d’un nombre croissant de retraités.

Pour comprendre les implications de cette situation, il suffit de visiter le Japon, où le taux de fécondité est inférieur au seuil de renouvellement depuis des décennies et où les politiques adoptées ont évité l’immigration. Il y a quelques années, je me suis rendu à Takayama, une vieille ville magnifiquement préservée dans la préfecture montagneuse de Gifu. Il est vite apparu que cette ville avait été construite pour une population environ un quart plus nombreuse. On y trouvait beaucoup de personnes âgées charmantes mais très peu d’enfants.

Comme l’explique Paul Morland dans son récent livre, Il ne reste plus personneLa population du Japon a dépassé les 100 millions d’habitants dans les années 1960 et retombera sous ce niveau dans les années 2050. Au début de la croissance, neuf personnes par retraité étaient nécessaires ; à la fin de la croissance, il n’en restera plus qu’une et demie.

En Chine, les chiffres de la Banque mondiale sont encore plus sombres. Dans trente ans, la proportion de retraités dans la population – une sur vingt-cinq en 1974 – devrait grimper à une sur trois. D’ici 2100, chaque personne active devra subvenir aux besoins d’un retraité.

Quelles sont donc les implications de ces tendances pour les investisseurs en actions ?

Le bassin de nouveaux employés va diminuer au cours des 20 prochaines années et plus. Au Japon, cette cohorte n’a pas fait preuve de beaucoup de talent pour négocier des augmentations de salaire, mais cela ne semble pas être le cas au Royaume-Uni, où j’entends parler de cabinets juridiques de la City qui versent des salaires de départ supérieurs à 100 000 £.

Les entreprises qui emploient peu de personnel par dollar de revenu seront moins exposées à la pression salariale. Et cela nous amène à la technologie. Apple, par exemple, n’emploie que 161 000 personnes – la fabrication du matériel est externalisée. De même, l’éditeur de logiciels Adobe n’emploie que 30 000 personnes.

Amazon est un cas à part dans le secteur des technologies, car il assure lui-même toutes les livraisons. L’entreprise emploie plus de 1,5 million de personnes dans le monde, à égalité avec le NHS et l’Armée populaire de libération de Chine. D’autres détaillants, comme les épiciers britanniques, ont des effectifs importants et des marges bénéficiaires modestes, ce qui les rend très sensibles aux pressions salariales.

Cela signifie que la pression économique pour adopter l’automatisation sera considérable. L’intelligence artificielle (IA) jouera sans aucun doute un rôle, non seulement par le biais de ChatGPT et de l’IA générative, mais aussi en permettant d’améliorer l’efficacité dans d’autres domaines à forte intensité de main-d’œuvre, comme les services gouvernementaux. Des entreprises comme Accenture, qui peuvent soutenir l’adoption de l’IA au sein des organisations, semblent susceptibles de voir leur conseil augmenter dans les années à venir.

Le vieillissement de la population va accroître la demande de soins de santé et la nécessité d’être plus productif dans la prestation de ces soins. Parmi les entreprises leaders dans le domaine de l’automatisation de la santé figurent la société de diagnostic Danaher, la société de gestion des dossiers médicaux Cerner, aujourd’hui détenue par Oracle, le fabricant de scanners Siemens Healthineers (un nom épouvantable) et des acteurs polyvalents comme Philips Healthcare.

Je ne peux pas dire comment ces entreprises se comporteront dans les semaines à venir, mais elles figurent sur ma liste de « prétendants au portefeuille » et méritent d’être prises en considération pour leur potentiel à long terme. Je crains d’avoir besoin des bénéfices pour financer les frais de ma maison de retraite un jour.

Simon Edelsten est un ancien gestionnaire de fonds professionnel