Il y a quatre ans, Rolls-Royce a été contraint de demander de l’argent à ses actionnaires et de licencier 9 000 employés pour faire face au ralentissement économique provoqué par la pandémie de Covid-19.

La semaine dernière, le fleuron de l’ingénierie britannique a annoncé une hausse de 74 % de ses bénéfices semestriels, une reprise des versements de dividendes et un don de 150 actions par employé, marquant l’un des redressements les plus remarquables et les plus rapides de l’histoire récente des entreprises britanniques.

Le changement radical de sa fortune a coïncidé avec l’arrivée de Tufan Erginbilgiç, qui a pris les commandes en janvier 2023. Les actions de Rolls-Royce ont plus que quadruplé au cours de cette période, surperformant la plupart des principaux indices.

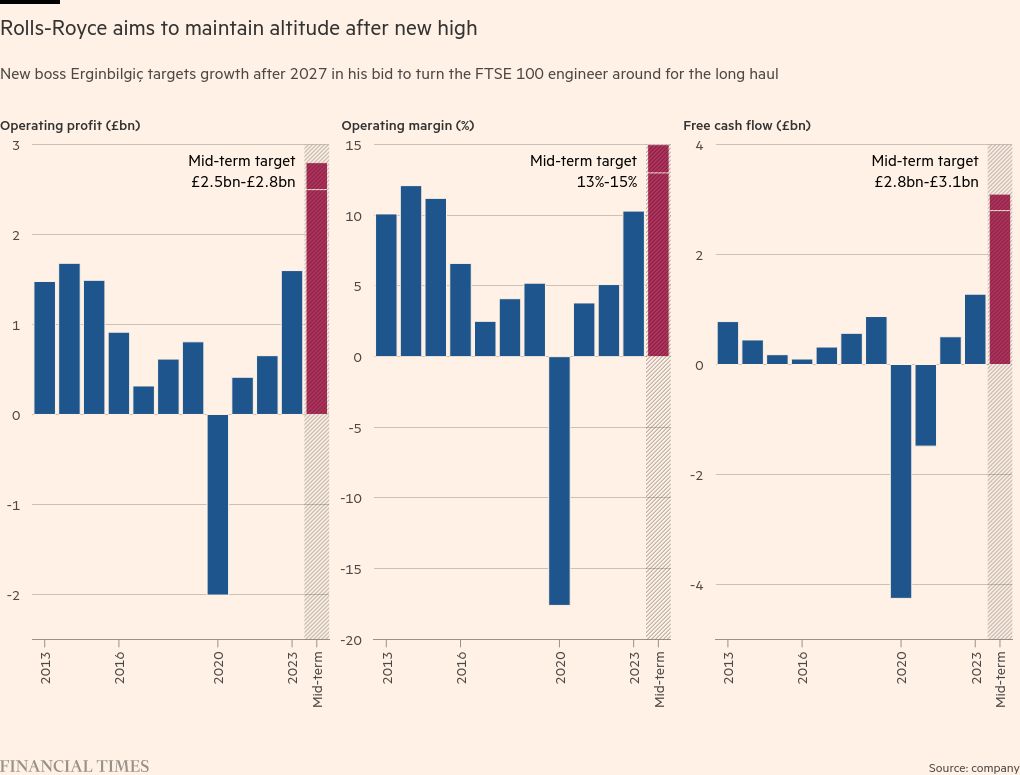

Les performances turbocompressées de l’entreprise signifient qu’elle est déjà à plus de la moitié du chemin vers les objectifs annuels de bénéfice et de flux de trésorerie fixés par Erginbilgiç pour 2027 ; Rolls-Royce s’attend désormais à atteindre plus de 75 % de son objectif de 2,8 milliards de livres sterling de bénéfice d’exploitation annuel et plus de 65 % de son objectif de 3,1 milliards de livres sterling de flux de trésorerie disponible d’ici la fin de cette année.

Bien que son prédécesseur, Warren East, ait dirigé avec succès l’entreprise pendant les profondeurs de la pandémie, Erginbilgiç, qui a décrit Rolls-Royce comme une « plateforme en feu » lorsqu’il l’a rejoint, a agi rapidement pour remanier la haute direction, réduire les doublons et éliminer les cadres intermédiaires.

La transformation rapide du constructeur de 118 ans, dont l’histoire récente a été marquée par de fortes fluctuations, soulève des questions sur la durée de la série de succès actuelle de Rolls-Royce. L’ancien dirigeant de l’industrie pétrolière pourra-t-il tenir sa promesse de transformer l’entreprise en une « entreprise performante, compétitive et résiliente » ?

Erginbilgiç a admis que le rythme de reprise ne serait pas linéaire, mais a soutenu que les objectifs à moyen terme du groupe devraient être considérés comme une « étape importante et non une destination ».

« Il y a une histoire de croissance très excitante et plus rentable au-delà du moyen terme », a-t-il déclaré.

Il a rejeté les suggestions selon lesquelles une partie du succès récent était due au retour du trafic aérien international après la pandémie, qui a pratiquement interrompu les voyages. La plus grande division de Rolls-Royce construit des moteurs pour les plus gros avions de passagers au monde, mais tire la majeure partie de son chiffre d’affaires de l’entretien et de la maintenance de ces moteurs pendant leur service.

« Ce n’est pas une question d’heures de vol, cette question devrait disparaître », a-t-il déclaré. Selon lui, l’entreprise est à l’origine d’un véritable changement, en réduisant les coûts et en augmentant le « potentiel de trésorerie et la qualité de l’activité civile ».

Rolls-Royce a renégocié des contrats déficitaires avec ses clients pour améliorer sa rentabilité et investira plus d’un milliard de livres sterling au cours des prochaines années pour améliorer la durabilité et les performances de sa famille de moteurs Trent qui équipent les avions de ligne long-courriers tels que le 787 de Boeing et l’A350 d’Airbus.

Les analystes ont déclaré que les performances de l’activité civile au cours du semestre se sont distinguées. Les heures de vol des moteurs, un indicateur clé étant donné que l’entreprise gagne la majeure partie de son argent lorsque ses moteurs sont en fonctionnement, sont revenues aux niveaux d’avant la pandémie tandis que les marges de l’activité ont augmenté de 18 % au cours des six mois.

La nouvelle direction a « tiré davantage de bénéfices que ce que les gens attendaient… »[they] « Nous en avons tiré davantage que l’ancienne Rolls-Royce », a déclaré Nick Cunningham, analyste chez Agency Partners.

Le « changement structurel », a-t-il ajouté, « consiste en partie à ce que l’entreprise soit gérée de manière plus stricte avec un ensemble de lignes directrices claires quant à ce qu’elle essaie d’accomplir ».

Les initiés de l’entreprise parlent du « rythme et de l’intensité » qu’Erginbilgiç a apporté à l’entreprise, ce qui est en grande partie évident dans les évaluations rigoureuses et régulières qu’il organise avec les cadres supérieurs, au cours desquelles des objectifs clairs sont fixés.

Il avait inculqué un « sens de l’esprit commercial… non seulement au sein de la fonction publique, mais dans toute l’organisation et [has] « Nous avons réussi à maintenir les coûts que l’entreprise avait engagés pendant la pandémie de Covid », a déclaré Harsh Jhaveri, analyste d’investissement chez Orbis Investments, qui a acheté Rolls-Royce en 2016 et détient 0,5 % de la société.

Si l’attention s’est portée sur l’amélioration de la division aéronautique commerciale de Rolls-Royce, ses autres activités ont également rebondi. La division des systèmes d’alimentation électrique, qui produit des moteurs diesel et à gaz pour les navires, ainsi que des générateurs d’électricité pour les centres de données, a connu une reprise.

Les résultats semestriels de la semaine dernière ont montré que le bénéfice d’exploitation sous-jacent de la division a augmenté de 56% à 189 millions de livres sterling. Sa marge d’exploitation sous-jacente a augmenté à 10,3%, avec des attentes d’amélioration supplémentaire au second semestre.

Dans le secteur de la défense, Rolls-Royce a remporté quelques contrats importants et devrait bénéficier de dépenses gouvernementales plus importantes, notamment sur le programme de sous-marins Aukus avec l’Australie et les États-Unis.

A moyen terme, le grand défi stratégique sera de savoir comment l’entreprise pourra réintégrer le marché lucratif des avions à fuselage étroit pour les vols court-courriers. Rolls-Royce a quitté ce secteur il y a plus de dix ans en se retirant de sa coentreprise avec l’américain Pratt & Whitney. L’entreprise britannique a récemment commencé à travailler sur un démonstrateur de son moteur Ultrafan, qui serait spécialement conçu pour propulser un jet à fuselage étroit de nouvelle génération.

Erginbilgiç a indiqué qu’il était en pourparlers avec Airbus et Boeing au sujet du moteur. Plutôt que de le développer et de le construire seul, il préférerait un partenariat avec une autre entreprise, a-t-il ajouté.

Malgré les bons résultats de l’entreprise, quelques nuages pointent à l’horizon. Les difficultés rencontrées par l’ensemble du secteur en matière de chaîne d’approvisionnement pourraient perdurer pendant encore deux ans. Les prévisions de flux de trésorerie de Rolls-Royce pour l’année incluent un impact pouvant atteindre 200 millions de livres sterling en raison des problèmes de chaîne d’approvisionnement.

Certains signes avant-coureurs montrent également une pression sur les rendements des compagnies aériennes, une mesure du prix moyen des billets qui prend en compte le nombre de passagers et la distance parcourue. La plupart des dirigeants du secteur aéronautique insistent sur le fait qu’il est trop tôt pour parler d’une baisse de la croissance du trafic et donc de la demande, mais le test le plus important pour savoir si la transformation d’Erginbilgiç a porté ses fruits viendra probablement avec le prochain ralentissement de l’industrie – et s’il a rendu Rolls-Royce plus résiliente.

La plupart des analystes ont réitéré la semaine dernière leur recommandation d’achat sur la société, affirmant que les choses allaient encore mieux malgré le fait que les actions se négocient à un multiple d’environ 25 fois les bénéfices de l’année prochaine.

Philip Buller, analyste chez Berenberg, qui avait abaissé la note du titre à « vendre » au début de l’année, a admis que son avis était venu trop tôt compte tenu de la hausse de plus de 50 % du cours de l’action depuis janvier.

Il a félicité Erginbilgiç et son équipe pour avoir « surperformé » en matière de contrôle des coûts, mais a fait valoir que les investisseurs devraient regarder au-delà de 2027. « Qu’adviendra-t-il des liquidités après 2027… et y a-t-il autre chose dans l’intervalle qui pourrait gâcher la fête, comme un ralentissement du trafic aérien ? »

Les actions, a-t-il dit, sont désormais valorisées pour que « ce très beau moment sur tous les marchés finaux devienne un phénomène permanent ». Cependant, « l’histoire nous montre que ce n’est généralement pas le cas », a-t-il averti.