Le marché des diamants bruts destinés à la joaillerie connaît l’un de ses pires ralentissements, les consommateurs se tournant vers les pierres fabriquées en usine en raison de la chute des prix.

Mais aujourd’hui, la direction du marché de 83,5 milliards de dollars pourrait changer, certains prévoyant une reprise des pierres brutes ou naturelles, les prix des pierres synthétiques ayant trop chuté.

Ils estiment que la baisse des prix des diamants produits en masse dans les usines va déclencher une crise de rentabilité pour les détaillants, ce qui les incitera à promouvoir les pierres extraites du sol.

« Nous arrivons à un point pivot où la rentabilité des détaillants vendant du cannabis cultivé en laboratoire est bien inférieure à ce qu’elle était au cours des trois à cinq années précédentes », a déclaré Paul Zimnisky, analyste indépendant du secteur.

« Cela pourrait être un catalyseur pour revenir aux diamants naturels. Les détaillants ne sont pas fidèles aux diamants synthétiques ou naturels, ils sont fidèles à la recherche de profits. »

De Beers, le plus grand minier de diamants au monde, qui a annoncé la semaine dernière qu’il réduirait encore sa production pour faire face aux conditions difficiles du marché, soutient ce point de vue.

Elle s’attend à ce que la part de marché des diamants synthétiques chute de 20 %, passant de 13 à 10 milliards de dollars d’ici 2030, les prix baissant à mesure que les consommateurs commencent à les considérer comme des bijoux de mode bon marché plutôt que comme des pierres précieuses.

De Beers, qui s’appuie sur une étude commandée au Boston Consulting Group, estime également que le marché américain de la bijouterie pour les diamants extraits ou bruts passera de 43 milliards de dollars l’année dernière à 54 milliards de dollars d’ici 2030.

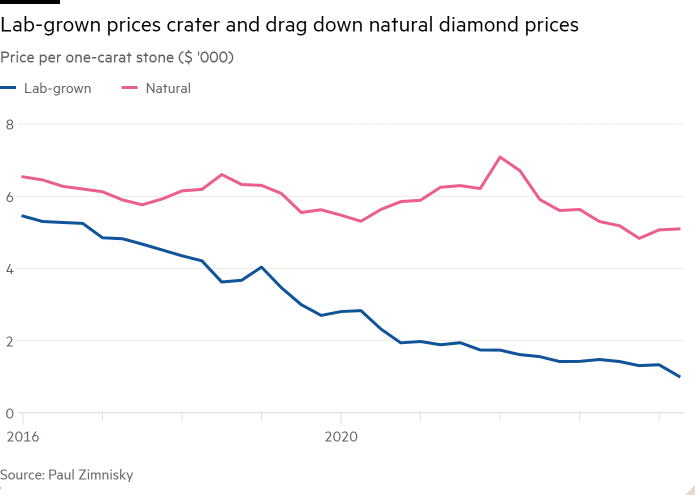

Le marché du diamant a été bouleversé par la chute des prix des pierres fabriquées en usine. Les prix des diamants synthétiques coûtent désormais un cinquième de ce qu’ils étaient en 2016, soit 1 015 dollars par carat, selon une analyse de Zimnisky.

Cinq pierres artificielles peuvent être achetées pour le prix d’un diamant naturel, dont le prix a chuté de près de 30 % à 5 000 dollars le carat depuis le début de 2022 — l’un des plus grands effondrements du marché au cours des 25 dernières années.

Les diamants synthétiques devraient atteindre 13,6 milliards de dollars de ventes de bijoux, soit 16 % du marché global, cette année, en hausse de 12 % par rapport à l’année dernière, car la fabrication de masse a fait baisser les coûts, selon Zimnisky.

En revanche, les bijoux en diamants qui utilisent des pierres provenant de mines réparties dans le monde entier, du Botswana à la Russie, sont en passe de perdre 5 % de leur valeur cette année, pour atteindre 69,9 milliards de dollars, bien qu’ils représentent encore 84 % du marché global.

« Les présentations des investisseurs par les sociétés minières montrent une courbe ascendante de la demande et une baisse de l’offre, mais la vérité est qu’avec le pétrole cultivé en laboratoire, [stones] « En prenant une part du marché, elle a changé l’économie de l’extraction du diamant », a déclaré Avi Krawitz, analyste du secteur du diamant.

Les plus grandes victimes de l’essor de la production industrielle de masse de pierres sont les mineurs de diamants, dont le plus important est De Beers en termes de valeur.

Les difficultés du marché du diamant ont poussé son propriétaire Anglo American, le groupe minier diversifié FTSE 100, à annoncer en mai son intention de vendre ou de coter la société dans les 18 mois, dans le cadre de sa défense contre une offre de rachat avortée de 39 milliards de livres sterling par son rival BHP.

Le groupe russe Alrosa, qui suit De Beers en taille, a réagi aux problèmes du marché des pierres précieuses en diversifiant ses activités. En juin, il a racheté une mine d’or à Polyus, une société basée à Moscou.

Les gagnants de cette nouvelle industrie sont les plus grands producteurs de diamants fabriqués en usine en Chine et en Inde, ainsi que les consommateurs qui, jusqu’à présent, ne pouvaient pas se permettre d’acheter ces pierres précieuses.

Le marché souffre également du ralentissement des dépenses en Chine, qui a fait chuter les revenus de De Beers de 30 % par rapport à l’année précédente et a poussé le directeur général Al Cook à avertir en juin que la reprise pourrait être lente et « en forme de U ».

La chute des marges bénéficiaires des diamants synthétiques a conduit De Beers à suspendre sa production destinée à la vente de bijoux, ainsi qu’à réduire sa production de diamants extraits de 15 % au deuxième trimestre.

Sa filiale Element Six, qui produit des pierres synthétiques, se concentre uniquement sur des applications de haute technologie telles que les plaquettes de diamant pour semi-conducteurs avec pour objectif de doubler ses revenus d’ici la fin de la décennie.

Un pays où les tensions augmentent pour les fabricants de pierres synthétiques est l’Inde, le berceau mondial du polissage et de la taille des diamants.

En juin, les manifestations de 600 ouvriers de l’usine de diamants synthétiques Bhanderi à Surat ont dégénéré en violences en raison de trois mois de salaires impayés. Bhanderi n’a pas répondu à une demande de commentaires.

Même si le personnel a finalement été payé, Bhavesh Tank, vice-président du syndicat des travailleurs du diamant du Gujarat, a déclaré qu’une « récession » frappait l’industrie du diamant industriel, car l’offre excédentaire a affecté le chiffre d’affaires.

« Autrefois, les diamants se vendaient 500 dollars le carat. Aujourd’hui, personne n’est prêt à les acheter à 40 dollars le carat », a-t-il déclaré.

Afin de rétablir l’attrait des diamants naturels, De Beers se lance dans une campagne marketing auprès de bijoutiers tels que Chow Tai Fook et Signet, qui apposent désormais des étiquettes sur les pierres synthétiques avertissant qu’elles se déprécieront dès qu’elles quitteront le magasin.

Le leader de l’industrie prévoit également de vendre des machines d’une valeur de 10 000 $ aux détaillants pour les installer dans leurs ateliers afin d’aider les consommateurs à identifier si une pierre a été extraite du sol ou créée dans une usine.

« Notre défi dans le secteur des diamants naturels est de faire du marketing autour de ce qui nous différencie des diamants synthétiques, à savoir que nos produits sont rares, vieux de plusieurs milliards d’années et durables », a déclaré Richard Duffy, directeur général de Petra Diamonds, cotée à Londres, l’un des plus petits mineurs en difficulté.

D’autres ont déclaré que la préservation de la valeur était toujours importante pour certains consommateurs, ce qui pourrait aider le marché des diamants naturels à se redresser.

« Les Indiens privilégient les produits qui offrent une valeur à long terme plutôt que de simples ornements », a déclaré Ajesh Mehta du Conseil de promotion des exportations de pierres précieuses et de bijoux, soutenu par le gouvernement indien.

Cependant, inverser la tendance en faveur des diamants naturels pourrait s’avérer difficile.

Alexander Lacik, directeur général de Pandora, le plus grand détaillant de bijoux au monde en termes de volume, qui a décidé de vendre uniquement des diamants synthétiques, pense que les mineurs surestiment la capacité des détaillants à influencer les consommateurs lorsqu’un produit identique est disponible à une fraction du prix.

« Il s’agit d’une vision incroyablement interne selon laquelle, tout à coup, le secteur de la vente au détail pourrait imposer un choix de produits aux consommateurs », a-t-il déclaré.

« En fin de compte, le consommateur votera avec son portefeuille. Il n’achète pas en fonction de la marge des détaillants. Lorsque vous achetez une voiture, choisissez-vous celle qui offre une marge plus élevée ou plus faible au concessionnaire ? »