Débloquez gratuitement Editor’s Digest

Roula Khalaf, rédactrice en chef du FT, sélectionne ses histoires préférées dans cette newsletter hebdomadaire.

La Bourse de Londres est en passe de connaître sa pire année en termes de départs depuis la crise financière, alors que les craintes grandissent que davantage d’entreprises du FTSE 100 quittent le Royaume-Uni au profit de New York.

Au total, 88 sociétés ont radié ou transféré leur cotation principale du principal marché de Londres cette année, et seulement 18 ont pris leur place, selon le London Stock Exchange Group.

Il s’agit de la plus grande sortie nette d’entreprises du marché principal depuis 2009, tandis que le nombre de nouvelles cotations est également en passe d’être le plus bas depuis 15 ans, les introductions en bourse restant rares et les soumissionnaires ciblant les groupes cotés à Londres.

L’exode s’est poursuivi malgré les efforts du gouvernement britannique, des régulateurs et de la LSE pour renforcer l’attractivité de la City en réformant les règles du marché et le système de retraite national.

Ashtead, la société de location d’équipements avec une valorisation boursière de 23 milliards de livres sterling, est devenue ce mois-ci la dernière grande entreprise à proposer de déplacer sa cotation principale de Londres à New York. Il rejoindrait six autres groupes du FTSE 100 à avoir abandonné l’indice de premier ordre au profit de sites étrangers depuis 2020.

En incluant Ashtead, ces acteurs avaient une valorisation boursière combinée proche de 280 milliards de livres sterling vendredi, soit environ 14 pour cent de la valeur totale actuelle du FTSE 100.

Parmi les transfuges figurent le géant du jeu Flutter, d’une valeur de 39 milliards de livres sterling, qui possède Paddy Power, et le groupe de matériaux de construction CRH, d’une valeur de 55 milliards de livres sterling. Tous deux ont déménagé leur cotation principale à New York au cours des 18 derniers mois.

Une série de rachats par des sociétés de capital-investissement a également épuisé la bourse. Le groupe de cybersécurité Darktrace et la plateforme d’investissement Hargreaves Lansdown font partie de ceux qui ont accepté d’être rachetés cette année.

“Nous ne pouvons pas être pris au sérieux en tant que leader mondial de la finance si nous ne disposons pas d’un marché des capitaux propres florissant”, a déclaré Charles Hall, responsable de la recherche chez la société de bourse Peel Hunt.

“Le marché britannique n’a aucun droit divin d’être un lieu de cotation de premier plan, mais il a besoin d’être soutenu et soutenu pour réussir sur un marché de plus en plus mondialisé”, a déclaré Hall, ajoutant que “davantage d’entreprises partiront” à moins que des mesures soient prises. est pris.

Les facteurs cités par les sociétés qui déplacent leur cotation principale à New York incluent un bassin d’investisseurs plus important et la perspective d’une meilleure liquidité de leurs actions.

Pour certains, cette décision reflète la croissance de leurs opérations nord-américaines. Ashtead réalise 98 pour cent de son bénéfice d’exploitation aux États-Unis, tandis que le groupe de plomberie Ferguson, qui a déménagé en 2022, en tire 99 pour cent.

Selon Bank of America, neuf sociétés du FTSE 100 réalisent plus de la moitié de leurs revenus aux États-Unis, dont le groupe de données Experian et la société d’éducation Pearson.

L’année dernière, une analyse du Financial Times a identifié Londres comme la bourse européenne la plus exposée au risque de départ de grandes entreprises vers les États-Unis.

L’analyse a classé les sociétés en fonction de leur décote de valorisation par rapport à un groupe de pairs américains, de la part de leurs revenus générés aux États-Unis et de la proportion d’investisseurs nord-américains inscrits dans leur registre.

Parmi les 18 grands groupes cotés à Londres et identifiés comme présentant des risques de fuite figurent Rio Tinto et British American Tobacco. Les investisseurs ont fait pression sur la paire pour qu’elle déplace sa cotation principale en Australie et aux États-Unis, respectivement.

“De plus en plus d’entreprises britanniques envisagent de délocaliser leurs cotations aux Etats-Unis, et l’écart de valorisation entre le Royaume-Uni et les Etats-Unis s’est creusé”, a déclaré Goldman Sachs dans une note vendredi.

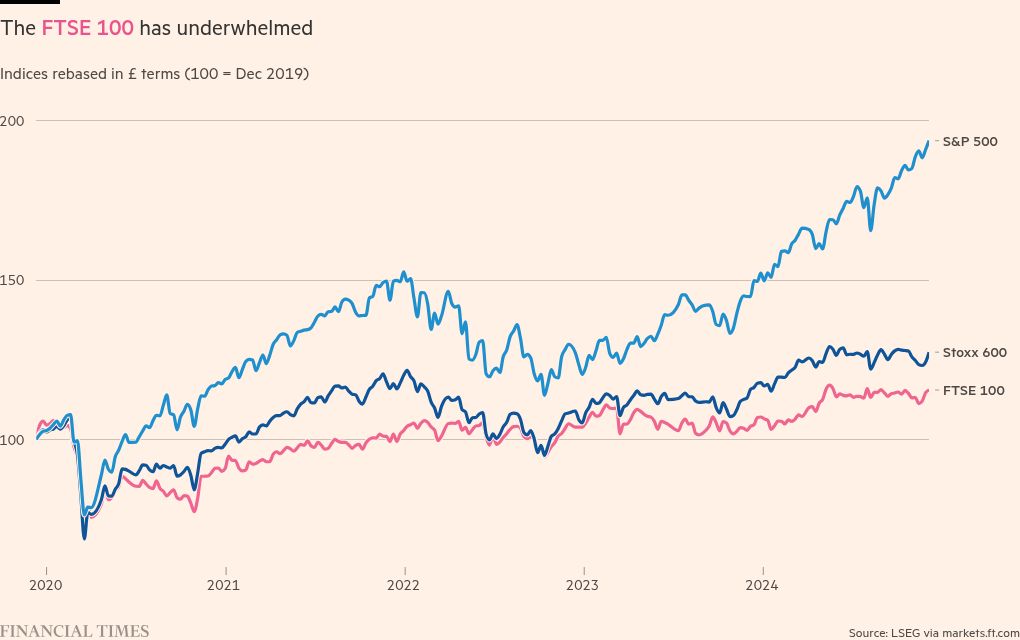

L’indice FTSE 100, orienté vers les secteurs de la « vieille économie » comme l’énergie et les mines, a gagné près de 8 pour cent cette année. L’indice de référence américain S&P 500 – qui abrite des actions à plus forte croissance telles que les groupes technologiques Magnificent Seven – a généré environ 27 pour cent sur la même période.

L’opérateur français de télévision payante Canal+ pourrait être valorisé à plus de 6 milliards d’euros après sa cotation à Londres lundi dans le cadre de sa scission du conglomérat médiatique Vivendi, selon des analystes et des sources proches de l’opération. Cette valorisation en ferait la plus grande cotation primaire à Londres depuis la scission de Haleon de GSK en 2022.

Mais un banquier de Londres a déclaré qu’il s’attendait à ce que davantage d’inscriptions soient transférées aux États-Unis l’année prochaine, en particulier parmi les entreprises à croissance rapide. « Les États-Unis constituent désormais un marché de capitaux si important par rapport à tout autre pays que[generally]les gens ont le sentiment qu’ils obtiendront de meilleures conditions aux États-Unis », a-t-il déclaré.

Sharon Bell, stratège actions européennes chez Goldman Sachs, a déclaré que de nombreuses entreprises à la recherche de valorisations plus élevées se sentaient contraintes de quitter le Royaume-Uni en raison du manque d’intérêt des investisseurs nationaux.

“C’est très triste”, a déclaré un directeur général du FTSE 100 après l’annonce d’Ashtead. La rhétorique « l’Amérique d’abord » du président élu Donald Trump pourrait également pousser les entreprises à accélérer tout projet de radiation, a ajouté l’exécutif.

De nombreux conseillers et dirigeants affirment en privé que les réformes récentes – notamment les changements prévus au système de retraite et la refonte des règles d’inscription au Royaume-Uni – n’ont pas encore fait bouger les choses.

Mais le chef du LSEG, David Schwimmer, a déclaré l’année dernière que l’idée selon laquelle une cotation aux États-Unis offrait une valorisation plus élevée était « un mythe ».

Les conseillers de la ville espèrent que le marché britannique recevra un coup de pouce si le groupe de mode rapide fondé en Chine Shein poursuit son introduction en bourse prévue à Londres.

“Les entreprises prendront des décisions sur mesure qui sont pertinentes en fonction de leur activité et de leur localisation”, a déclaré LSEG dans un communiqué. “Le marché britannique reste le troisième plus grand au monde en termes de capitaux levés depuis le début de l’année et connaît l’ensemble de réformes le plus dynamique au monde.”

La chancelière Rachel Reeves a déclaré vendredi que la cotation de Canal+ était « un vote de confiance dans les marchés des capitaux du Royaume-Uni, dans la stabilité que nous apportons et dans notre plan de changement ».

Mais un cadre du FTSE 250 a déclaré qu’il fallait faire davantage pour attirer les investisseurs.

“Je ne pense pas que cela figure en tête de la liste des priorités du gouvernement”, a déclaré l’exécutif, “même si c’est quelque chose qu’ils évoquent régulièrement”.

Visualisation par Alan Smith et Patrick Mathurin. Reportage supplémentaire d’Ivan Levingston et Mari Novik à Londres