fonds dans cet article

partages dans cet article

par Julia Groß, Euro am Sonntag

Hedgefonds est entouré d’une aura particulière. Pendant longtemps, seuls les riches et les institutionnels ont pu investir de l’argent dans des portefeuilles soumis à peu de règles et donc apparemment continuellement porteurs de profits fabuleux.

Aujourd’hui, de nombreuses stratégies de type fonds spéculatifs sont également accessibles aux investisseurs particuliers par le biais de fonds communs de placement. Et cela fait un moment que les grands acteurs de l’industrie ont régulièrement chuté de 20, 30 % ou plus – plus de 20 ans, pour être précis. L’indice de rendement des fonds spéculatifs a récemment affiché un peu plus de dix pour cent de performance annuelle. Au premier semestre 2022, l’indice pondéré de l’industrie était encore plus de 5 % dans le rouge, ce qui est, s’il reste ainsi, la pire évolution depuis la crise financière de 2008.

Selon le Financial Times, par exemple, le portefeuille de l’investisseur activiste Daniel Loeb a chuté d’environ 20 % fin juin. Les fonds spéculatifs moins connus dans ce pays, comme Maverick Capital ou Lightstreet, ont perdu respectivement 35 et 40 %. La division fait de la publicité avec la promesse de pouvoir obtenir un rendement positif à chaque phase du marché.

Profiter lorsque les prix baissent

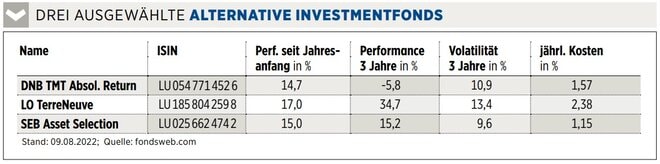

Même avec les fonds communs de placement qui poursuivent des stratégies dites alternatives de rendement absolu, le bilan est très mitigé depuis le début de l’année. Mais il y a quelques exceptions positives – trois portefeuilles très différents que nous aimerions vous présenter à ce stade.

Le DNB TMT Long Short Equities (voir tableau ci-dessous) parie sur la hausse et la baisse des prix dans le secteur de la technologie et des médias. “Nous pensons qu’il y a eu un sous-investissement dans les infrastructures informatiques et télécoms ces dernières années et nous pensons que c’est une bonne base pour la croissance future”, explique l’équipe de direction composée de trois personnes, Anders Tandberg Johansen, Sverre Bergland et Erling Thune. Ils essaient d’identifier les tendances à long terme de l’industrie, puis achètent les actions des entreprises qui peuvent en bénéficier. Ils vendent à découvert des actions d’entreprises dont les modèles commerciaux ne correspondent pas à l’environnement modifié.

Depuis le début de l’année, ce sont surtout les positions courtes qui ont contribué positivement à la performance. Entre autres choses, le gestionnaire s’est appuyé sur la baisse des prix des actions de puces individuelles et a bénéficié des gains de prix chez Deutsche Telekom.

Similaire dans sa stratégie, mais dans un tout autre domaine, c’est Lombard Odier TerreNeuve. La durabilité est au centre des préoccupations des gestionnaires de fonds Arnaud Langlois et Cyrus Azarmgin. Ils investissent dans des entreprises qui proposent des solutions aux problèmes liés à la protection du climat et de l’environnement, à la mobilité et à la nutrition. Du côté court se trouvent les entreprises pour lesquelles la tendance au développement durable pose un défi. « Cette année, la question de la sécurité énergétique a fait le jeu de nos mains. La guerre a montré que la négligence n’est pas tolérable ici », dit Langlois. Plus récemment, le portefeuille visait, entre autres, les bénéficiaires potentiels du paquet climatique américain qui vient d’être voté, selon Langlois un “game changer” pour certaines entreprises du secteur de l’hydrogène, qui bénéficient désormais de crédits d’impôt. Le gestionnaire de portefeuille s’attend à ce que l’environnement demeure difficile au cours des prochains mois. “Mais la question de la transition énergétique restera avec nous pendant un certain temps.”

SEB Asset Selection se rapproche probablement le plus de l’idée générale d’un hedge fund. Le fonds est destiné à être une composante d’équilibre dans un portefeuille diversifié qui n’est pas fortement corrélé avec des obligations ou des actions. “Nous utilisons une stratégie systématique de suivi des tendances”, explique le directeur Mikael Nilsson. Si les tendances à long terme des actions, des taux d’intérêt ou des devises peuvent être identifiées, son équipe peut y investir. Si ces tendances n’existent pas, la performance peut aussi parfois s’affaiblir.

Plus récemment, Nilsson a parié sur la hausse des taux d’intérêt en vendant à découvert des obligations. “Et je suis long sur les actions britanniques et certains marchés asiatiques et court sur les actions européennes. Nous parions également sur un dollar fort depuis longtemps”, dit-il. Il est convaincu que la tendance du dollar et des taux d’intérêt va se poursuivre pendant un certain temps.

__________________________________________

Sources des images : Flashpop/Getty Images, Dieter Spannknebel/Getty Images, Finanzen Verlag

ttn-fr-28