Ils t’ont piégé, ta mère et ton père. Si Philip Larkin avait écrit sa poésie dans les années 2020, il aurait peut-être supprimé le juron de son célèbre poème pour refléter la réalité du soutien financier parental moderne. Les enfants de parents plus riches commencent leur vie d’adulte avec d’énormes avantages financiers.

La Banque de Maman et Papa (Bomad) aide les étudiants en payant leurs frais de scolarité universitaires et, plus important encore, en leur fournissant de l’argent pour la caution de leur première propriété. Ce soutien parental semble augmenter. Selon l’Office for National Statistics, 36 % des primo-accédants à la propriété en Angleterre ont déclaré avoir été aidés par leur famille et leurs amis en 2022-2023, contre 27 % l’exercice précédent. Une enquête YouGov estime cette proportion encore plus élevée : entre 2015 et 2020, 54,4 % des primo-accédants au Royaume-Uni ont reçu une aide financière de leurs parents.

Et de nombreuses autres aides sont à venir. Les baby-boomers ont bénéficié de la hausse massive des prix de l’immobilier depuis qu’ils ont accédé à la propriété dans les années 1970 et 1980. À leur décès, leurs enfants bénéficieront d’un héritage substantiel. Un rapport du Kings Court Trust de 2017 estimait que 5,5 milliards de livres sterling seraient transmises entre les générations au cours des 30 années suivantes au Royaume-Uni.

Pour ceux qui croient en la méritocratie et en l’égalité des chances, cette tendance a des implications significatives. Dans un nouveau livre, HéritageEliza Filby écrit que « Si vous avez moins de 45 ans, vos chances et opportunités dans la vie sont de plus en plus déterminées par votre accès à la banque de maman et papa, et non par ce que vous gagnez ou apprenez. »

Cette perception est étayée par une étude de l’Institute for Fiscal Studies, publiée en 2023. Elle conclut que les revenus des parents sont un indicateur beaucoup plus puissant des revenus des personnes nées dans les années 1970 et après que ceux des générations précédentes. Un élément clé de cet écart croissant réside dans les transferts de richesse entre les parents et leurs enfants.

Il y a des implications à long terme pour la mobilité sociale. Les chiffres montrent que les enfants de parents plus pauvres ont moins de chances d’accéder à l’université. En 2021-2022, la proportion d’écoliers bénéficiant de repas scolaires gratuits et ayant poursuivi des études supérieures était de 29,2 pour cent ; pour tous les autres enfants, il était de 49,4 pour cent. Cet écart de 20 points de pourcentage s’est creusé ces dernières années. Lorsqu’ils arrivent à l’université, les étudiants doivent payer à la fois leurs frais de scolarité et leurs frais de subsistance ; le résultat est qu’ils obtiendront leur diplôme avec une dette moyenne d’environ 44 000 £. Mais 5 pour cent des étudiants chanceux éviteront cette dette, puisque leurs frais de scolarité seront payés par leurs parents.

Le résultat est ce que Benjamin Disraeli, premier ministre conservateur du XIXe siècle, aurait décrit comme « deux nations ». Un groupe de diplômés, libérés du fardeau des dettes et capables d’acheter leur maison ; le deuxième groupe, aux prises avec des prêts étudiants et avec peu de chances d’épargner un dépôt suffisamment important pour acheter une propriété, avec des implications pour leur retraite et ce qu’ils pourront à leur tour transmettre à leurs propres enfants.

La question est de savoir comment en sommes-nous arrivés au point où la banque de maman et papa est devenue si importante pour l’économie moderne ? Et, dans les années à venir, verrons-nous probablement son pouvoir s’atténuer – ou augmenter ?

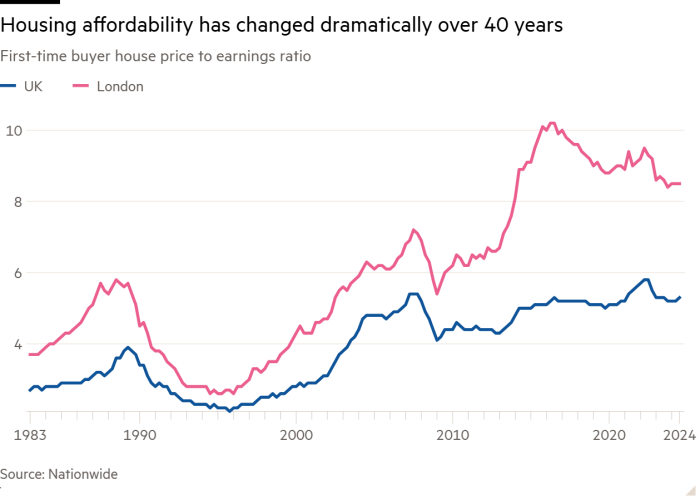

Le problème trouve ses racines dans 45 ans de politique du logement. Au début de 1979, l’année où Margaret Thatcher est arrivée au pouvoir, l’indice national des prix des logements était de 941,1 (le niveau de base de 100 avait été fixé en 1952). L’indice est désormais de 14102,4. Cette multiplication par quinze des prix est comparable au salaire hebdomadaire moyen au Royaume-Uni, qui a été multiplié par huit environ, en termes nominaux, au cours de la même période.

Un problème évident est que la hausse des prix de l’immobilier signifie des dépôts plus importants. Zoopla estime que la caution moyenne versée par un premier acheteur était de 72 000 £ dans le sud-est et de 144 500 £ à Londres. Dans l’ensemble du Royaume-Uni, le dépôt moyen d’un premier acheteur est passé de 16 000 £ en 2000 à 60 000 £ en 2023. Pour ceux qui n’ont pas de ressources parentales, cela représente une somme énorme à mettre de côté.

Ce qui rend encore plus difficile l’épargne en vue d’une caution, c’est la tendance à la hausse des loyers. Le loyer mensuel moyen d’une propriété en Angleterre était de 1 348 £ par mois en octobre, selon l’Office for National Statistics, en hausse de 8,8 % par rapport aux 12 mois précédents.

Il y a des ironies à l’œuvre ici. Premièrement, cette énorme augmentation de la valeur marchande de notre parc immobilier est l’une des raisons pour lesquelles les mamans et les papas ont la possibilité d’aider leurs enfants. Selon une enquête de l’ONS menée entre 2018 et 2020, la richesse médiane des personnes âgées de 55 à 65 ans était de 553 000 £.

Deuxièmement, les prix de l’immobilier d’aujourd’hui ne sont abordables que parce que les taux hypothécaires sont bien inférieurs à ce qu’ils étaient en 1979, lorsque le gouvernement Thatcher a augmenté le taux de base à 17 pour cent. Mais la longue baisse des taux amorcée dans les années 1980 a joué un rôle clé dans la hausse des prix de l’immobilier.

Mais ce n’est pas le seul rôle. L’offre de logements n’a tout simplement pas suivi la demande. En 1979, 250 000 nouveaux logements ont été créés. Ce chiffre n’a pas été atteint ces dernières années, avec des achèvements bien inférieurs à 150 000 dans la première moitié des années 2010. Comparez cela avec la population qui augmente rapidement. Entre les recensements de 1971 et 1981, la population du Royaume-Uni est passée de 55,6 millions à 56,3 millions, soit une augmentation de 700 000 habitants. Mais entre 2011 et 2021, la population est passée de 63,3 millions à 67 millions, soit une augmentation de 3,7 millions. En d’autres termes, la population augmente beaucoup plus vite qu’il y a 50 ans, mais le rythme de la construction a fortement ralenti.

Cet écart croissant entre les prix de l’immobilier et les revenus a modifié la trajectoire de vie du Britannique moyen. L’âge moyen d’un primo-accédant au Royaume-Uni était de 23 ans en 1960 et de 28 ans dans les années 1980, mais en 2023, il était passé à 34 ans à Londres et à 33 ans dans le reste de l’Angleterre. En 2000, 59 pour cent des 25-34 ans étaient propriétaires de leur propre logement ; en 2022-2023, cette proportion était tombée à 39 pour cent.

Puisque les gens doivent attendre plus longtemps pour acheter une maison, il n’est pas surprenant qu’ils attendent plus longtemps pour avoir des enfants, et qu’ils en aient moins. Le taux de fécondité en Angleterre et au Pays de Galles est tombé à un niveau record de 1,44 enfant par femme, tandis que l’âge moyen des premières mères a atteint un niveau record de 29,3 ans, contre 25,8 il y a 30 ans. À long terme, le corollaire d’une baisse du taux de natalité est une diminution de la main-d’œuvre. Cela nécessitera à son tour davantage d’immigration, un sujet politiquement controversé.

Les conséquences politiques ne s’arrêtent pas là. Une économie fonctionnera plus efficacement lorsqu’elle pourra utiliser de manière optimale tous les talents de ses citoyens. Mais lors du sprint de 100 mètres qui caractérise la vie britannique, certains concurrents sont obligés de concourir avec des bottes Wellington.

Prenez ces diplômés qui ne font pas partie de la minorité chanceuse où leurs parents ont payé leurs frais de scolarité. Supposons qu’ils aspirent au type de salaire qui leur permet de rêver de devenir propriétaire de leur propre maison. Le taux d’intérêt pour les revenus les plus élevés correspond à l’indice des prix de détail majoré de trois points de pourcentage (actuellement 7,3 %). Il ne s’agit donc pas d’une dette bon marché. Il est vrai que ceux qui gagnent moins de 25 000 £ par an n’ont pas à rembourser leurs prêts universitaires. Mais depuis avril 2025, cette somme équivaut au revenu annuel d’un travailleur à temps plein gagnant le salaire minimum.

Le tableau n’est pas tout à fait rose pour les enfants de parents riches. Leurs héritages ne seront peut-être pas aussi importants qu’ils l’espéraient, notamment parce que le gouvernement a soumis les fonds de pension aux droits de succession. De plus, leurs parents peuvent se retrouver dans des maisons de retraite, nécessitant des soins de longue durée coûteux. En Angleterre, ceux qui disposent d’un patrimoine de plus de 23 250 £ sont actuellement tenus de payer leurs propres soins ; au moins jusqu’à épuisement de l’argent (et de l’héritage des enfants). L’argent risque de s’épuiser rapidement. Le coût moyen d’une résidence pour personnes âgées au Royaume-Uni est de 60 000 £ par an, et s’élève à 73 000 £ par an si des soins infirmiers sont nécessaires.

Les parents peuvent également décider, une fois à la retraite, de dépenser de l’argent en voyage. Tout auditeur de Classic FM, une station de radio populaire auprès des anciennes générations, connaîtra les nombreuses publicités pour des croisières coûteuses. Dans le jargon, ces activités sont connues sous le nom de « skis », c’est-à-dire dépenser l’héritage des enfants. Certains retraités peuvent aller trop loin et se retrouver à court d’argent. Une enquête récente menée par Aegon, une compagnie d’assurance, a révélé que 55 pour cent des adultes s’attendent à devoir subvenir aux besoins de leurs parents à mesure qu’ils vieillissent.

Même les enfants qui ne voient pas leur héritage disparaître attendront plus longtemps avant d’être récompensés. Les gens vivent plus longtemps qu’avant. Les personnes nées dans les années 1960 pouvaient s’attendre à perdre leur dernier parent vivant à 58 ans ; pour ceux nés dans les années 1980, cela n’arrivera qu’à 64 ans.

Il est possible que les grands-parents décident d’ignorer leurs enfants dans leur testament et de transmettre leur argent directement à leurs petits-enfants. Il leur est également possible de donner de l’argent de leur vivant. Mais la taille de cette banque de grand-mère et grand-père est plutôt plus petite que celle de Bomad. L’Institut d’études fiscales estime que seulement 9 pour cent de tous les cadeaux reçus par les membres de la famille (et 3 pour cent en valeur) proviennent de leurs grands-parents.

Malgré la pression sur les personnes âgéesles tendances à long terme qui ont conduit à l’importance actuelle de la Banque de Maman et Papa ne s’inverseront pas rapidement. Le gouvernement a pour objectif de construire 1,5 million de logements en Angleterre d’ici 2029, soit 300 000 par an. Mais étant donné que le parc immobilier actuel s’élève à 25,2 millions de logements, cela ne représentera qu’un petit ajout au total ; à peine assez pour rendre les maisons soudainement abordables. De la même manière, il semble peu probable que les salaires réels des vingt et trente ans soient sur le point d’augmenter de façon spectaculaire, rendant ainsi l’accession à la propriété plus abordable.

En effet, il semble probable que les inégalités se creuseront avec le temps. Parmi tous les dons effectués au sein des familles, l’Institut d’études fiscales a constaté que les 5 pour cent les plus importants représentaient plus de la moitié de la valeur totale. Un deuxième facteur est « l’accouplement assorti » : les membres de familles aisées ont tendance à épouser des partenaires issus de conditions sociales similaires. Un rapport de la Resolution Foundation de 2017 a révélé que les adultes de moins de 50 ans qui sont en couple et n’ont aucune attente d’héritage ont tendance à avoir des partenaires avec une manne attendue moyenne de 25 000 £. Mais ceux qui espèrent hériter de plus de 500 000 £ ont des partenaires susceptibles de recevoir un héritage moyen de 190 000 £.

La situation n’est pas sans rappeler la vieille série télévisée, En haut En bas sur les classes supérieures et leurs serviteurs dans l’Angleterre du début du XXe siècle. Dans ce cas, les gens « d’en haut » sont ceux qui peuvent se permettre de posséder une maison à plus d’un étage et ceux « d’en bas » sont obligés de louer un appartement. Cette fracture pourrait néanmoins avoir des conséquences politiques, car de nombreux jeunes estiment que leurs intérêts sont négligés au profit des retraités.

Comme en Europe et aux États-Unis, ils pourraient se tourner vers des partis populistes qui cherchent à détruire le consensus politique. La question de savoir si ces partis amélioreront la situation est une autre affaire. En attendant, ceux qui n’ont pas accès à la banque de papa et maman devraient réfléchir à l’ironie du vieil adage « choisissez judicieusement vos parents ».