Juste avant le 4 juillet, jour férié aux États-Unis, la société mère de la chaîne américaine de kiosques DVD Redbox s’est retrouvée à court de liquidités, et son plus gros prêteur à court de patience.

Le propriétaire de Redbox, le groupe d’édition, de programmation et d’alimentation pour animaux de compagnie Chicken Soup for the Soul, avait déposé un dossier de mise en faillite en espérant qu’un juge pourrait superviser une restructuration de son bilan, lui permettant de réduire une partie de sa dette de près d’un milliard de dollars dans le but de sauver son entreprise.

Au lieu de cela, une guerre des mots a éclaté entre Chicken Soup et son prêteur, le groupe de capital privé HPS Investment Partners : une violation si grave que le juge des faillites du Delaware a ordonné la liquidation immédiate de la société.

Cette situation a choqué même les vétérans de la dette en difficulté. Mais la bataille de Chicken Soup pourrait bien être un avant-goût de ce que seront les restructurations d’entreprises à l’avenir, dans lesquelles un seul prêteur privé pourra exercer un pouvoir plus puissant sur un emprunteur que ce qui était possible auparavant avec des prêts bancaires plus largement détenus.

« Il est inévitable qu’un certain nombre de ces opérations de crédit privé devront être restructurées », a déclaré Andrew Milgram, directeur des investissements de Marblegate Asset Management, un investisseur en dette en difficulté qui n’était pas impliqué dans la faillite.

« Peu importe la qualité d’un document ou la qualité d’un prêteur, les entreprises font des erreurs… mais vous en assumez les conséquences. »

L’effondrement de Chicken Soup est une rare tache sur le bilan d’investissement de HPS, un géant du secteur du crédit privé qui gère 146 milliards de dollars d’actifs et se positionne pour une éventuelle cotation en bourse ou un rapprochement avec un investisseur privé rival.

Les difficultés de Redbox remontent à 2016, lorsqu’Apollo Global Management a acquis sa société mère de l’époque pour 1,6 milliard de dollars.

La location de DVD était en déclin dans un monde dominé par Netflix et d’autres sociétés de streaming. Mais les Américains soucieux du prix appréciaient la commodité des kiosques Redbox, qu’ils trouvaient dans les supermarchés et les stations-service. L’entreprise avait un programme de carte de fidélité qui fonctionnait bien et comptait environ 40 millions de clients.

Bien que Redbox ait été frappée par les confinements liés à la pandémie qui ont limité les tournages à Hollywood ainsi que les achats d’épicerie en personne, Apollo l’a rendue publique à une valeur d’entreprise de près de 700 millions de dollars en 2021.

À l’époque, HPS était le principal prêteur de Redbox, détenant un prêt à terme de plus de 300 millions de dollars. Seulement un an plus tard, Redbox était sur le point de déposer le bilan jusqu’à ce qu’un chevalier blanc apparaisse : Chicken Soup for the Soul, qui était elle-même entrée en bourse en 2017 grâce à une introduction en bourse participative soutenue par des personnalités comme l’acteur Ashton Kutcher.

Chicken Soup for the Soul est née d’un livre de développement personnel à succès dans les années 1990, qui est devenu une société d’édition. L’entrepreneur chevronné des médias William Rouhana a acquis la société en 2008 et s’est lancé dans la production vidéo, Chicken Soup ayant finalement acquis Crackle, une start-up de vidéo à la demande de Sony.

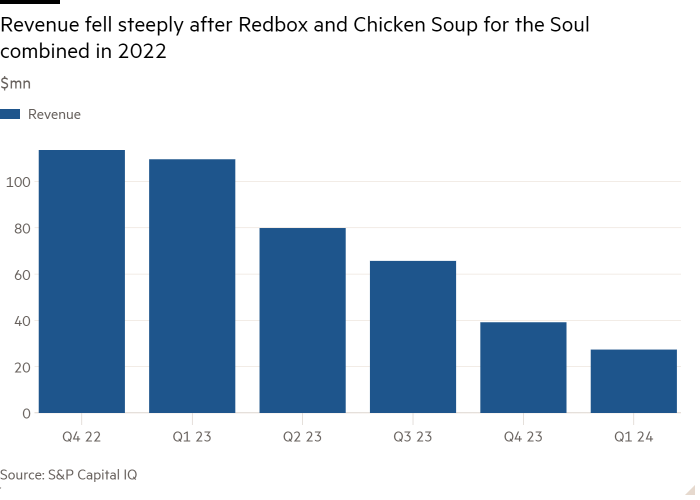

Chicken Soup et Redbox ont fusionné en 2022 dans le cadre d’une opération entièrement en actions valorisant cette dernière à moins de 400 millions de dollars, la majeure partie de ce chiffre étant attribuée au prêt détenu par HPS. La société d’investissement a injecté davantage de liquidités dans la nouvelle société, qui devait générer plus de 500 millions de dollars de revenus annuels. Apollo a rapidement vendu sa participation après la clôture.

De son côté, HPS a estimé qu’il n’avait d’autre choix que de soutenir le rapprochement. Redbox ne s’était pas encore remis de la pandémie et il était difficile de savoir quelle valeur l’entreprise pourrait rapporter en cas de faillite, étant donné que les marchés s’étaient paralysés suite à la forte hausse des taux d’intérêt de la Réserve fédérale.

« Nous avons essayé de les soutenir », a déclaré une personne impliquée dans l’affaire. « Nous avons essayé d’être conciliants, de leur donner [Redbox] Il était temps de trouver une solution et puis nous avons perdu la foi.

C’est cependant dans les mois qui ont suivi la conclusion de l’accord Redbox-Chicken Soup que la relation entre HPS et Chicken Soup a commencé à se détériorer.

Rouhana est devenu convaincu que HPS cherchait à serrer la vis à Chicken Soup plutôt qu’à exécuter le plan de croissance que la société avait promis aux actionnaires publics au moment de la fusion.

Le directeur général estime que HPS a à plusieurs reprises réduit ses possibilités de lever des fonds de sauvetage alors que les résultats se détérioraient, dans le but de saisir les milliers de titres de la bibliothèque de films de Chicken Soup, qui comprenait des classiques tels que Les petits coquinsSelon une personne au courant de l’estimation, la valeur de la bibliothèque pourrait atteindre 180 millions de dollars.

HPS a cependant commencé à s’inquiéter de la situation de Rouhana et a commencé à insister pour que des discussions soient engagées avec les dirigeants de Chicken Soup afin de remédier aux résultats financiers décevants. HPS estimait que les informations dont elle avait besoin pour évaluer les performances de l’entreprise lui étaient cachées.

Les difficultés ont éclaté au grand jour il y a un an. Sans un nouveau prêt, Chicken Soup n’a pas pu sécuriser les films lorsqu’ils ont commencé à revenir au box-office après la grève d’Hollywood de 2023, plongeant l’entreprise dans une spirale mortelle. Pendant ce temps, elle a continué à verser des dividendes aux actionnaires privilégiés, ce qui a encore aggravé la situation des créanciers.

HPS s’est finalement opposé à un prêt de 40 millions de dollars que Rouhana avait tenté d’obtenir en novembre dernier, affirmant qu’il n’avait eu que huit jours pour signer l’accord et qu’il n’avait reçu « aucune information ».

L’entreprise était alors en chute libre : les pertes en 2023 ont été multipliées par près de six par rapport à l’année précédente, pour atteindre 637 millions de dollars, en incluant les dépréciations d’actifs. HPS a indiqué à Chicken Soup qu’elle devait se préparer à la faillite en novembre prochain. Au lieu de cela, Rouhana a continué à chercher des capitaux.

HPS a cédé et a déclaré qu’il accepterait une décote de 60% de sa position si Rouhana pouvait trouver 200 millions de dollars pour rembourser la dette de HPS. Mais aucun de ses financements proposés n’a jamais été finalisé.

« Il y avait une série de promesses non tenues », a déclaré l’avocat de HPS devant le tribunal.

Cependant, une personne proche de Chicken Soup a déclaré que « chaque fois que l’entreprise recherchait la coopération de HPS, elle se transformait en un trou noir où les accords de prêt et les propositions de prêt s’effondraient à répétition ». Lorsqu’elle a déposé son bilan en juin, elle devait à HPS plus de 500 millions de dollars, intérêts compris.

Même selon les normes de l’insolvabilité, Chicken Soup a déposé son bilan dans un état chaotique. Le jour du dépôt de bilan, l’avocat de l’entreprise a déclaré qu’il ne restait plus que 25 000 dollars sur son compte bancaire.

Plus de 1 000 employés n’avaient pas été payés depuis des semaines. Lorsque l’entreprise a été brusquement liquidée, tous ses employés ont été licenciés et ont dû se démener pour obtenir les documents nécessaires pour prouver qu’ils avaient perdu leur emploi. Sans les documents appropriés, ils n’ont pas pu demander d’allocations chômage ou de Medicaid.

« Nous avons l’impression d’être traités comme du bétail dans un parc à bestiaux, en attente d’abattage, abandonnés sans aucun recours », a déclaré au tribunal en juillet Kim Sweeney, qui a travaillé comme assistante administrative des opérations pour Redbox pendant plus d’une décennie.

« J’ai vu beaucoup de cas de mauvaise gestion grave », a déclaré Richard Pachulski, un avocat qui a représenté Chicken Soup après la démission de son premier conseiller juridique en matière de faillite, lors d’une audience le 10 juillet. Pachulski a déclaré lors de l’audience que la gestion de l’entreprise était « un désastre comme je n’en ai jamais vu » et que « ce qui a été fait ici est criminel, pour être très franc ».

Rouhana a déclaré au Financial Times que HPS avait contrecarré son plan de financement de sauvetage et était responsable de la décision de liquider l’entreprise en conséquence. Les avocats de Rouhana ont nié tout acte répréhensible ou mauvaise gestion.

« Je n’avais pas envisagé la liquidation », a déclaré Rouhana. « Au contraire, j’avais obtenu le financement nécessaire pour continuer à payer nos employés et à maintenir leurs avantages. Malheureusement, notre prêteur principal [HPS] se dressait sur mon chemin.

Selon une source proche du dossier, HPS a estimé que la meilleure façon de maximiser son redressement était de forcer la société à se liquider. L’entreprise espère récupérer à terme entre 50 et 70 % de son investissement, un chiffre qui comprend les intérêts et les frais déjà perçus sur le prêt.

L’échec de Chicken Soup va néanmoins entacher le bilan de HPS — même si ses pertes auraient pu être bien pires.

L’entreprise est considérée comme un créancier avisé, prêt à prendre des risques complexes que certains de ses concurrents évitent.

En juin, la société a constitué un fonds de 21 milliards de dollars destiné à garantir des prêts relativement risqués, souvent à des entreprises sur le point de se restructurer ou de se refinancer difficilement. Le fonds précédent a enregistré un rendement de 14 % après déduction des frais cette année, jusqu’à fin juin, selon une personne au courant des performances.

HPS n’a toujours pas conclu d’accord avec le syndic nommé par le tribunal et chargé de superviser la liquidation de Chicken Soup.

« C’est un mauvais investissement pour nous », a déclaré une personne informée de la réflexion de l’entreprise. « Une fois tous les dix ans, nous en avons un. »