Débloquez gratuitement l’Editor’s Digest

Roula Khalaf, rédactrice en chef du FT, sélectionne ses histoires préférées dans cette newsletter hebdomadaire.

Le géant canadien des alternatives Brookfield Asset Management a organisé cette semaine une journée investisseurs pour expliquer ses « formidables opportunités ». L’une d’entre elles semble être le transfert administratif de son siège social à New York.

Les entreprises délocalisent tout le temps, mais la plupart du temps pour des raisons fiscales ou commerciales. Mais il est rare que les grandes entreprises le fassent. Et ce qui rend cette situation si intrigante, c’est que cette décision semble avoir pour seul objectif d’être incluse dans les différents indices boursiers américains.

Voici le passage pertinent de la transcription de la Journée des investisseurs (qui s’est déroulé à New York mardi), avec l’aimable autorisation d’AlphaSense. L’intervenant est Hadley Peer Marshall, directeur financier de Brookfield. C’est FT Alphaville qui souligne ci-dessous :

. . . Nous voulons continuer à élargir [our shareholder] Nous avons investi dans les plus grands bassins de capitaux. Et plus précisément, lorsque nous pensons aux commentaires que nous avons reçus, ils concernent l’augmentation de la liquidité des actions BAM. Et puis, à mesure que nous nous sommes orientés vers un équilibre entre les États-Unis et le reste du monde du point de vue des participations des actionnaires, certains des commentaires ont porté sur l’inclusion dans d’autres indices boursiers mondiaux du côté américain.

Parmi les mesures que nous envisageons de prendre, la première est de déménager notre siège social à New York. Cela a du sens simplement parce que nous avons le plus grand pourcentage de nos employés, de nos revenus et de notre gestion d’actifs – gestion d’actifs située aux États-Unis.

Pour rappel, pour ceux qui ne sont pas au courant de la structure byzantine de Brookfield, en 2022, Brookfield Asset Management s’est rebaptisée Brookfield Corporation et a coté 25 % de ses activités de gestion d’actifs (depuis portées à 27 %), qui ont alors pris le nom original de BAM.

Brookfield Corp est à son tour contrôlée par un groupe d’associés seniors dirigé par le PDG Bruce Flatt. Notre collègue de MainFT Mark Vandevelde a rédigé une dissection magistrale de l’empire Brookfield ici.

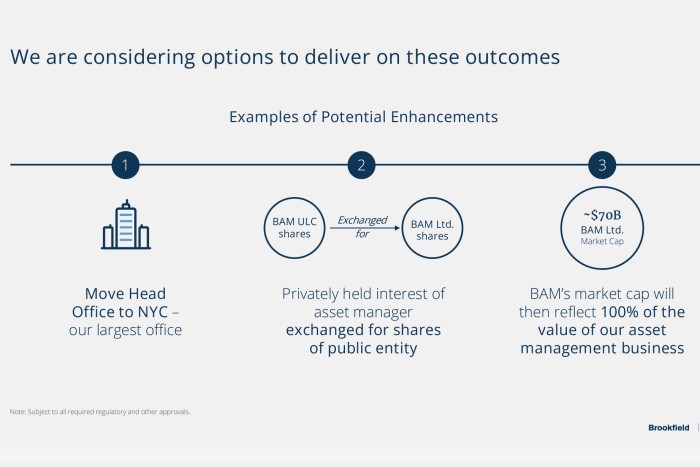

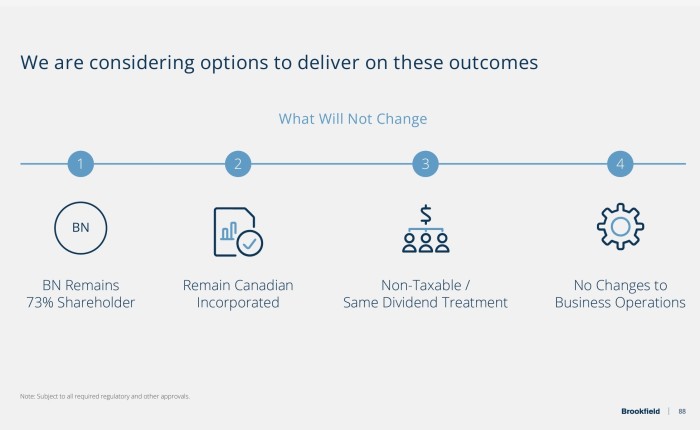

Marshall a déclaré que la direction envisageait également de demander à Brookfield Corp d’échanger sa participation de 73 % dans BAM (par l’intermédiaire d’une société holding non cotée) contre des actions de l’entité cotée. Voici les diapositives pertinentes de la conférence présentation:

Cela ferait passer sa capitalisation boursière actuelle de 25 milliards de dollars canadiens à 92 milliards de dollars canadiens (environ 68 milliards de dollars au moment du pixel).

Mais bien sûr, ce n’est qu’une question d’optique et cela n’améliorera pas la liquidité des actions de BAM cotées au Canada et aux États-Unis tant que Brookfield Corp conserve sa participation de 73 pour cent (ce qu’elle dit vouloir faire).

Il est donc clair que ce déménagement du siège social américain est le plus significatif, mais, malgré les discussions sur « l’élargissement » de sa base actionnariale, c’est probablement parce que l’inclusion dans divers marchés boursiers américains serait beaucoup plus précieuse que d’être l’un des 10 premiers membres du groupe canadien. Indice composé S&P/TSX.

Nous avons vu un exemple récent de la puissance que peut avoir l’inclusion d’index avec Super micro-ordinateurs. Blackstone, probablement la société la plus comparable aux États-Unis, entré dans le S&P 500 il y a presque exactement un an, et depuis lors, sa capitalisation boursière a grimpé d’environ 40 milliards de dollars pour atteindre 175 milliards de dollars.

Oui, c’est une façon simpliste d’indiquer l’impact. Les actions de Brookfield ont en fait rapporté 28,4 % au cours de l’année écoulée, soit juste derrière le rendement total de 29,9 % de Blackstone sur la période. Des recherches récentes indiquent également que « l’effet d’inclusion dans l’indice » s’est évaporé.

Mais cela a sans doute encore son importance – et même beaucoup. Comme nous l’avons déjà écrit, Morningstar estime que le S&P 500 est désormais suivi par plus de 4 000 milliards de dollars de fonds indiciels passifs et sert de référence à 2 900 milliards de dollars supplémentaires de fonds d’investissement actifs. Il y a aussi tout l’argent non issu de fonds qui, en réalité, suit aussi de manière moins publique des indices comme l’indice phare des actions américaines de S&P.

Peter Haynes, gourou des indices chez TD Securities, note que l’inclusion dans le S&P 500 est peu probable même si Brookfield Asset Management déplace son siège social à New York (l’indice autorise une certaine discrétion et envisage apparemment des règles qui empêcheraient les déplacements superficiels de siège social à des fins d’inclusion dans l’indice). Il ne s’attend pas non plus à ce que BAM soit intégré aux indices nationaux MSCI ou FTSE.

Mais Haynes estime que Brookfield pourrait être intégré aux indices américains de Russell et CRSP, et comme le montre le graphique Morningstar ci-dessous, ceux-ci sont toujours très importants et influents.

À titre de comparaison, l’indice TSX se classe à peine parmi les 1 000 premiers indices classés selon les actifs de référence et les actifs indexés.

Haynes calcule que l’inclusion de BAM dans les indices de référence Russell et CRSP appropriés entraînerait l’achat de fonds indiciels environ 8,5 pour cent du flottant global de Brookfield, soit environ 38 millions d’actions.

Cela ne se produira pas en une seule fois — l’inclusion se fera probablement par étapes, et des sociétés comme Vanguard, qui utilise le CRSP, sont particulièrement attentives à être tactiques et flexibles dans leurs achats — mais cela aurait incontestablement un impact important.

Comme l’a écrit Haynes dans sa note, ce problème ne concerne pas uniquement le Canada. Il est en partie à l’origine des récentes sorties de la Bourse de Londres, car les sociétés internationales sont prêtes à renoncer à une position même élevée dans leurs indices boursiers nationaux « pour courir après le trésor au bout de l’arc-en-ciel du S&P ».

La direction de Brookfield a raison de dire que la décision de déménager son siège social aux États-Unis n’a que des avantages et aucun inconvénient. C’est vrai du point de vue de la société, mais pas du point de vue des marchés mondiaux et, dans ce cas, du Canada. Nous détestons le fait qu’un simple trait de plume du siège social puisse avoir pour conséquence que 8,5 % des actions d’une société soient absorbées par des indexeurs d’un autre pays et que l’émetteur soit divisé en deux juridictions. Cela n’a aucun sens.

À long terme, nous prévoyons une augmentation assez importante de la part de marché américaine de Brookfield au détriment du marché canadien. Bien que cette décision ne soit pas en soi un coup fatal, il s’agit d’une nouvelle réduction, qui s’ajoutera à de nombreuses autres et nous laisse inquiets quant à l’allure finale du marché boursier canadien, lorsque ce nombre atteindra finalement 1 000.

Le Canada n’est pas le seul à être confronté à ce problème, même si d’autres marchés réagissent. Il est temps de faire de même.

Nous ne savons pas ce que les petits marchés peuvent faire pour lutter contre l’attraction gravitationnelle du système financier américain, mais FTAV est assez confiant qu’avec des indices de plus en plus importants, ce n’est qu’une question de temps avant qu’ils ne soient réglementés comme des fiduciaires plutôt que comme des investisseurs institutionnels. éditeurs . . .

Lectures complémentaires :

— Les fournisseurs d’indices sont extrêmement ennuyeux — et extrêmement rentables (FTAV)

— Les fournisseurs d’indices accumulent tranquillement d’énormes pouvoirs (FT)