Débloquez gratuitement Editor’s Digest

Roula Khalaf, rédactrice en chef du FT, sélectionne ses histoires préférées dans cette newsletter hebdomadaire.

Fin septembre, le taux du financement au jour le jour garanti a fortement augmenté. Cela vous endort peut-être déjà, mais c’est potentiellement un gros problème, alors restez dans les parages.

Le SOFR a été créé pour remplacer le Libor (RIP). Il mesure le coût de l’emprunt de liquidités au jour le jour, garanties par des bons du Trésor américain, en utilisant des transactions réelles, par opposition aux vibrations plus sujettes à la manipulation du Libor. Vous pouvez considérer cela comme une indication de la difficulté financière à un moment donné.

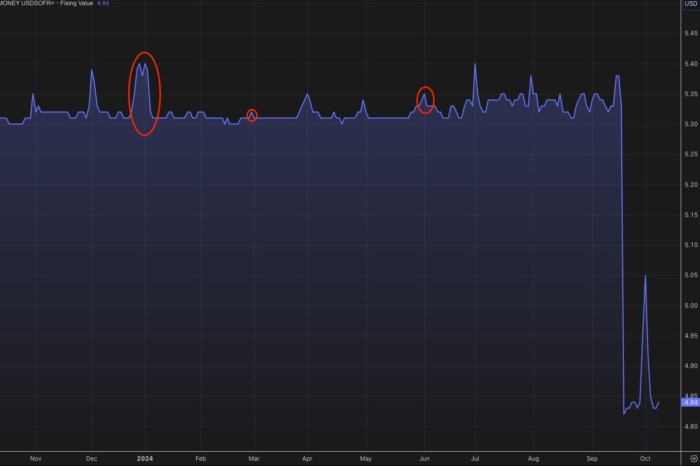

Vous pouvez voir ici comment le SOFR s’échange généralement autour du point central du corridor des taux d’intérêt de la Réserve fédérale et a chuté lorsque la Fed a réduit ses taux de 50 points de base en septembre. Mais le dernier jour du mois, la situation a soudainement augmenté.

C’est naturel, dans une certaine mesure. Il y a souvent un peu de tensions financières vers la fin des trimestres, et particulièrement vers la fin de l’année, car les banques souhaitent paraître aussi sobres que possible à l’approche des dates de reporting. Ainsi, le SOFR (et d’autres mesures des coûts de financement) augmentera souvent un peu à ce moment-là.

Mais c’était BEAUCOUP plus gros que la normale. Voici le même graphique mais montrant le pic de fin 2023, et de petites fossettes à la fin des premier et deuxième trimestres.

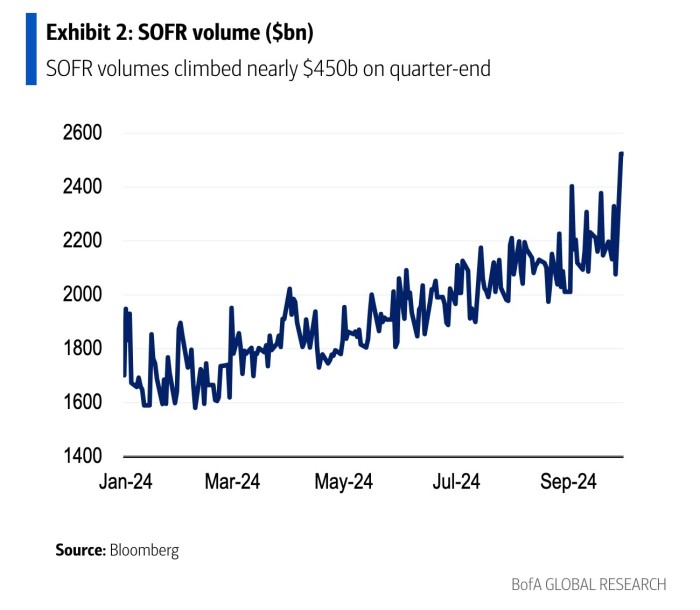

En effet, Mark Cabana de Bank of America estime qu’il s’agit du pic de SOFR le plus important depuis que Covid-19 a détruit les marchés au début de 2020, et souligne qu’il s’est produit sur des volumes de transactions records.

Cabana dit qu’il a d’abord été trop hâtif en rejetant cette hausse comme étant due à une pénurie de garanties à court terme et à des quantités inhabituellement importantes de façade de la part des banques. Dans une note publiée hier, il admet avoir négligé quelque chose de potentiellement plus inquiétant : les réserves qui s’échappent du système bancaire.

Nous pensons depuis longtemps que les marchés de financement sont déterminés par trois principes fondamentaux : les liquidités, les garanties et la capacité des courtiers. Nous avons attribué le pic de financement de la semaine dernière à ces deux derniers facteurs. Nous avons négligé l’ampleur de la fuite de liquidités en contribuant à la pression.

La sensibilité accrue des liquidités au SOFR fait allusion au LCLOR.

LCLOR signifie « niveau de réserves le plus bas confortable » et pourrait nécessiter un peu plus d’explications.

Autrefois (avant 2008), la Fed fixait les taux en gérant le montant des réserves qui circulaient dans le système monétaire américain. Mais depuis 2008, cela est devenu impossible en raison de la quantité d’argent injectée dans le cadre de divers programmes d’assouplissement quantitatif. Cela a contraint la Fed à utiliser de nouveaux outils – comme les intérêts sur les réserves au jour le jour – pour gérer les taux dans ce que les économistes appellent le « régime de réserves abondantes ».

Mais la Fed s’est désormais engagée dans un QE inversé – ou « resserrement quantitatif » – en réduisant fortement son bilan depuis 2022.

L’objectif n’est pas de ramener le bilan aux niveaux d’avant 2008. L’économie et le système financier américains sont bien plus vastes qu’ils ne l’étaient à l’époque, et les nouveaux outils monétaires ont bien fonctionné.

La Fed souhaite simplement passer d’un régime de réserves « abondantes » à un régime « ample » ou « confortable ». Le problème est que personne ne sait vraiment quand cela se produit.

Comme l’écrit Cabana (avec l’accent mis par FT Alphaville en gras ci-dessous) :

Comme le taux macro-neutre, le LCLOR n’est observé qu’à proximité ou après son atteinte. Nous pensons depuis longtemps que le LCLOR se situe autour de 3 à 3,25 milliards de dollars étant donné (1) la volonté des banques de rivaliser pour d’importants dépôts à terme (2) les mesures de réserve/PIB. Le volume de financement récent soutient cela.

Une dynamique similaire a été observée en 2019. À cette époque, la corrélation entre les variations des réserves et le SOFR-IORB est devenue tout aussi négative. La sensibilité du SOFR à la corrélation des réserves signale une approche proche du LCLOR. Nous sentons qu’une dynamique similaire est présente aujourd’hui.

Malheureusement, lorsque les niveaux de réserve chutent à des niveaux inconfortables, nous avons tendance à nous en rendre compte très rapidement, de manière désagréable.

La mention de Cabana de 2019 fait référence à une crise du marché des pensions en septembre de la même année, lorsque la Fed a manqué les signes croissants de tension sur les marchés monétaires. Finalement, cela a forcé la Réserve fédérale à réinjecter des milliards de dollars dans le système pour éviter une calamité plus large. MainFT a écrit un superbe explicatif de l’événement, que vous pouvez lire ici.

En d’autres termes, la récente hausse du SOFR pourrait indiquer que nous approchons ou sommes déjà dans des niveaux de réserves inconfortables, ce qui pourrait provoquer une répétition des pensions de titres de septembre 2019 si la Fed n’agit pas de manière préventive pour apaiser les tensions.

Voici les conclusions de Cabana (c’est lui qui souligne) :

Le repo est le cœur des marchés. L’ECG mesure la fréquence et le rythme cardiaques. Les drapeaux Repo ECG se déplacent. La fuite de liquidités a soutenu la hausse des pensions. La Fed devrait prendre le pouls des repo et changer de sens. Si la Fed est trop tard pour diagnostiquer, ’19 recommence. Conclusion: restez à court de spreads avec la Fed en retard au moment du diagnostic.