À Manhattan, Goldman Sachs et Jane Street sont séparées par une rue, un siècle et un écart salarial moyen de 160 pour cent.

Goldman et ses banques d’investissement rivales étaient autrefois les titans du trading. Aujourd’hui, c’est Jane Street qui a payé en moyenne plus de 900 000 dollars par employé l’année dernière, contre 340 000 dollars pour Goldman, selon les calculs du FT.

Cette nouvelle société, fondée au tournant du millénaire, fait partie d’une poignée de sociétés commerciales hautement secrètes – comprenant également Citadel Securities, Susquehanna International Group, XTX Markets et DRW – à avoir capitalisé sur l’électronisation des marchés financiers pour conquérir des parts de marché de moins en moins. des piliers bancaires agiles et plus fortement réglementés, et ont remodelé le paysage commercial de Wall Street dans le processus.

“Les banques n’ont tout simplement pas compris que les marchés électroniques et l’efficacité de ces sociétés allaient en faire la force dominante du commerce”, a déclaré Rob Creamer, président de la société Geneva Trading, basée à Chicago.

“Les banques gagnaient beaucoup d’argent en cotant des transactions par téléphone et ne se souciaient pas de donner la priorité à une activité à faible marge comme la tenue de marché électronique – cela n’allait guère payer pour le nouveau siège social à Manhattan.”

Les sociétés de négoce indépendantes sont depuis longtemps les plus grands acteurs du marché boursier américain, utilisant des algorithmes pour mettre en relation acheteurs et vendeurs d’actions et d’options à une vitesse ahurissante.

Mais ils apparaissent désormais comme des acteurs majeurs sur presque tous les marchés et régions du monde, même dans ceux que l’on croyait depuis longtemps à l’abri des pressions du trading électronique à grande vitesse, comme le trading de titres à revenu fixe.

Les données montrant la part des échanges dans les différents segments du marché sont inégales. Les chiffres disponibles indiquent une croissance énorme.

Citadel Securities traite chaque jour 455 milliards de dollars de transactions, dont près d’un quart de toutes les transactions boursières américaines.

Jane Street affirme qu’elle représente désormais plus de 2 pour cent de tous les échanges commerciaux dans plus de 20 pays. L’année dernière, elle a négocié pour 6,3 milliards de dollars de fonds négociés en bourse et d’options d’une valeur notionnelle de 32 milliards de dollars.

Les revenus de trading au premier semestre ont totalisé 8,4 milliards de dollars pour Jane Street et un peu moins de 5 milliards de dollars pour Citadel Securities, selon des sources proches du dossier, tous deux en hausse d’environ 80 % par rapport à l’année précédente.

Le maximum que les divisions commerciales des cinq plus grandes banques d’investissement pouvaient gérer était de 11 pour cent chez Goldman.

Pendant ce temps, la valeur nette des actifs des sociétés commerciales – ce qu’on appelle les capitaux propres des membres – a grimpé en flèche, multipliée par 12 chez Citadel Securities et par six chez Susquehanna depuis 2008, selon les données d’Alphacution Research.

Les nouveaux titans de Wall Street – une série du FT

Il s’agit du premier d’une série sur les géants du commerce qui se sont dressés pour défier les banques d’investissement. Les autres parties, décrites ci-dessous, seront publiées dans les semaines à venir.

Comment le mathématicien d’origine russe Alex Gerko a engrangé une fortune de 12 milliards de livres sterling depuis sa création à Londres Marchés XTX il y a moins d’une décennie

Comment une société de trading quantitatif Groupe international Susquehanna accaparé le marché du trading d’options

Comment Rue Jeanne a capitalisé sur la montée en puissance des ETF pour devenir une entreprise capable de générer plus de 4 milliards de dollars de revenus en un seul trimestre

Comment va Ken Griffin Titres de la Citadelle manœuvré pour gérer une transaction boursière sur quatre aux États-Unis tout en pillant les talents des grandes banques

Comment Don Wilson, trader de Chicago, a construit le géant du trading de produits dérivés et de crypto-monnaie DRW

Les sociétés commerciales affirment que leurs innovations technologiques ont rendu le commerce moins cher, plus équitable et plus transparent.

« Notre engagement en faveur de l’innovation et notre engagement continu auprès des régulateurs pour rendre les marchés plus efficaces ont permis aux acteurs du marché du monde entier d’économiser des dizaines de milliards de dollars », a déclaré Stephen Berger, responsable mondial de la politique réglementaire chez Citadel Securities.

Jane Street a refusé de commenter cet article.

Mais la montée en puissance des sociétés commerciales dotées d’une meilleure technologie que les banques d’investissement traditionnelles pose des défis réglementaires nouveaux et complexes.

“Il s’agit d’un secteur incroyablement opaque et tentaculaire de l’industrie financière”, a déclaré Dennis Kelleher, chef du groupe de défense de la réforme financière Better Markets.

« Si nous avions une meilleure compréhension de ce que Citadel a fait, ou de ces autres grandes sociétés commerciales… . . vous pourriez avoir une discussion éclairée sur ce que serait la réglementation adaptée à ces risques. Mais nous ne le savons tout simplement pas.

Les banques d’investissement ont longtemps été désavantagées dans la course aux armements technologiques.

De nombreuses entreprises émergentes ont été fondées au tournant du millénaire, alors que les marchés commerciaux bruyants de Chicago, de New York et de Londres commençaient à perdre de leur influence et que le commerce informatisé était en plein essor.

« J’ai adoré ma place dans la fosse, toute la configuration et les casques. . . mais tu sais, [I thought] en réalité, cela pourrait être beaucoup plus efficace », a déclaré Don Wilson, fondateur de DRW.

Les marchés financiers ont bénéficié d’une forte impulsion vers l’électronisation grâce à la règle de 2007 connue sous le nom de système de régulation du marché national, ou Reg NMS, conçue pour uniformiser les règles du jeu pour la négociation d’actions et exigeant que les transactions soient acheminées vers la bourse offrant le meilleur prix.

Cela a contribué à donner naissance à la première itération des teneurs de marché modernes, les traders à haute fréquence qui pouvaient gagner quelques centimes en bénéfices grâce à un grand nombre de transactions dans une entreprise commémorée dans le best-seller de Michael Lewis. Garçons Flash.

Les choses ont encore changé en 2010 lorsque les régulateurs ont fortement restreint les opérations pour compte propre des banques (les paris avec leur propre argent) dans le cadre de la règle Volcker de Dodd-Frank.

Même s’ils pouvaient toujours être des teneurs de marché, les considérations de conformité et les exigences en matière de capitaux signifiaient qu’ils ne pouvaient plus négocier aussi librement. Au lieu de cela, les banques ont évolué pour se concentrer sur des transactions moins nombreuses et plus importantes pour les gros clients, telles que les introductions en bourse ou les émissions de dette.

“Avant Dodd-Frank, nous avions l’avantage de pouvoir prendre des risques et fournir des liquidités”, a déclaré Gary Cohn, président de Goldman de 2006 jusqu’à ce qu’il rejoigne l’administration Trump en 2017.

« Nous pourrions fournir des liquidités et les conserver. Une fois Dodd-Frank arrivé, nous sommes devenus des déménageurs et non des entreposeurs.

Certaines sociétés de négoce ont réalisé qu’elles pouvaient prendre le pas sur les banques.

“Le fait que les régulateurs ne voulaient pas qu’autant de risques résident dans [more highly] les entités réglementées représentaient évidemment une grande opportunité », a déclaré Wilson.

S’appuyant sur des légions de docteurs et d’ingénieurs pour développer des algorithmes de trading sophistiqués, les entreprises ont changé la culture autrefois impétueuse du trading. Le personnel est généreusement récompensé.

Alors que les exigences réglementaires pesaient sur les banques, les sociétés de négoce pour compte propre ont investi des sommes énormes dans la technologie pour se surpasser et réduire les temps d’exécution de quelques microsecondes.

« Combien devrions-nous investir pour reproduire leur configuration avant même d’atteindre le seuil de rentabilité ? » » a déclaré un cadre supérieur commercial dans une grande banque américaine. « Cela pourrait prendre trois à cinq ans d’investissement dans un environnement qui est encore en évolution. »

Les experts du secteur affirment que les banques avaient également une attitude désinvolte à l’égard de leurs concurrents non bancaires et qu’elles étaient à l’aise de céder du terrain, ne voyant que peu de valeur dans une activité à faible engagement et à faible marge qui ne nécessitait pas beaucoup d’interaction avec les clients.

“Ils sont restés coincés et pensaient que leur modèle à l’ancienne allait vivre éternellement”, a déclaré un ancien employé de Citadel Securities.

Aujourd’hui, les banques et les sociétés commerciales non bancaires opèrent dans un écosystème complexe où elles sont à la fois clients, concurrents et contreparties, une dynamique qui brouille parfois les pistes quant à la concurrence des banques pour les affaires.

« Parce que ces types ne rentraient pas dans la catégorie propre » des concurrents traditionnels, « je pense qu’ils ont été un peu négligés », a déclaré un ancien négociant en actions senior dans une grande banque américaine. “Au cours des 18 derniers mois, il est indéniablement flagrant qu’ils sont redoutables et qu’ils sont plus des concurrents que des clients.”

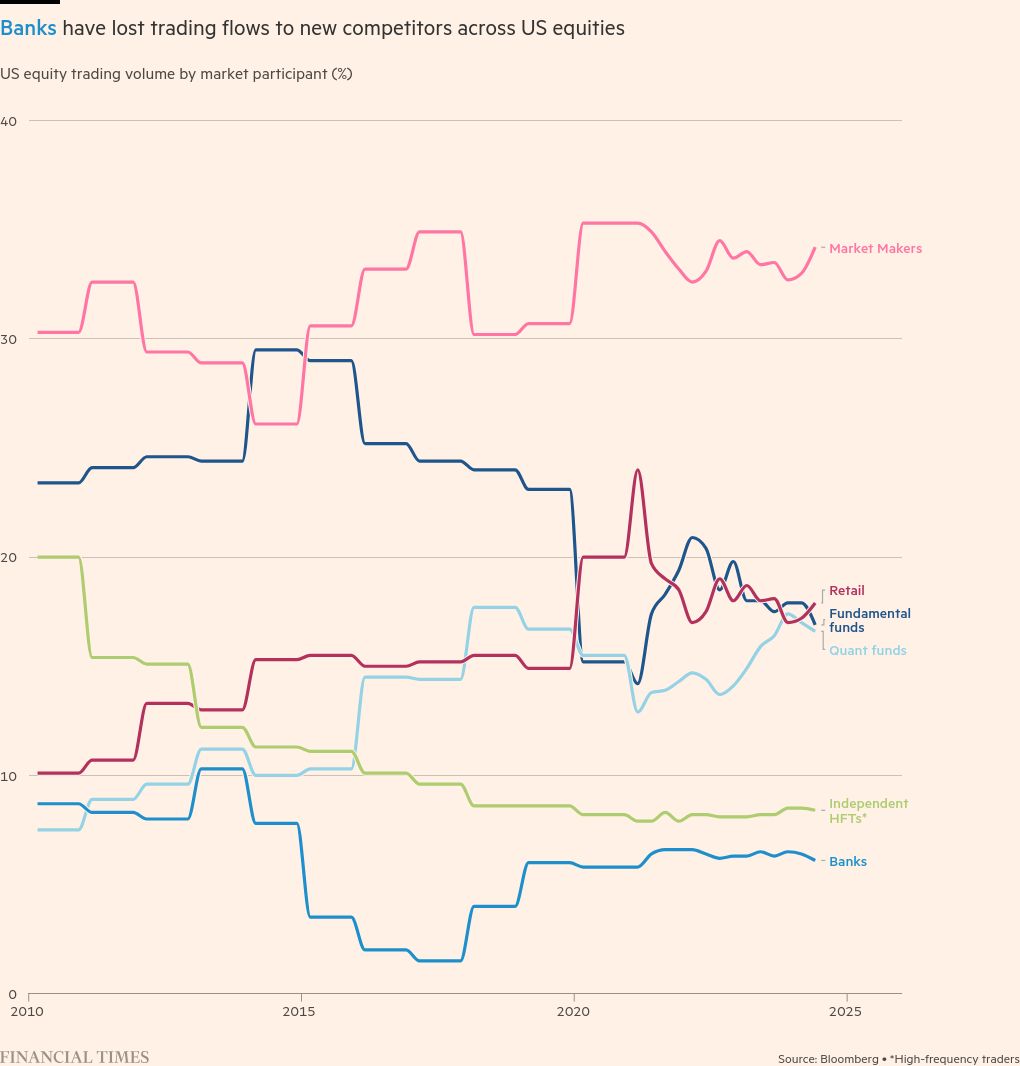

Au cours des 20 dernières années, les traders non bancaires ont accaparé la grande majorité des flux commerciaux sur les actions américaines. Et ils ont de plus grandes ambitions.

Ils se développent déjà dans les obligations et les prêts, des marchés qui peuvent être plus opaques et beaucoup plus vastes et qui ont donc été plus lents à développer le commerce électronique.

Certaines parties des activités commerciales des banques – par exemple la fourniture de services de change et de liquidités aux grandes entreprises clientes – restent bien ancrées.

Les banques d’investissement telles que Goldman, Morgan Stanley et JPMorgan restent les sociétés de référence pour les transactions plus complexes ou exotiques dont les hedge funds pourraient avoir besoin, mais qui ne sont pas encore effectuées par voie électronique.

Mais même dans le domaine des changes, où les banques ont pu s’appuyer sur des entreprises clientes moins pointilleuses sur les prix, des menaces se cachent de la part de concurrents non bancaires tels que XTX.

Les dirigeants des banques de Wall Street affirment que leur meilleure défense est de continuer à proposer des produits que les sociétés de négoce ne proposent pas, comme l’octroi de financements aux hedge funds par le biais du prime brokerage. Les banques contrôlent également le calendrier des nouvelles émissions de titres via des offres d’actions et des opérations de dette.

Les nouveaux maîtres du trading sont considérés par certains comme de meilleurs gestionnaires du marché que les banques qui les ont précédés. En tant qu’entreprises privées, toute perte est vivement ressentie par les fondateurs et les employés, ce qui conduit à une culture de prudence.

“Il y a clairement une tendance selon laquelle davantage d’opportunités de trading sont ouvertes aux institutions financières non bancaires que ce n’était le cas dans le passé, en raison de notre capacité à gérer efficacement les risques”, a déclaré Michiel Knoers, directeur commercial du teneur de marché néerlandais IMC.

Mais à mesure que les sociétés commerciales grandissent, leur importance pour le reste du système financier augmente également.

Le « krach éclair » de 2010, au cours duquel des dizaines de milliards ont été momentanément effacés des actions américaines, a alerté les régulateurs sur les risques du trading électronique à haute fréquence.

Deux ans plus tard, Knight Capital Group a acheté par inadvertance des milliards de dollars d’actions et a subi une perte commerciale de près de 500 millions de dollars dans un épisode surnommé plus tard le « Knightmare ».

En octobre 2014, un violent « rallye éclair » des bons du Trésor américain a souligné à quel point ce type d’événements se répercutait sur le marché boursier.

Même si les appels à un contrôle plus approfondi des sociétés commerciales se sont multipliés, les critiques affirment que relativement peu de mesures ont été prises pour résoudre ce problème.

“Les régulateurs doivent examiner les 15 principaux acteurs en termes de volume de transactions et doivent être indifférents s’il s’agit d’une banque, d’un fonds spéculatif ou d’un groupe de négociation pour compte propre, car il existe un risque inhérent lorsque quelqu’un détient une part de marché trop importante”, a déclaré le responsable. d’une société de négoce pour compte propre.

“S’ils baissent, ils pourraient prendre des liquidités et provoquer des tensions sur le marché.”

Selon Cohn, les entreprises sont devenues si grandes qu’il n’y aura qu’une seule cohorte suffisamment grande pour les sauver en cas de crise.

“Si l’un de ces grands teneurs de marché non bancaires se retrouvait confronté à un énorme problème financier, la seule entité capable de le renflouer serait l’une des grandes banques”, a-t-il déclaré. “Ils sont si gros.”

Les commerçants non bancaires affirment que puisqu’ils n’acceptent pas de dépôts, ils ne bénéficieraient pas d’un sauvetage du gouvernement et affirment que la plupart des plus gros incidents de marché de ces dernières années n’ont rien à voir avec eux.

“Les principales sociétés de négoce ont opéré dans de nombreuses conditions de marché différentes sans incident”, a déclaré Creamer de Geneva Trading, qui préside également le FIA Principal Traders Group qui représente le secteur.

“La crise financière a été provoquée par des banques hautement réglementées, et non par des sociétés commerciales principales.”

Pour les banques, les courtiers et autres acteurs de Wall Street, il ne fait aucun doute que les nouveaux géants du trading sont là pour rester.

« Nous avons déjà franchi le Rubicon », a déclaré un ancien trader d’une banque mondiale. “La seule question est de savoir jusqu’où nous irons.”

Reportages supplémentaires de Nicholas Megaw et Eric Platt