Débloquez gratuitement l’Editor’s Digest

Roula Khalaf, rédactrice en chef du FT, sélectionne ses histoires préférées dans cette newsletter hebdomadaire.

Un haut responsable de la Banque centrale européenne a déclaré que la croissance « remarquable » des fonds privés et d’autres sources de financement en dehors des banques réglementées constitue la plus grande menace pour la stabilité du système financier de la zone euro.

« Il y a certainement des signaux d’avertissement devant nous », a déclaré Elizabeth McCaul, membre du conseil de surveillance de la BCE. dit le Financial Times.

« Le plus répandu est le domaine dans lequel nous avons probablement le moins de visibilité et où les choses peuvent évoluer plus rapidement que… la dynamique normale du crédit — c’est-à-dire le marché des intermédiaires financiers non bancaires. »

Les intermédiaires financiers non bancaires, souvent appelés « banques fantômes », dans l’UE actifs détenus d’une valeur de 42 900 milliards d’euros au troisième trimestre de l’année dernière, contre 38 000 milliards d’euros détenus par les prêteurs traditionnels, selon la Commission européenne.

La croissance du secteur depuis la crise financière mondiale a été « remarquable » et « quelque chose qui nous inquiète toujours », a déclaré McCaul.

« Cela se situe en dehors du périmètre de surveillance et de régulation bancaire », a-t-elle ajouté, soulignant que les liens opaques entre le secteur et les banques via des accords de rachat, des lignes de crédit ou des produits dérivés suscitent des inquiétudes quant à ce que cela « se traduit en termes de risques systémiques ».

McCaul a déclaré qu’il y avait eu des signes avant-coureurs de la manière dont ces risques pourraient se matérialiser soudainement, notamment l’effondrement du family office Archegos Capital Management il y a trois ans, qui a entraîné des pertes de 10 milliards de dollars pour les banques d’investissement, dont Credit Suisse et Nomura.

« Nous avons connu des soubresauts. Peut-être même plus que des soubresauts », a-t-elle déclaré, ajoutant que la liquidation sur les marchés de la dette britannique il y a deux ans, provoquée par les pertes liées aux stratégies complexes liées aux produits dérivés des fonds de pension, était « un autre signal d’alarme ».

McCaul est le seul citoyen américain à siéger au conseil de surveillance de la BCE depuis sa création il y a dix ans pour superviser les plus grandes banques de la zone euro.

Elle a déclaré que le secteur bancaire européen s’était « montré assez résilient face à des défis très importants au cours des dernières années », après que les niveaux de capital ont augmenté de près d’un quart et que les prêts non performants ont diminué de deux tiers au cours de la dernière décennie.

Mais la montée des prêteurs fantômes lui a rappelé l’effondrement du fonds spéculatif américain Long-Term Capital Management en 1998, alors qu’elle était surintendante des banques à New York.

« On apprend ses leçons sur le tas », a-t-elle déclaré. « Je soupçonne que le risque de corrélation se reproduit. »

« Certains de ces fonds, notamment certains fonds spéculatifs, deviennent si gros qu’ils peuvent à eux seuls faire bouger partiellement le marché et ne sont pas susceptibles d’agir comme des amortisseurs de la même manière que les banques le font parfois », a-t-elle déclaré.

Les fonds spéculatifs américains Citadel et Millennium gèrent chacun plus de 60 milliards de dollars d’actifs.

La BCE « accorde une attention particulière aux marchés du capital-investissement et du crédit privé », a-t-elle déclaré, avertissant que leurs expositions pourraient être étroitement corrélées à celles des banques.

McCaul a rejeté l’affirmation de certains dirigeants de sociétés de capital-investissement selon laquelle ils réduisent les risques en transférant des activités hors des bilans des banques et en les diversifiant parmi les investisseurs.

McCaul a déclaré que leurs arguments faisaient écho aux affirmations faites par ceux qui conditionnaient et vendaient les prêts hypothécaires subprime sous forme d’obligations adossées à des créances avant que ce marché n’implose et ne provoque la crise financière de 2008. « Cela me rappelle la crise des subprimes », a-t-elle déclaré.

Les principaux organismes de surveillance financière du monde sont travaille sur Les banques centrales ont cherché des moyens d’apporter plus de transparence et de réduire les risques dans les secteurs peu réglementés en dehors du secteur bancaire traditionnel. Mais elles ont jusqu’à présent hésité à placer les établissements non bancaires sous leur supervision directe.

McCaul, qui quittera la BCE en novembre, a déclaré qu’elle vérifiait si les 113 banques de la zone euro qu’elle supervise ont une vue complète de leur exposition aux non-banques.

« Si une institution a des accords de prêt, des accords commerciaux ou des stratégies de couverture liés au marché des IFNB, nous lui demandons quelle ligne de vue et quelle diligence raisonnable elle applique », a-t-elle déclaré.

L’essor du « shadow banking »

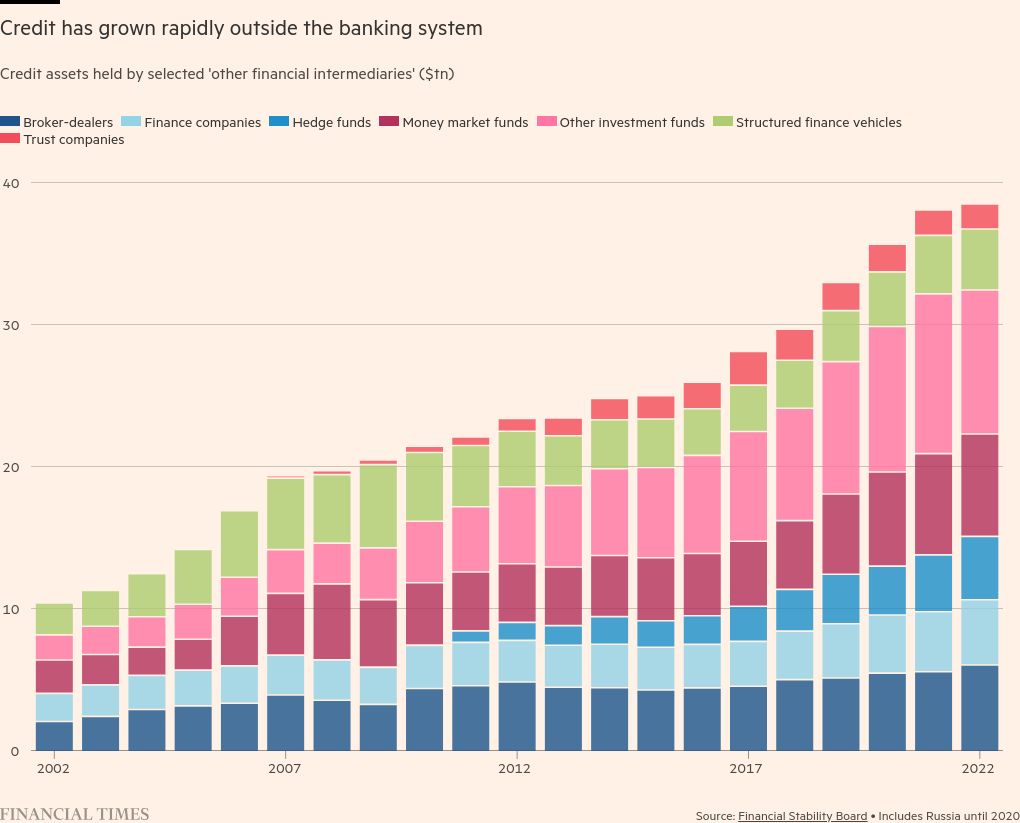

Depuis la crise bancaire de 2008, la création de crédit s’est déplacée des bilans des banques vers d’autres entreprises qui se comportent comme des prêteurs traditionnels mais qui sont moins réglementées. Ces entreprises sont souvent qualifiées de « banques fantômes ».

Le Conseil de stabilité financière, un groupe international de surveillance formé après la crise de 2008, surveille ces « intermédiaires financiers non bancaires », qu’il définit comme toute entité financière autre qu’une banque commerciale, une banque centrale ou une institution financière publique.

Ce secteur tentaculaire comprend des fonds monétaires, des gestionnaires d’actifs, des fonds de pension, des assureurs, des fonds spéculatifs, des fonds de capital-investissement, des fonds de crédit et des sociétés de placement immobilier. Il a accumulé un stock d’actifs d’une valeur de 218 000 milliards de dollars, soit près de la moitié de tous les actifs financiers mondiaux.