Este artículo es una versión en línea de nuestro boletín Chris Giles on Central Banks. Los suscriptores premium pueden suscribirse aquí Para recibir el boletín todos los martes. Los suscriptores estándar pueden actualizar a Premium aquí o explorar todos los boletines de FT

La última vez que la Reserva Federal, el Banco de Japón y el Banco de Inglaterra se reunieron en la misma semana, fue la agresiva subida de tipos del BoJ la que marcó el clima en los mercados en los días siguientes.

Esta vez, la decisión de la Fed de iniciar el ciclo de recortes con un golpe de medio punto la semana pasada eclipsó en gran medida las prudentes posturas de retención del BoE y el BoJ, impulsando al S&P 500 a nuevos máximos.

Como es habitual, el presidente del banco central, Jay Powell, respondió preguntas de los periodistas en la conferencia de prensa posterior a la declaración. Sin embargo, el cambio de postura del Comité Federal de Mercado Abierto respecto de su postura anterior guía plantea una serie de otras preguntas más difíciles de responder.

A continuación se enumeran algunos de los más importantes.

1. ¿Qué significa realmente la dependencia de datos?

Powell, tranquilo y sereno, transmitió confianza, incluso optimismo, al explicar la decisión sobre las tasas. “No hay nada que ver aquí”, parecía decir. Funcionó: los inversores reaccionaron positivamente, disipando los temores previos de que interpretarían un gran recorte como una señal de pánico por parte de los responsables de las políticas.

Pero su planteamiento fue un poco hipócrita. Con el recorte de medio punto porcentual, el FOMC dio marcha atrás en sus indicaciones anteriores de que iniciaría el ciclo de flexibilización con un movimiento regular de 0,25 puntos porcentuales. Aún más importante, el nuevo Resumen de Proyecciones Económicas introdujo discretamente una importante reevaluación de lo que el banco central debe hacer para mantener la economía estadounidense en camino hacia un aterrizaje suave.

Las nuevas previsiones de crecimiento del PIB se mantuvieron básicamente sin cambios respecto de junio. Las previsiones de inflación fueron inferiores y las de desempleo, superiores, pero no indicaron un entorno económico sustancialmente diferente al de las previsiones de hace tres meses.

Pero la trayectoria de tasas que las autoridades de la Fed creen necesaria para llegar a ese punto es ahora mucho más baja.

Powell probablemente diría que esto es simplemente una dependencia de los datos en la práctica: los responsables de las políticas cambian su visión a medida que cambian los datos. “Tomamos todas esas [data] y… concluyó que esto era lo correcto para la economía”, dijo. dichoSi le hubieran preguntado sobre las revisiones del diagrama de puntos, presumiblemente habría dado una respuesta similar.

Pero esta narrativa tiene problemas.

El cambio entre los gráficos de puntos de junio y septiembre es grande. A principios de este año, fueron necesarios varios meses de malos datos de inflación para que los responsables de fijar las tasas redujeran de tres a uno el número previsto de recortes para 2024. En cambio, los datos del mercado laboral de los últimos meses, aunque ligeramente decepcionantes, no son alarmantes. “El mercado laboral está en realidad en condiciones sólidas… estamos cerca de ser obligatorios, tal vez en el mandato, en ese sentido”, dijo Powell durante la conferencia de prensa.

No parece una base sólida para justificar el importante cambio de tendencia a la baja que se produjo bajo la superficie del SEP. ¿Powell estuvo en lo cierto al decir que la Fed está respondiendo a los datos, o hubo otras consideraciones en juego?

2. ¿Está la Reserva Federal perdiendo los mercados? Si es así, ¿eso es algo malo?

Los mercados habían previsto el recorte. Los inversores empezaron a ver alguna posibilidad de un recorte de medio punto en las tasas ya en julio, pese a la insistencia de las autoridades en que la Fed, con toda probabilidad, sólo aplicaría una flexibilización gradual. Al final, prevaleció la opinión de los operadores.

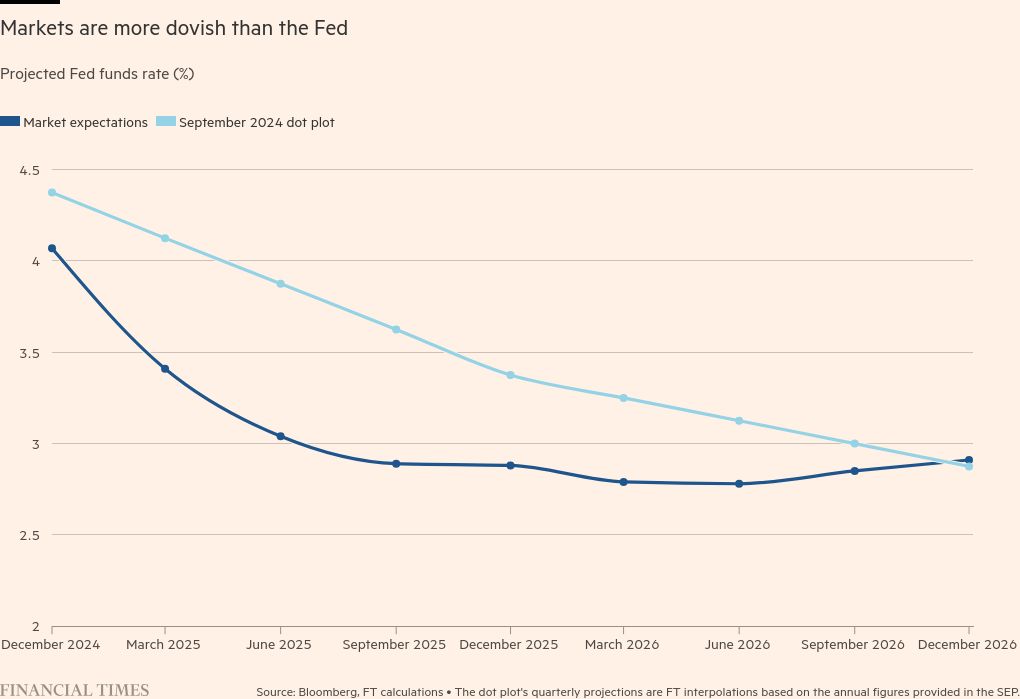

Los que creen en la Fed se sienten claramente reivindicados y están redoblando sus esfuerzos. Los mercados esperan actualmente que alcance su tasa terminal prevista del 2,9% en septiembre de 2025, más de un año antes de la tasa media que fija el organismo regulador. PronósticosEn otras palabras, esperan que la Fed aplique alrededor de ocho recortes en los próximos 12 meses, aproximadamente. La propia Fed proyecta solo seis.

¿Qué podría significar esto para la Reserva Federal?

Podría ser que los mercados ya no crean en quienes fijan las tasas, lo cual sería racional, dado lo deficiente que ha sido el diagrama de puntos para predecir con precisión la trayectoria de las tasas de la Fed en el futuro. Esto plantea la pregunta de si, si su toma de decisiones realmente depende de los datos, no se debería descartar el diagrama de puntos. Lejos de comunicar la política con claridad, puede estar dañando la credibilidad de los responsables de las políticas.

Pero una postura excesivamente moderada de los mercados podría ser útil de otras maneras. Powell dijo enfáticamente el miércoles pasado que el banco aún no estaba declarando la victoria sobre la inflación. Si los mercados mantienen las condiciones financieras laxas más allá de las indicaciones de la propia Fed, el banco central puede tenerlo todo: una postura que esté “más o menos equilibrada” entre los dos lados de su mandato dual, junto con el efecto estimulante de los menores costos de endeudamiento en la economía real.

El riesgo es que el ajuste de cuentas, en forma de una gran corrección del mercado, llegue tarde o temprano. En un tono más positivo, cualquiera que no esté aburrido de los tensos debates sobre 25 o 50 tiene mucho que esperar.

3. ¿Qué tan políticamente peligrosa fue la decisión?

El candidato presidencial Donald Trump está, por decirlo suavemente, inusualmente atento a las decisiones de la Reserva Federal. A nadie sorprendió que haya intervenido en el recorte de tasas.

“Esto demuestra que la economía está muy mal… suponiendo que no estén simplemente jugando a la política”, dijo. Algunoaunque no todoLos legisladores republicanos opinaron lo mismo. El compañero de fórmula de Trump, JD Vance, fue inusualmente circunspecto.

Del lado demócrata, el presidente Joe Biden lo llamó una “declaración de progreso” y trató de vincular la caída de la inflación con la política de su administración. políticasLa vicepresidenta y rival de Trump, Kamala Harris, simplemente lo calificó de “buena noticia”.

Powell tiene un sólido historial de desafiar la presión política sobre los movimientos de las tasas. Aunque su disputa de 2019 con Trump es la más memorable, algunos demócratas también han logrado superar sin éxito atentado para influir en las decisiones sobre las tasas de la Reserva Federal.

Pero Trump ha hecho declaraciones abiertas amenazas La decisión de iniciar el ciclo de flexibilización monetaria en vísperas de una elección extremadamente reñida es muy poco probable que congracie al banco central con el volátil ex presidente.

Algo más de qué preocuparse si Trump gana en noviembre.

La visión desde el extranjero

El recorte de la Reserva Federal también ha figurado fuertemente en los comentarios de los banqueros centrales fuera de Estados Unidos.

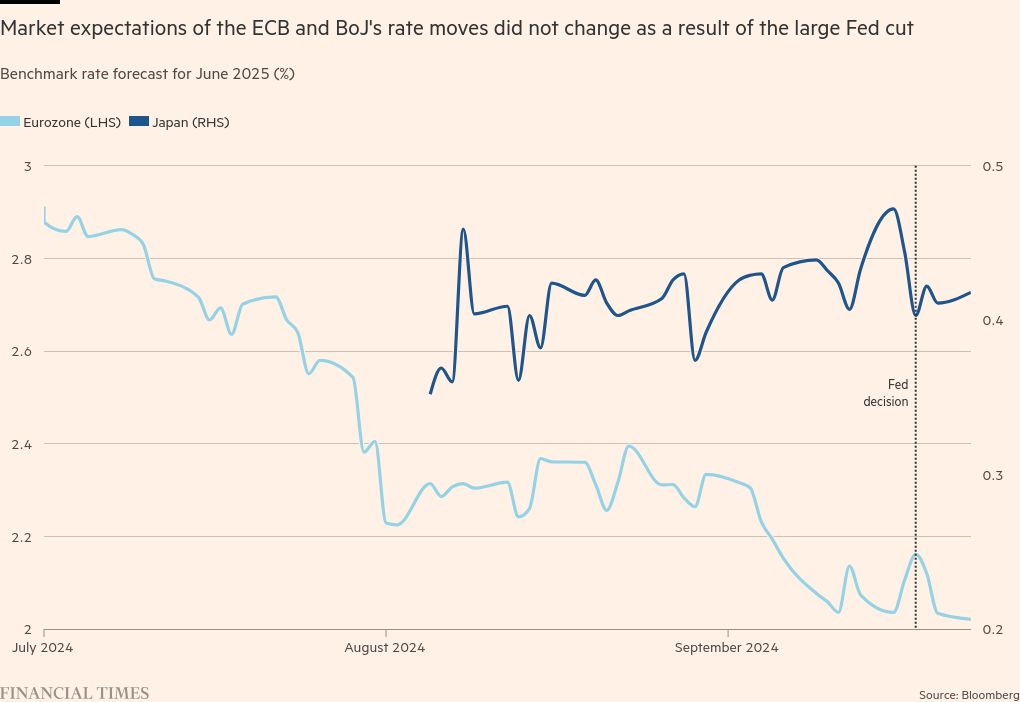

Empecemos por el Banco de Japón, que mantuvo sus tipos de interés el viernes. El banco central está en un camino gradual hacia la normalización y los mercados llevan mucho tiempo considerando que los tipos de la Fed desempeñan un papel clave en su ritmo a través de sus efectos sobre el yen. La moneda japonesa se consideraba desde hacía tiempo demasiado débil, pero tras un repentino desplome del mercado y una rápida apreciación del yen a principios de agosto, los mercados deshicieron las apuestas a nuevos aumentos de los tipos del Banco de Japón el año que viene.

En la conferencia de prensa del viernes, el gobernador Kazuo Ueda reconoció que el Banco de Japón estaría observando de cerca los acontecimientos en Estados Unidos. “Un factor que nos gustaría observar es si la economía estadounidense logrará un aterrizaje suave o si la desaceleración podría ser un poco más severa”, dijo. según se informa dijo, al tiempo que reiteró que el BoJ volvería a aumentar las tasas si se cumplieran sus previsiones económicas.

Pero los mercados no reaccionaron realmente, tal vez creyendo que el BoJ está preocupado tanto por el fortalecimiento excesivo del yen como por su debilitamiento.

En el Banco Central Europeo, el italiano Fabio Panetta, un miembro moderado del consejo de gobierno, incautado El enorme recorte de la política monetaria de Estados Unidos es una razón para aplicar más medidas de flexibilización en el corto plazo. Es poco probable que este argumento tenga fuerza, sobre todo porque a principios de este año Panetta había sostenido que el BCE debería recortar más rápidamente si la postura de la Fed resultaba más restrictiva de lo esperado.

Se podría decir que el BCE no tiene mucho que temer de los efectos colaterales de un ciclo de recortes más rápido en Estados Unidos: impulsaría la demanda de exportaciones de productos europeos, impulsando el crecimiento, y fortalecería el euro, que es desinflacionario. Si la economía de la eurozona no se recupera como espera actualmente el consejo de gobierno, el BCE bien podría acelerar su propio ciclo de recortes en los próximos meses, pero la Fed probablemente no tendrá mucho que ver con ello.

Lo que he estado leyendo y viendo

El fascinante artículo de Craig Coben sobre cómo el gobierno alemán administró mal la venta de sus acciones de Commerzbank, lo que permitió que UniCredit interviniera y que JPMorgan obtuviera una comisión considerable.

Este práctico artículo de Político analiza qué países están en ascenso y cuáles en descenso en el nuevo equipo de comisarios de Ursula von der Leyen, y qué indican sus elecciones sobre las prioridades de la UE durante los próximos cinco años.

¿Debe el Banco de Inglaterra cambiar su nombre? Esta es una de las varias propuestas provocativas sobre cómo reformar a la Vieja Dama que Tony Yates quisiera que Rachel Reeves considerara. Los lectores del FT pueden participar en la encuesta.

Perfil de Lionel Barber sobre Masayoshi Son, inversor y arriesgado empedernido cuya carrera abarcó el Japón de los años 80, el boom de las puntocom en los años 2000 y los años dorados del capital riesgo en los años 2010, pero cuyo historial se ha visto empañado por un mal sentido del tiempo (entre otras razones). Ahora apuesta por la IA, pero ¿ha perdido el tren?

Un gráfico que importa

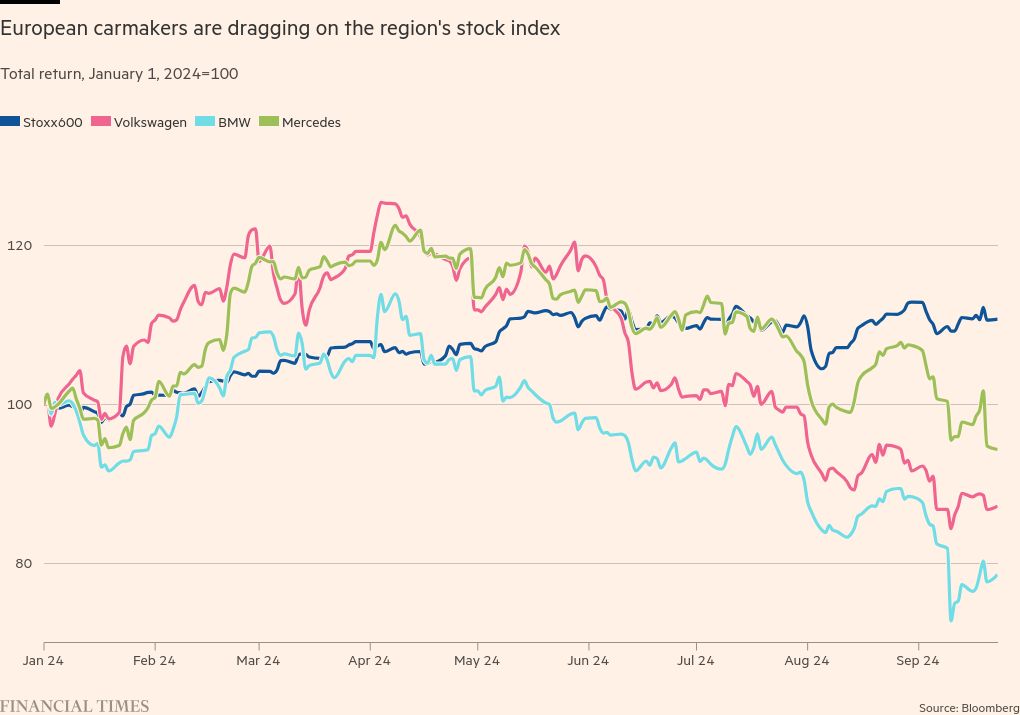

Entre advertencias sobre ganancias, auditorías fallidas sobre trabajo forzoso y planes de despido masivoLos fabricantes de automóviles europeos han tenido un mes terrible. El sector, que en su día fue un motor de ingresos por exportaciones, empleo y crecimiento económico, ahora está estancado, afectado por la competencia de los fabricantes de automóviles chinos en el país y en el extranjero.

La UE se prepara para aumentar los aranceles a las importaciones de vehículos eléctricos chinos. Se espera que se tome una decisión en las próximas semanas. Pero que los inversores cambien de opinión sobre el sector es otra cuestión. Las principales marcas de automóviles de la UE han sido un lastre importante para el índice bursátil europeo en los últimos meses, como muestra el gráfico siguiente.