Este artículo es una versión local de nuestro boletín Chris Giles sobre los bancos centrales. Registrate aquí para recibir el boletín informativo directamente en su bandeja de entrada todos los martes

Antes de los últimos datos de precios al consumo de EE.UU., ha habido un momento de altibajos para los dos principales bancos centrales del mundo. Después de pasar la mayor parte de febrero y principios de marzo diciéndoles a los mercados que era demasiado pronto para hablar de recortes de tasas de interés, el mensaje se revirtió la semana pasada.

La presidenta del Banco Central Europeo, Christine Lagarde, sugirió que en junio se produciría un recorte de las tasas de interés de la eurozona. Para no quedarse atrás, el presidente de la Reserva Federal, Jay Powell, también indicó que la Reserva Federal “no estaba lejos” de tener la confianza para recortar las tasas. Una vez más, junio es el mes más probable. Si estas opiniones se confirman, será el BCE el primero en actuar (su decisión se producirá el 6 de junio, frente al 12 de junio de la Reserva Federal).

Esto plantea la cuestión de si los recortes de tipos y el ajuste cuantitativo pueden ser buenos compañeros. Hagamos un balance de lo que sabemos sobre QT. ¿Qué opinas? Envíeme un correo electrónico: [email protected]

Una introducción global sobre el futuro de QT

A los banqueros centrales les encantan las siglas. Y cuando se trata de comprar y vender activos, están realmente enamorados. Aparte de la flexibilización y el ajuste cuantitativo, la gente tiene que entender el APF, el PEPP, el APP, el IORB, el ON RRP y el SRF, y eso es sólo un subconjunto de términos lanzados por el Banco de Inglaterra, el Banco Central Europeo y la Reserva Federal. Voy a exponer de la manera más simple y breve posible los avances logrados hasta ahora y los desafíos que enfrentaremos en todo el mundo.

Recuerde, QT es el proceso de vender cuidadosamente activos que los bancos centrales retienen al sector privado y luego destruir el dinero que reciben a cambio. Es lo contrario de la QE y hasta ahora ha ido bastante bien.

¿Por qué hay QT activo y pasivo?

Todos los bancos centrales que venden activos participan en QT pasiva. Eso significa que reciben dinero cuando los bonos que poseen vencen, no compran nuevos activos con el dinero sino que lo destruyen. Algunos bancos centrales, como la Reserva Federal y el BCE, ponen un límite a la cantidad de QT pasiva que realizan cada mes, por lo que utilizan parte del dinero que reciben para comprar nuevos activos. Estos límites aseguran un ritmo ordenado para QT.

Tres países también han participado en una QT activa en la que venden activos a inversores privados antes de que maduren. Suecia y Nueva Zelanda hacen esto principalmente porque sus países tienen muy poca deuda pública, por lo que las sumas involucradas son objetivamente pequeñas. El Reino Unido también ha iniciado un QT activo porque su deuda pública tiene un vencimiento mucho más largo que la de la mayoría de los demás países. Si el Banco de Inglaterra esperara a que los activos vencieran, se quedaría ahí mucho tiempo.

No hay nada más complicado que eso para explicar las opciones del QT a nivel internacional, como muestra el gráfico sobre los perfiles de deuda de los países que aparece a continuación.

¿Qué avances está logrando QT a nivel global?

Se ha logrado mucho, pero aún queda mucho más por llegar. Como describí la semana pasada, la QT parece estar progresando tan bien como los bancos centrales podrían esperar. Suecia, Nueva Zelanda y Canadá han logrado los mayores avances en la reversión de la QE relacionada con la pandemia. En otros lugares se han logrado avances bastante menores, especialmente en las megaeconomías de Estados Unidos y la eurozona.

Si continúan las actuales tasas de liquidación, las economías más pequeñas revertirán en gran medida la QE, pero la mitad de los activos comprados a nivel mundial durante la pandemia seguirán en manos de los bancos centrales a finales de 2025. Por lo tanto, debemos ser cautelosos a la hora de sobrevalorar Qt. Queda un largo camino por recorrer. Las simulaciones que se muestran en el cuadro a continuación provienen del artículo de Du, Forbes y Luzzetti.

¿Dónde se está desacelerando ya el QT?

Canadá ha anunciado que probablemente detendrá el QT a finales de este año porque el stock de activos se reducirá al 1 o 2 por ciento del producto interno bruto. Estados Unidos también está empezando a hacer ruido sobre una disminución en la velocidad de la escorrentía pasiva de QT. Lorie Logan, directora de la Reserva Federal de Dallas, ha hablado de “desacelerar” pero no detener el QT relativamente pronto en Estados Unidos, para que el banco central pueda encontrar el camino hacia el nivel correcto de activos en un mundo donde los bancos comerciales quieren más activos líquidos que en el pasado.

Christopher Waller, gobernador de la Reserva Federal, señaló a principios de este mes que el banco central estadounidense ya había dicho que «discutiría la desaceleración de nuestros reembolsos en nuestra reunión del FOMC de este mes». Eso significa la próxima semana. Hizo hincapié en que la pregunta sería cuál es el tamaño correcto del balance de la Reserva Federal para hacer que el sistema financiero funcione, en lugar de qué ritmo de QT concuerda con su política de tasas de interés.

Fuera de EE.UU. y Canadá, hasta el momento no ha habido medidas en ningún otro lugar para desacelerar el ritmo de QT.

¿Hasta dónde puede llegar QT?

Ésta es la gran y difícil pregunta. Para garantizar que puedan satisfacer las necesidades de fondos de los clientes, los bancos comerciales querrán mantener más activos líquidos que antes de la crisis financiera mundial, pero nadie sabe con certeza cuántos. Cuando la Reserva Federal estaba emprendiendo QT entre 2017 y 2019, tuvo problemas con las tasas de interés a corto plazo del mercado que se dispararon muy por encima del rango objetivo de la Reserva Federal, lo que indicaba que no estaba suministrando suficiente liquidez para satisfacer las necesidades del sistema bancario.

Por lo tanto, los banqueros centrales están observando atentamente los mercados monetarios para detectar picos similares (lo que sugiere que los bancos tienen escasez de fondos a un día y están dispuestos a pagar significativamente más que la tasa oficial para obtenerlos). Por supuesto, no todos los bancos alcanzarán esa restricción al mismo tiempo, por lo que tanto la Reserva Federal como el Banco de Inglaterra han implementado nuevas facilidades para que los bancos puedan intercambiar otros activos de alta calidad, como bonos gubernamentales, por dinero del banco central. Esperan que esto les alerte sobre las tensiones que están surgiendo en el sistema financiero.

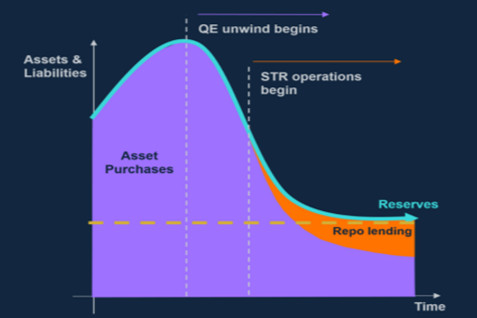

Con diferencia, la mejor explicación de estas nuevas herramientas llegó en un discurso el año pasado por Andrew Hauser del Banco de la Reserva de Australia (que entonces trabajaba en el Banco de Inglaterra). El siguiente gráfico explica el pensamiento actual tanto del Banco de Inglaterra como de la Reserva Federal. Esto se aplica a pesar de que los dos bancos centrales no tienen exactamente el mismo tipo de sistema mínimo para fijar las tasas de interés.

En el BCE el pensamiento no ha avanzado del mismo modo, en parte porque ha vendido menos activos, en parte porque utiliza diferentes mecanismos para fijar los tipos de interés y en parte porque está revisando ese sistema. Isabel Schnabel, miembro del comité ejecutivo del BCE, dijo en diciembre que quería demanda de los bancos comerciales de dinero del banco central principalmente para impulsar el tamaño del balance del banco central y no vio ningún problema en que esto fuera potencialmente diferente del sistema de la Reserva Federal de fijar tasas de interés a corto plazo. El miércoles expondrá su política.

¿A qué más debería prestar atención?

¿Recuerdan la “operación giro” de la Reserva Federal en 2011? Nadie puede culparte por olvidarlo. Fue entonces cuando los funcionarios compraron bonos del Tesoro a largo plazo en lugar de los de corto plazo que ya tenían, en un intento por reducir las tasas de interés a largo plazo. Bueno, esto bien podría ocurrir a la inversa. El Waller de la Reserva Federal lo dejó claro este mes no estaba interesado en que la Reserva Federal poseyera tantos activos a más largo plazo y si los cambiara por otros a corto plazo, «permitiría que nuestros ingresos y gastos subieran y bajaran juntos a medida que el FOMC aumenta y recorta el rango objetivo». Que nadie diga que a los funcionarios no les importan las ganancias y pérdidas del banco central.

En el mismo discurso, Waller también sugirió que la Reserva Federal debería vender gradualmente todos sus valores respaldados por hipotecas. Eso lo acercaría a la posición de otros bancos centrales.

¿Qué pasa con Japón?

En el país del sol naciente nadie habla todavía de QT. El Banco de Japón ha estado comprando activos a un ritmo bastante notable desde 2001. En la última forma de control de la curva de rendimiento, el ritmo de las compras de activos se ha desacelerado significativamente, pero se siguen comprando bonos gubernamentales y el banco central posee más de la mitad de los activos. los valores gubernamentales emitidos, como muestra el siguiente cuadro.

Lo que he estado leyendo y viendo

Un gráfico que importa

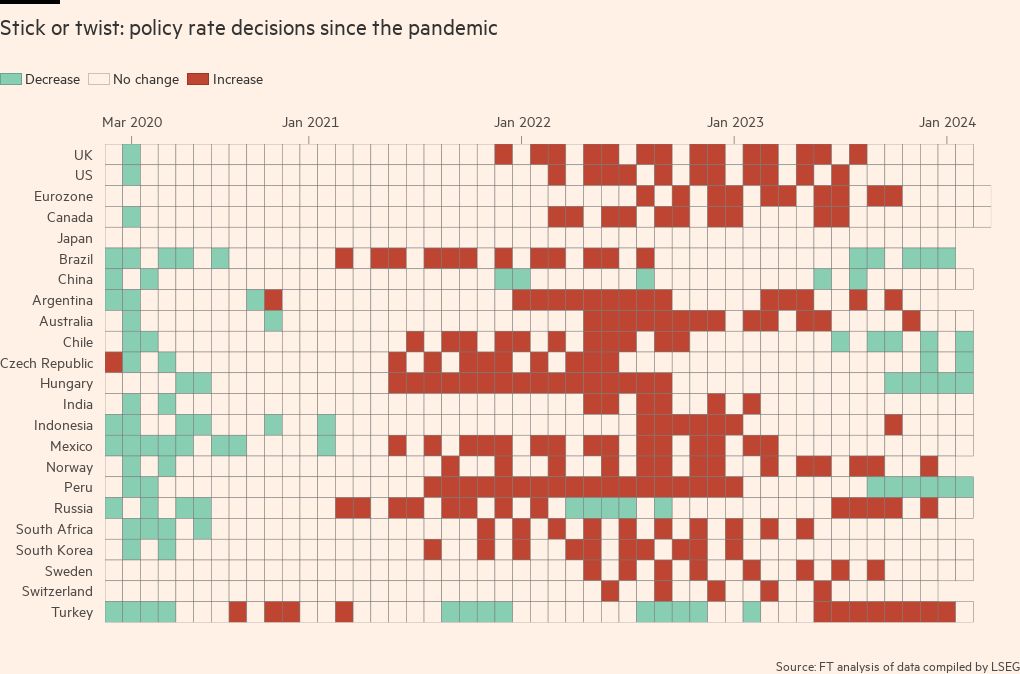

El Financial Times ha actualizado su rastreador de inflación global, un verdadero festín para los adictos a los datos. Si desea conocer la tasa de inflación o la tasa de interés de un país o los componentes de su inflación, este es el lugar al que debe acudir. En el gráfico siguiente se puede ver que el período de subidas de tipos parece haber terminado a nivel mundial y ahora estamos comenzando un período de recortes de tipos.