Cuando un grupo de altos ejecutivos de HSBC de todo el mundo se reunió en Hong Kong el mes pasado, se discutieron al menos dos grandes prioridades para los próximos años: reducir su dependencia de tasas de interés más altas para impulsar los ingresos y recortar los costos.

En segundo plano se cernía una pregunta más urgente: quién sucedería a Noel Quinn como director ejecutivo después del sorprendente anuncio de su salida en abril.

Georges Elhedery había sido ampliamente considerado como el heredero aparente de Quinn desde que inesperadamente fue nombrado director financiero poco después de regresar de un año sabático de seis meses en 2022.

Aun así, el enfoque en los costos y el deseo de la gerencia de hacer crecer su negocio de gestión de patrimonio llevó a algunas personas a concluir que Nuno Matos, quien dirige la lucrativa división de banca personal y patrimonial del banco, tenía una gran oportunidad.

El ejecutivo portugués, conocido por su capacidad de recortar costos, tiene una estrecha relación con el presidente del banco, Mark Tucker, dijeron dos personas que conocen a ambos.

Al final, la suerte estuvo echada a favor de Elhedery, de quien el banco dijo el miércoles que se convertirá en director ejecutivo en septiembre.

“Este es un nombramiento más politizado que prácticamente el de cualquier otro banco, dada la necesidad de que cualquier CEO tenga la capacidad de llevarse bien con clientes, reguladores y políticos a nivel mundial”, dijo Thomas Moore, gestor de fondos de Abrdn.

Elhedery, quien se unió al banco hace casi dos décadas, apenas había tenido tiempo de adaptarse al rol financiero cuando Quinn anunció su partida después de cinco años al mando, a pesar de múltiples garantías públicas y privadas de que no tenía planes de irse.

En los últimos dos meses, muchos, tanto dentro como fuera del banco, consideraron que el puesto de director ejecutivo era algo que Elhedery debía perder. HSBC tiene fama de ascender a los directivos, aunque Tucker, el primer directivo externo que preside el banco en sus 159 años de historia, también ha intentado atraer talento externo.

Antes de nombrar a Quinn director ejecutivo permanente en 2020, Tucker quería que Jean-Pierre Mustier asumiera el cargo, pero el entonces jefe de UniCredit lo rechazó. Esta vez, se acercó a Charlie Nunn, un ex ejecutivo de HSBC que había dejado la empresa para dirigir Lloyds Bank, según dos personas familiarizadas con el asunto.

Nombrar a Matos o a una persona externa habría supuesto el riesgo de que Elhedery se fuera, dijo una persona que conoce bien HSBC, y podría haber resultado en la segunda salida abrupta de un director financiero en rápida sucesión después de la salida sorpresa de Ewen Stevenson en 2022.

“Siendo franco, Tucker no podía permitirse perder al director financiero”, dijo la persona, y agregó que “lo ideal sería que hubiera estado en el [CFO] trabajo por otro año más o menos” antes de ser ascendido a director ejecutivo.

El puesto más alto en HSBC es difícil de vender a muchos candidatos externos. Aparte de un agotador programa de viajes que implica pasar casi tanto tiempo en el aire como en tierra, las personas dentro del banco dicen que todavía queda mucho trabajo por hacer para reestructurar el mayor prestamista de Europa.

Quinn describió su salida como un punto de transición natural para HSBC, calificándola como “el fin de la actual fase de transformación”. Su plan trienal para reformar el banco incluía eliminar decenas de miles de puestos de trabajo, reducir su banca de inversión y acordar la venta de unidades en Canadá, Francia, Grecia, Mauricio y Argentina.

Otras pruebas fueron inesperadas, como la pandemia, el empeoramiento de las tensiones geopolíticas entre Washington y Pekín y una dura batalla con el mayor accionista de HSBC, Ping An, sobre si dividir el banco. Quinn también aprovechó la oportunidad de comprar la unidad británica de Silicon Valley Bank en una venta de liquidación después de que el prestamista con sede en California implosionara.

Si bien Quinn recibió crédito por guiar al banco a través de estos eventos, una figura de alto rango dentro de HSBC describió el plan de transformación como “a mitad de camino”, particularmente en lo que respecta a los costos.

Elhedery —quien ha sido asesorado y respaldado informalmente por Samir Assaf, un ex banquero senior de HSBC que ahora asesora a Tucker— tendrá que arremangarse para resolver algunos de los desafíos cruciales que aún enfrenta el banco.

“Hay que volver a poner el foco en los costes”, afirmó el alto ejecutivo.[HSBC] “La industria ha perdido un poco el rumbo y eso se puede ver en las cifras de los últimos años. Es fácil echarle la culpa a la inflación, pero… en un mundo en el que la tecnología debería reemplazar muchas de las funciones existentes, no debería depender tanto de la cantidad de personal como lo hace hoy”, agregaron.

En 2020, Quinn presentó un plan para reducir el número de empleados a tiempo completo a alrededor de 200.000 en tres años (un recorte de 35.000 puestos de trabajo), aunque el banco no estableció un objetivo formal. Sin embargo, HSBC todavía tenía 221.000 trabajadores a tiempo completo en diciembre del año pasado, lo que se ha convertido en una fuente de frustración interna.

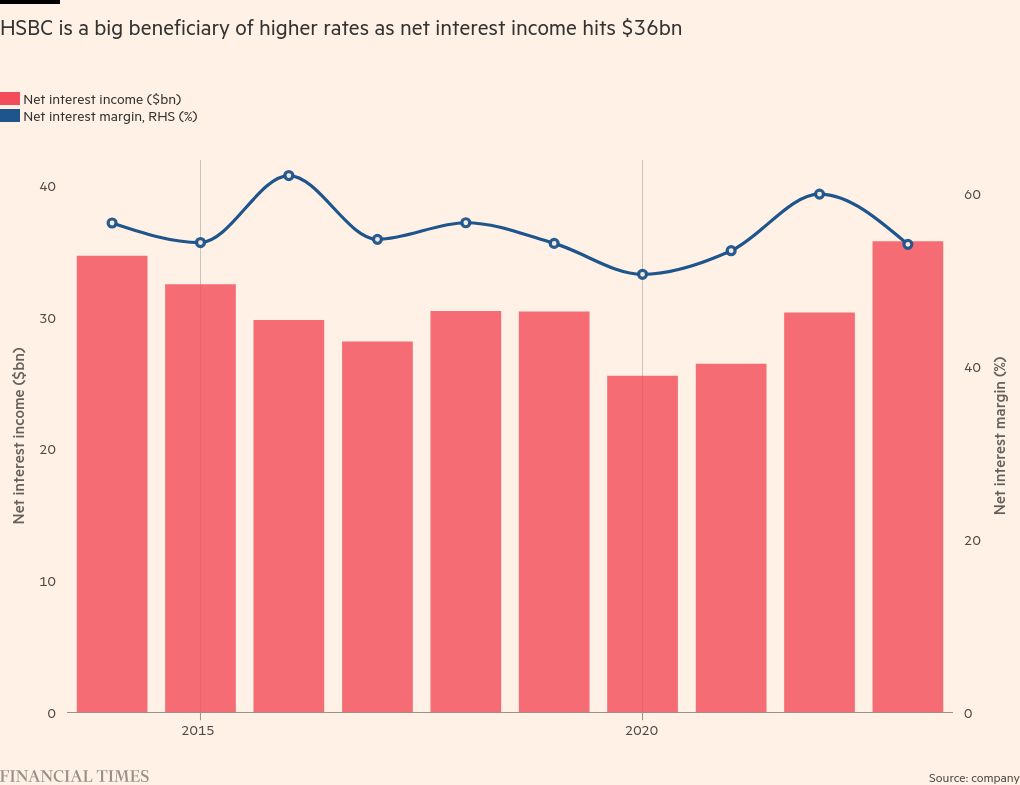

HSBC informó un aumento del 6% en los costos el año pasado y dijo que apuntaba a un aumento adicional del 5% en 2024. El ajuste del cinturón será crucial si HSBC quiere mantener las ganancias que ha obtenido en los últimos años, que se han visto impulsadas por el aumento de las tasas de interés a medida que los bancos centrales intentan combatir la inflación.

Más de la mitad de los 66.000 millones de dólares de ingresos de HSBC el año pasado provinieron de ingresos netos por intereses. Sus negocios de banca personal y pagos aportaron 20.500 millones de dólares y 12.400 millones de dólares respectivamente, también ayudados significativamente por tasas más altas.

Según personas dentro del banco, eso se ha convertido en una vulnerabilidad que Elhedery tendrá que abordar. El nuevo equipo directivo tendrá que encontrar una forma de diversificar el banco para que no se dedique a negocios sensibles a las tasas.

HSBC ya ha anunciado que planea ampliar su negocio para llegar a clientes adinerados en cuatro jurisdicciones. El banco quiere llegar a la clase media adinerada de la India, así como a clientes “adinerados e internacionales” en lugares como Singapur y los Emiratos Árabes Unidos. También intentará ampliar su presencia en China continental, donde el mes pasado compró la cartera de gestión de patrimonio minorista de Citi.

Su unidad de valores en China continental obtuvo ganancias en 2023 después de años de pérdidas, en un momento en que sus rivales (las unidades de valores de la mayoría de los demás bancos occidentales) tuvieron pérdidas o informaron una caída de sus ganancias.

Pero para desarrollar su negocio en China, Elhedery deberá realizar una compleja hazaña diplomática. El trabajo está “en la intersección de los negocios y la política exterior”, dijo un ex ejecutivo de alto rango de HSBC.

Es probable que mantenerse simultáneamente del lado correcto de las autoridades del continente, del Reino Unido y, fundamentalmente, de los Estados Unidos (de los que depende para su licencia de compensación en dólares) se vuelva más complicado a medida que aumenten las tensiones geopolíticas.

La capacidad de Elhedery para mantener una conversación en chino mandarín podría ayudar en ese sentido, dijo una persona que lo conoce. Otra dijo que tenía cualidades de un buen diplomático, ya que “hablaba con suavidad, era muy capaz y muy inteligente”.

Esas dotes diplomáticas también podrían ser necesarias para gestionar la relación con Tucker, que se ha ganado la reputación de presidente duro y que está muy involucrado en las operaciones del banco, y Elhedery será el cuarto director ejecutivo en los siete años que Tucker ocupe el cargo.

Es probable que Elhedery también tenga que lidiar con el nombramiento de un nuevo presidente, cuando Tucker alcance el límite de mandato de nueve años para los no ejecutivos en 2026.

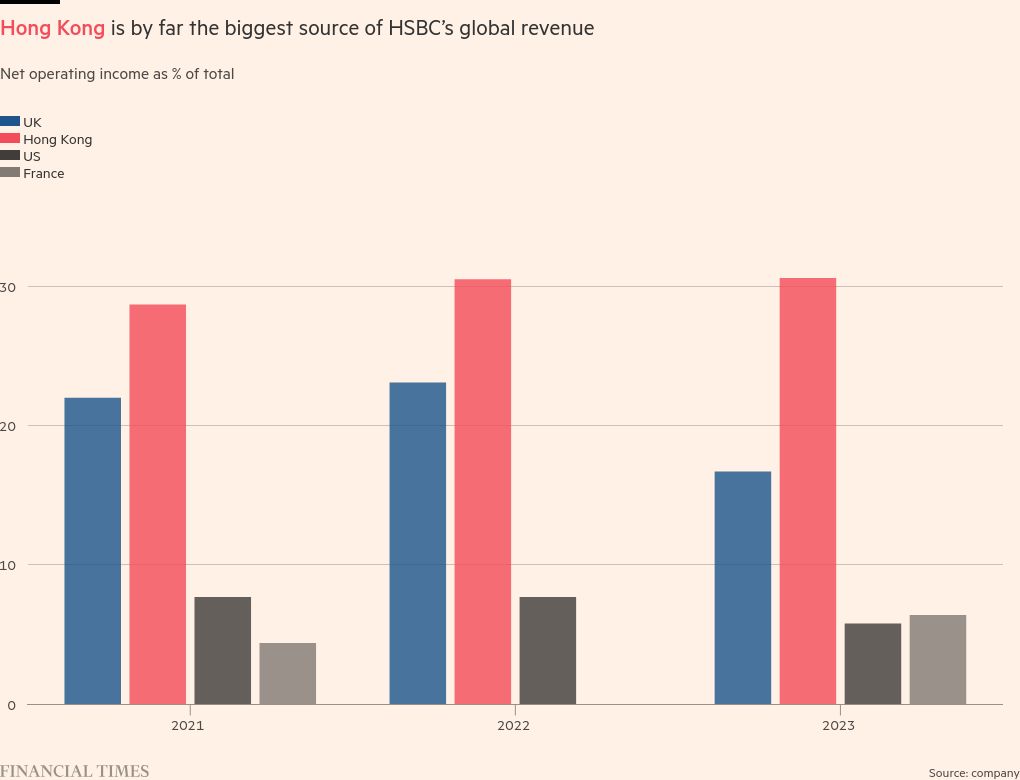

El banco se ha beneficiado durante mucho tiempo de su papel dominante en los negocios, incluido el mercado de Hong Kong, donde tiene más de medio billón de dólares en depósitos de clientes, y los mundos poco glamorosos de la financiación del comercio y el procesamiento de pagos.

Tras años de recortes, algunos accionistas consideran poco probable que Elhedery dé un giro radical. “No esperamos ningún cambio estratégico sustancial”, afirmó uno de los diez accionistas principales. “Solo una ejecución firme”.