Este artículo es una versión local de nuestro boletín Unhedged. Los suscriptores premium pueden registrarse aquí para recibir el boletín todos los días de la semana. Los suscriptores estándar pueden actualizar a Premium aquí o explorar todos los boletines de FT

Buen día. Esta es Harriet Clarfelt, reemplazando al Sr. Armstrong mientras se toma un merecido día libre. Quejas para él, cualquier otro comentario para mí, por favor: [email protected].

Yo mismo estuve de vacaciones la semana pasada; algo que Rob tal vez tomó en consideración cuando buscaba un colega bien descansado y recién llegado de climas más soleados.

Pocas posibilidades en cuanto al clima, dado que me aventuré de regreso a mi ciudad natal, Londres. Pero, útilmente, un breve salto a través del continente hasta Austria y Francia me impulsó a observar más de cerca los mercados europeos. (Y también albóndigas, escalopes y muchos otros productos alimenticios ricos en almidón…)

Lo que me lleva a . . . Avena

Los bonos del gobierno francés, también conocidos como OAT (abreviatura de obligaciones asimilables du Trésor), han tenido un momento volátil desde que el presidente Emmanuel Macron convocó elecciones parlamentarias anticipadas hace dos domingos.

El rendimiento del bono francés a 10 años aumentó la semana pasada a medida que el precio del instrumento cayó, y el diferencial o brecha entre los rendimientos de referencia franceses y alemanes (considerados como un barómetro del riesgo de mantener deuda francesa) aumentó a más de 0,8 puntos porcentuales el pasado año. Viernes, su nivel más amplio desde 2017.

Como bien han documentado mis colegas, otros mercados franceses también se han visto bajo presión durante los últimos quince días, mientras los inversores asimilaban la posibilidad de un gobierno de extrema derecha con grandes planes de gasto y la formación de un bloque de izquierda que podría borrar al centrista de Macron. Alianza.

La semana pasada marcó la peor caída del índice Cac 40 desde 2022 y, como comentaré, las primas de endeudamiento corporativo europeo aumentaron.

Entonces: 1) ¿Qué significan esas primas más altas para las empresas con obligaciones de deuda denominadas en euros? y 2) ¿Podría este episodio de volatilidad presentar una oportunidad para los posibles inversores?

Mis respuestas, en resumen, son: 1) Las empresas que recurren al mercado europeo de bonos con grado de inversión ahora tienen que pagar la prima más alta en varias semanas para emitir deuda; no es ideal si hubieran estado planeando obtener un gran negocio en el corto plazo. .

Y 2) Tal vez, si se cree que cualquier nueva agitación durará poco más allá de la contienda política francesa a dos vueltas que tendrá lugar el 30 de junio y el 7 de julio. Aunque, por supuesto, la selección de crédito individual es crucial, y luego está el hecho de que Francia está lejos de ser el único país que celebra elecciones este año.

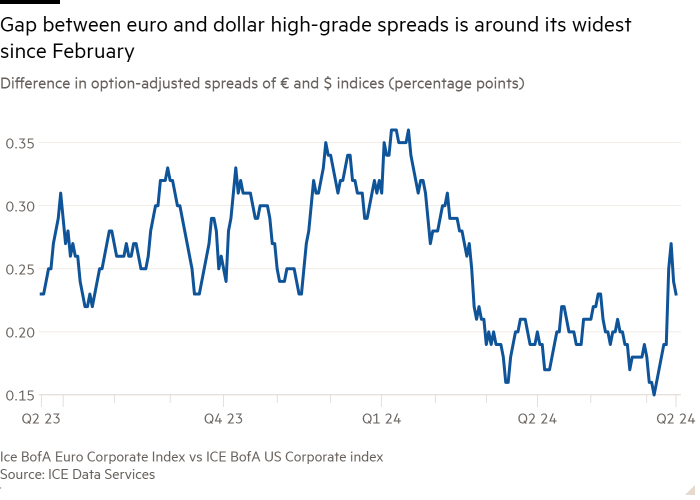

Primero, algunos números. El diferencial promedio del euro con grado de inversión (la prima pagada por los prestatarios para emitir deuda sobre los rendimientos equivalentes del Bund alemán) se sitúa en aproximadamente 1,2 puntos porcentuales, habiendo tocado la semana pasada su punto más alto desde febrero.

Esta cifra sigue siendo mucho más baja que hace seis meses, pero considerablemente más alta que el nivel de principios de junio de sólo 1,06 puntos porcentuales.

El diferencial promedio de alto rendimiento, o “basura”, también es mucho más bajo que el año pasado, pero ha aumentado bruscamente de 3,21 puntos porcentuales a poco menos de 3,5 puntos porcentuales este mes, según datos de Ice BofA.

Para Lotfi Karoui, estratega jefe de crédito de Goldman Sachs, tales movimientos reflejan “incertidumbre [about] el resultado de las elecciones y la falta de claridad que tienen los inversores sobre la agenda económica de los distintos actores”.

Es cierto que los diferenciales de los bonos corporativos estadounidenses también se ampliaron en junio. Pero el movimiento ha sido menos pronunciado que al otro lado del charco, y esa falta de correlación directa significa que la brecha entre los diferenciales de grado de inversión de las dos regiones alcanzó su nivel más amplio en cuatro meses a principios de esta semana.

Por lo tanto, algunos podrían verse tentados a permanecer temporalmente en el mercado del dólar hasta que la volatilidad se calme en Europa. En una señal de la apertura del mercado estadounidense a nuevas emisiones –y a la persistente demanda de los inversores– esta semana se han concretado una serie de grandes acuerdos, y el lunes Home Depot completó una venta de bonos por valor de 10.000 millones de dólares en nueve partes.

¿Pero podríamos estar presenciando un cambio más duradero? Existe el argumento de que los diferenciales eran simplemente demasiado estrechos para el riesgo que se suponía que reflejaban antes, y que ya era hora de ampliarlos. De hecho, Mike Scott, de Man Group, señala: “Francia [has] proporcionó un catalizador para la reevaluación del riesgo, al que no se le había fijado un precio adecuado”.

Los analistas del Deutsche Bank escribieron esta semana que “todavía se sienten cómodos con el crédito en términos absolutos” y que “las probabilidades de un shock político sistémico europeo son exageradas”. Pero agregaron que el crédito europeo ahora debería negociarse con un diferencial más amplio respecto al crédito estadounidense, “tanto por temores políticos como por un BCE aparentemente vacilante a la hora de divergir de la Reserva Federal” con respecto a los recortes de las tasas de interés.

Para ser justos, los diferenciales de crédito del euro en realidad han bajado un poco respecto de donde estaban la semana pasada. (Elegir escribir sobre un tema y luego observar desesperadamente cómo la tendencia comienza a disminuir es un riesgo laboral de un periodista de mercados).

Esto podría ser una indicación de que las preocupaciones ya están empezando a disminuir.

Y si se cree que es poco probable que los peores temores políticos de los mercados se hagan realidad y que la volatilidad no durará demasiado, entonces este podría ser un buen momento para adquirir deuda ligeramente más barata.

“La gente se quejaba de los estrechos diferenciales de crédito”, señala Christian Hantel, de Vontobel. “Si nos fijamos ahora en la ampliación en Europa -y suponiendo que, con suerte, el daño al panorama político en Francia podría ser limitado-, podría ser una interesante oportunidad de entrada para los inversores”.

Los analistas de JPMorgan están de acuerdo. “En nuestra opinión, si bien hay muchos riesgos, esta situación en última instancia ofrece una oportunidad de compra”, escribieron el viernes pasado, señalando que “los inversores europeos no son ajenos al riesgo político”. Mientras tanto, los “técnicos” -es decir, las entradas de inversores a fondos de bonos de alta calidad en euros- se han mantenido “extremadamente fuertes”.

¿Mi vista? Las compras oportunistas bajo el supuesto de que la volatilidad seguirá disminuyendo todavía requieren una fuerte dosis de sensatez sobre las perspectivas de las empresas individuales –y la calidad crediticia– en cualquier escenario político.

Sin mencionar el reconocimiento del contexto internacional más amplio en el que nos encontramos este año, con las elecciones del Reino Unido entre las dos rondas de Francia y, por supuesto, las elecciones estadounidenses que se avecinan en noviembre.

Luego está la cuestión de cuándo y hasta qué punto los bancos centrales recortarán las tasas. . . y el debate sobre las perspectivas económicas más amplias.

Para Scott, de Man Group, “la volatilidad llegó para quedarse” mientras se desarrollan una serie de elecciones, pero en lo que respecta al crédito de alto rendimiento, “lo más importante en general será el contexto de crecimiento”.

Los valores predeterminados divergen

Ya se han publicado los últimos informes mensuales sobre incumplimientos corporativos y, contrariamente a algunos de los temores que se han manifestado el año pasado, las cosas no pintan tan mal. Pero tampoco tienen muy buena pinta.

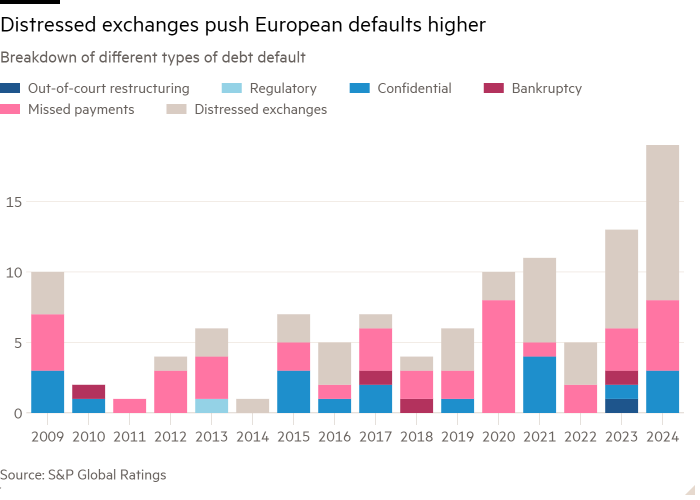

Los incumplimientos globales totalizaron 14 en mayo, según S&P Global Ratings, lo que eleva el total en lo que va del año a 69. Eso es dos menos que el período comparativo en 2023. Pero como dice S&P, todavía está “muy por encima” del promedio de cinco años. .

Las cifras de default de mayo también resaltan el tema de la divergencia regional. Los impagos en Estados Unidos el mes pasado fueron mayores que los de Europa: nueve frente a cuatro. Pero si bien los impagos de Estados Unidos en realidad cayeron mes a mes, los de Europa se mantuvieron estables, manteniendo el total de la región en lo que va del año en su nivel más alto desde 2008, con 19.

Además, 11 de esos incumplimientos europeos fueron los llamados mercados en dificultades.

Este tipo de transacción de intercambio de deuda puede ayudar a las empresas (y a sus patrocinadores de capital privado) a evitar costosos procedimientos de quiebra, aunque nuestros informes anteriores indican que, de todos modos, los intercambios en dificultades en ocasiones pueden simplemente patear el camino hacia los tribunales.

S&P y Moody’s esperan que las tasas de impago tiendan a bajar durante los próximos 12 meses. Pero eso depende hasta cierto punto de la trayectoria de las tasas de interés, el crecimiento y los acontecimientos geopolíticos.

Los prestatarios corporativos más débiles –y en particular los emisores de préstamos apalancados, cuyos costos de deuda suben y bajan con las tasas de interés vigentes– buscarán ansiosamente señales de alivio en el horizonte. El problema es que es poco probable que los bancos centrales aceleren el ritmo de dicho alivio a menos que enfrenten una marcada desaceleración del crecimiento.

Y ese entorno tampoco sería bueno para las empresas altamente endeudadas y de baja calidad.

una buena lectura

Hertz recauda dinero fresco para tener un respiro.

Podcast sin cobertura de FT

¿No te cansas de Unhedged? Escucha a nuestro nuevo podcast, para una inmersión de 15 minutos en las últimas noticias de los mercados y titulares financieros, dos veces por semana. Póngase al día con las ediciones anteriores del boletín aquí.

Boletines recomendados para ti

Notas del pantano — Opinión de un experto sobre la intersección del dinero y el poder en la política estadounidense. Inscribirse aquí

Chris Giles sobre los bancos centrales — Noticias vitales y opiniones sobre lo que piensan los bancos centrales, la inflación, las tasas de interés y el dinero. Inscribirse aquí