Las advertencias sobre ganancias de fabricantes de automóviles como Volkswagen y Stellantis están avivando los temores de que la industria europea quede estancada en una recesión más profunda y prolongada.

A principios de 2024, el sector esperaba un regreso a la normalidad después de que se resolvieran las interrupciones en la cadena de suministro de Covid-19, y se pronosticaba que la producción de vehículos aumentaría más del 2 por ciento debido a la demanda reprimida. En cambio, las empresas enfrentan problemas en múltiples frentes, incluida la intensa competencia en China, la débil demanda europea y la desaceleración del cambio hacia los vehículos eléctricos en la región.

“Todos asumimos que las cosas se normalizarían, pero están empeorando. De repente hay una aceleración de los factores negativos y la magnitud del deterioro es grande”, dijo el analista de Jefferies, Philippe Houchois.

Los fabricantes de automóviles también necesitan prepararse para una recesión más prolongada mientras se enfrentan a mayores inversiones en tecnología, menores márgenes de vehículos eléctricos y una mayor competencia de los rivales chinos a medida que avanzan en los mercados extranjeros, advierten los analistas.

“Existen obstáculos fundamentales para la industria en su conjunto en prácticamente todas las zonas geográficas. Sería prematuro decir que en el transcurso de 2025 las cosas empezarán a mejorar”, afirmó el analista de automoción de la UBS, Patrick Hummel.

El mayor obstáculo proviene de China, el mercado automovilístico más grande del mundo, que se ha visto afectado por la desaceleración del sector inmobiliario. Aunque Beijing ha desatado una serie de medidas de estímulo para impulsar la economía, empresas como Volkswagen y Mercedes-Benz probablemente tendrán dificultades a medida que los clientes elijan marcas locales con tecnología superior y precios bajos.

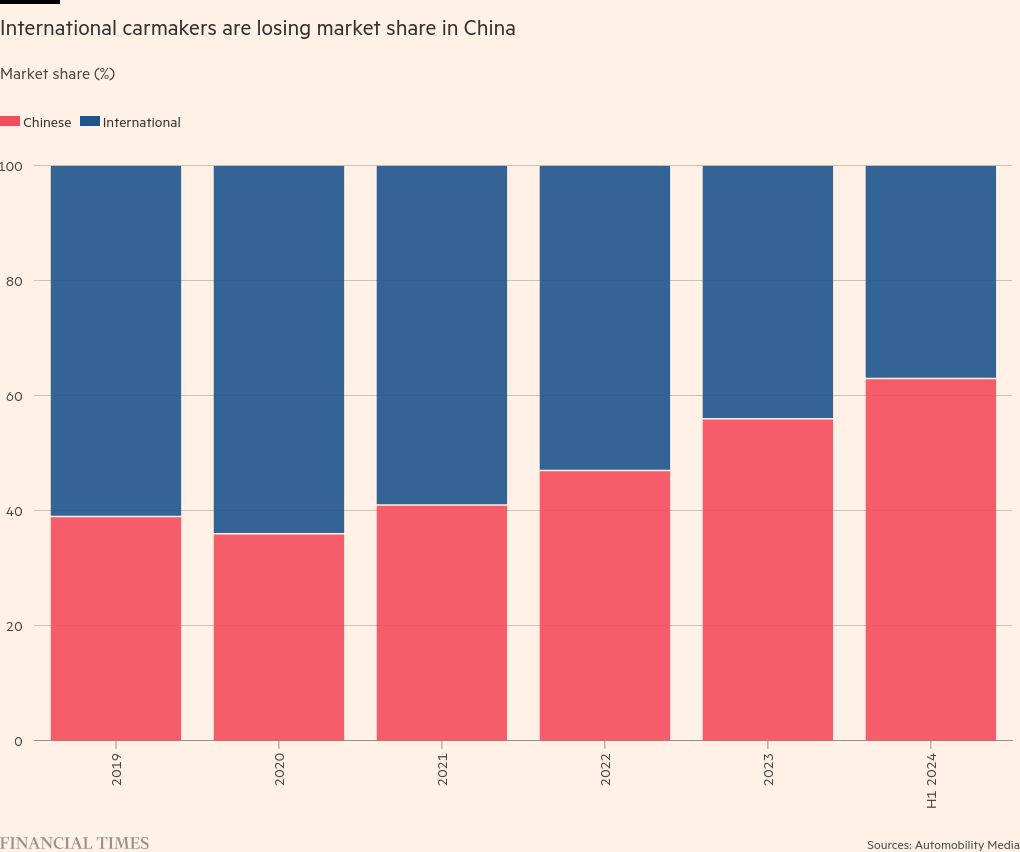

La participación de mercado de las marcas extranjeras en las ventas de automóviles chinos se encuentra en un mínimo histórico del 37 por ciento en los primeros siete meses de 2024, frente al 64 por ciento en 2020, según datos de Automobility, una consultora de Shanghai.

La caída ha sido particularmente pronunciada para los fabricantes de automóviles alemanes, que ahora tienen menos del 15 por ciento de participación en comparación con casi el 25 por ciento hace cuatro años, según muestran datos de la industria china.

En las últimas semanas, Mercedes-Benz y Porsche han advertido sobre ganancias inferiores a las esperadas, ya que las ventas de automóviles de lujo en China se han visto afectadas por el lento gasto de los consumidores.

Los fabricantes de automóviles occidentales, que habían disfrutado de economías de escala al vender grandes volúmenes de automóviles de gasolina en China, verán disminuir esos beneficios a medida que pierdan su participación de mercado frente a rivales locales que ofrecen vehículos eléctricos de última generación, según Matthias Schmidt, un analista independiente de automóviles.

Los fabricantes de automóviles internacionales tendrían que compensar los márgenes reducidos aumentando los precios en otros mercados. “Hay muchas consecuencias negativas [in the Chinese market] que no se quedan dentro de las fronteras de China”, dijo.

En Europa, donde las tasas de interés más altas han limitado el crecimiento de las ventas, las compañías automotrices también están luchando contra la desaceleración del crecimiento en las ventas de vehículos eléctricos y las quiebras de proveedores que causan escasez de componentes.

Es poco probable que las perspectivas mejoren el próximo año, ya que las nuevas normas de emisiones de carbono de la UE obligarán a los fabricantes de automóviles europeos a vender más vehículos eléctricos que automóviles de gasolina a pesar de la débil demanda.

“Desde la perspectiva de los precios, 2025 podría ser un año muy difícil en Europa”, dijo Daniel Schwarz, analista automotriz de Stifel. “Tienen que vender más coches eléctricos. La gente no los quiere. Tienen que ofrecer más descuentos para estos coches”.

La desaceleración del crecimiento de la demanda de vehículos eléctricos también ha provocado una caída en las ventas europeas generales. De junio a agosto, las matriculaciones de vehículos nuevos cayeron un 3 por ciento para Volkswagen y casi un 10 por ciento para Stellantis, según cifras publicadas por el organismo europeo de la industria automovilística.

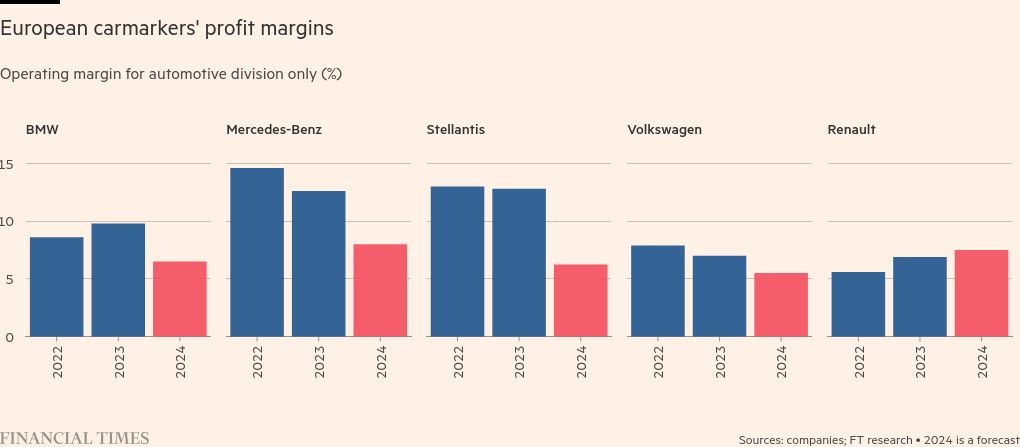

Volkswagen, que considera a China como su mayor mercado individual, está considerando cerrar plantas en Alemania por primera vez en sus 87 años de historia mientras busca reducir costos para sobrevivir a los desafíos. El mayor fabricante de automóviles de Europa registró un margen operativo del 0,9 por ciento para su marca de automóviles de pasajeros VW en el primer semestre, y la semana pasada advirtió que su margen operativo general caería al 5,6 por ciento en 2024, en comparación con el 7 por ciento del año pasado.

Los descuentos en Europa presionarán aún más los flujos de caja del sector automovilístico, que son o se volverán negativos para Volkswagen, Stellantis y Aston Martin.

La industria también se ha visto sacudida por nuevos problemas en la cadena de suministro tras el creciente número de insolvencias entre proveedores de automóviles, particularmente en Alemania.

El fabricante británico de automóviles de lujo Aston Martin e Ineos Automotive, una nueva marca de automóviles lanzada por el magnate multimillonario Jim Ratcliffe, han culpado a la escasez de componentes por los retrasos en la producción, mientras que Porsche emitió una advertencia de ganancias en julio debido a las interrupciones causadas por las inundaciones en un proveedor de aluminio.

“En los últimos seis a nueve meses, los proveedores de primera línea han sufrido incendios, inundaciones o administradores designados en un grado y una escala que personalmente no he visto en mi carrera”, dijo a los inversores Adrian Hallmark, el nuevo director ejecutivo de Aston Martin. después de que el grupo que cotiza en Londres redujera su objetivo de entrega de vehículos el lunes.

Además de los factores externos, algunos de los problemas han sido autoinfligidos, dijeron los analistas. Stellantis, fabricante de Peugeot y Chrysler, por ejemplo, está pasando apuros en Estados Unidos después de haber fijado precios demasiado altos para sus vehículos.

“Hemos cometido algunos errores este año y lo hemos hecho. . . pagó el precio en el precio de las acciones”, dijo recientemente Natalie Knight, directora financiera de Stellantis. Las acciones del grupo se han reducido a más de la mitad desde su máximo en marzo.

Tras su advertencia de ganancias del lunes, se estima que el margen de ganancias operativas del cuarto mayor fabricante de automóviles del mundo caerá al 2,4 por ciento en el segundo semestre, en comparación con el 10 por ciento en los primeros seis meses del año. Esto se debe a los grandes descuentos que el grupo ofrece a los concesionarios estadounidenses para liquidar un gran inventario en su mercado más grande.

El analista de Bernstein, Stephen Reitman, dijo que este año será una prueba fundamental para determinar si los fabricantes de automóviles intentarán superar la desaceleración de la demanda con dolorosos recortes en la producción o recurrirán a una dura batalla de descuentos con sus rivales, lo que perjudicará su rentabilidad.

“Sabíamos que 2024 iba a ser un año difícil y, por lo tanto, una prueba de sus promesas de favorecer el valor sobre el volumen”, dijo Reitman, y agregó: “Si las empresas reducen la producción en lugar de intentar matarse entre sí con descuentos, entonces los inversores pueden mirar un poco más positivamente en el sector. Pero si fracasan y vuelven a las viejas costumbres, será mucho más negativo.

Información adicional de Edward White en Shanghai