Manténgase informado con actualizaciones gratuitas

Simplemente regístrate en Los mercados de capitales myFT Digest: entregado directamente a su bandeja de entrada.

Este año se están lanzando vehículos de inversión que captan préstamos riesgosos a un ritmo récord en Europa, en respuesta a la demanda de inversores que buscan rendimientos.

Según datos del Bank of America, en los primeros cinco meses de este año se han emitido más de 22.700 millones de euros de las denominadas obligaciones crediticias garantizadas, excluyendo acuerdos que refinancian CLO existentes a costos más bajos.

Estos vehículos, que captan docenas de préstamos basura, los reorganizan en diferentes categorías de calificación y luego venden porciones a los inversores, fueron rechazados a raíz de la crisis financiera mundial de 2008 como resultado de los estragos causados por sus primos cercanos, las obligaciones de deuda colateralizada. .

El aumento de este año en las emisiones europeas pone de relieve cómo, al igual que en EE.UU., las CLO están volviendo a gozar del favor de los inversores. Los datos sitúan al mercado europeo, que es una fracción del tamaño de su homólogo estadounidense, en camino de superar el récord de emisiones de 2021 de 39.000 millones de euros.

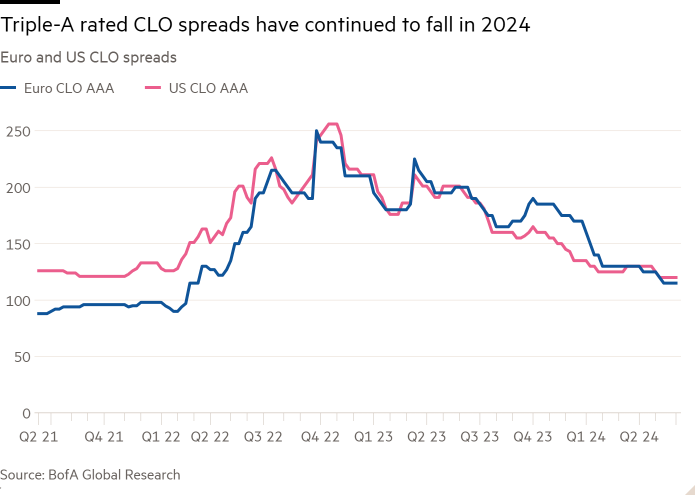

“Definitivamente estamos viendo una buena cantidad de oferta de nuevas emisiones”, dijo Aza Teeuwen, socio y administrador de cartera en el equipo de valores respaldados por activos de TwentyFour Asset Management. Dijo que los gestores de estos vehículos han querido aprovechar los menores rendimientos a los que pueden emitir CLO.

Si bien los gestores han podido emitir a menores costes, “desde el punto de vista del inversor. . . sigue siendo una clase de activo increíblemente atractiva desde la perspectiva del rendimiento”, añadió.

Los gestores de activos que emiten CLO pretenden beneficiarse de la diferencia entre el coste de la deuda que pueden obtener de los inversores y los ingresos de los intereses de los riesgosos préstamos corporativos que compran.

Los préstamos adquiridos por las CLO suelen ser emitidos por empresas muy endeudadas y de baja calificación. Esta deuda, que tiene una tasa de interés flotante, ganó popularidad durante la pandemia de coronavirus cuando los bancos centrales redujeron los costos de endeudamiento a niveles ultrabajos. Pero se esperaba que los prestatarios se vieran afectados a medida que las tasas aumentaron rápidamente en los últimos dos años para combatir la inflación.

Sin embargo, muchos prestatarios están obteniendo mejores resultados y han podido pagar su deuda mejor de lo esperado, lo que ha atraído a los inversores a volver a las CLO.

Mientras tanto, los inversores de CLO a quienes se les ha reembolsado la totalidad de sus fondos mediante vehículos anteriores han estado dispuestos a reciclar su efectivo en productos de nueva emisión, lo que ha ayudado a respaldar la demanda.

Aunque el tipo de interés ha bajado en comparación con los bonos estatales, “los rendimientos siguen siendo muy atractivos. Entonces, para los inversores que buscan carry [income]sigue siendo un producto muy atractivo para comprar”, dijo David Nochimowski, jefe de estrategia global de CLO y ABS de BNP Paribas en la conferencia Global ABS celebrada en Barcelona la semana pasada.

En abril, Deutsche Bank elevó su previsión de emisión de CLO en Europa este año en 10.000 millones de euros, hasta 37.000 millones de euros, lo que estaría apenas por debajo del récord de 2021. Barclays, Morgan Stanley y BofA también han mejorado sus previsiones, ya que la emisión, que en general se esperaba que se mantuviera estable en 2024 con respecto al año pasado, superó rápidamente las expectativas.

Las CLO europeas ahora tienen 240.500 millones de euros en activos bajo gestión, mientras que las CLO estadounidenses ahora tienen 1,07 billones de dólares, según datos de LSEG.

“Si nos fijamos en los niveles de emisión del año hasta la fecha, estamos muy por delante de 2021. ¿Vamos a anualizar eso? Creo que ese es el gran interrogante”, dijo Alexander Dupont, jefe de nuevas emisiones europeas de CLO en Goldman Sachs, en la conferencia ABS en Barcelona.

“Si vamos a anualizar estas cifras, pensamos que las fusiones y adquisiciones [mergers and acquisitions] necesita recuperarse y la actividad de compras apalancadas debe recuperarse”, dijo Dupont.

La alta tasa de nuevas emisiones de CLO se produjo a pesar de la escasez de nuevos préstamos subyacentes. Las empresas han cumplido periódicamente con los pagos de sus préstamos, pero no han acudido regularmente al mercado en busca de nuevo capital, lo que ha dejado a los compradores, incluidas las CLO, compitiendo por un conjunto cada vez menor de préstamos subyacentes.

La oferta de préstamos apalancados europeos sigue siendo baja este año, alrededor de 31.000 millones de euros en lo que va del año, según datos de BofA. La cifra representa un ligero aumento con respecto a 2023, pero está impulsada por un aumento en el número de prestatarios que refinancian su deuda, en lugar de una ronda de acuerdos o compras apalancadas.

El resurgimiento de las CLO en Europa sigue una tendencia similar en el mercado estadounidense, que también ha experimentado una emisión desenfrenada. Esto ha llevado a Morgan Stanley a elevar su previsión de volumen de nuevas emisiones de CLO en EE.UU. a 165.000 millones de dólares el mes pasado, un salto de 50.000 millones de dólares con respecto a la proyección del banco para el año próximo.

Amir Vardi, gestor de cartera y director de crédito estructurado del Credit Investment Group de Credit Suisse, dijo en la conferencia de Barcelona: “Estamos analizando un año récord que rondará los 200.000 millones de dólares. . . y Europa también podría batir un récord”.