Tim Sheehy, el republicano que se dispone a poner rojos a Montana y al Senado de Estados Unidos, ha acumulado 180 millones de dólares en pérdidas en sus últimos cinco años y medio al frente de la empresa de extinción de incendios aéreos Bridger Aerospace, que cotiza en Nasdaq.

Existe el riesgo de que fracase entre que Sheehy gane la próxima semana y se convierta en uno de los hombres más ricos en ingresar al Senado en enero. Con la temporada de incendios de EE. UU. llegando a su fin, los resultados que indicarán la capacidad de Bridger para sobrevivir hasta el próximo se publicarán a finales de noviembre.

Lo que plantea la cuestión de qué se considera éxito o fracaso desde el punto de vista del partido histórico de los empresarios estadounidenses.

El ex Navy Seal de 37 años ha puesto a Bridger en el centro de su campaña como “creador de empleo”, en una carrera que probablemente determinará el control de la Cámara Alta de Estados Unidos y, con ello, la capacidad de una presidencia de Trump o Harris para implementar su agenda.

Mike Berg, director de comunicaciones republicano, culpó al oponente de Sheehy por los problemas de Bridger. Jon Tester, titular demócrata durante tres mandatos, estaba “tratando de destruir el negocio de Tim Sheehy en Montana y menospreciar su servicio a nuestro país para ganar una elección. Estas calumnias de último momento no cambiarán el resultado”, afirmó, haciéndose eco del comentario del WSJ. pagina de opinion.

Sin embargo, los lectores podrían considerar relevante el papel de Sheehy. Fundó Bridger en 2014 después de dejar la Marina y la dirigió hasta julio, cuando renunció personalmente rico en una serie de proyectos paralelos relacionados con la empresa.

También estaba Blackstone, la firma de capital privado más grande del mundo, que extrajo 290 millones de dólares de Bridger en una serie de transacciones en 2022 que resultaron en una bonificación de 10 millones de dólares para ejecutivos, incluido Sheehy, quien también fue liberado de una garantía de deuda personal.

Elegido para postularse en parte por su capacidad de autofinanciarse, Sheehy prestó 2,5 millones de dólares a su propia campaña en lo que es una de las contiendas más caras en la historia del Senado. Los multimillonarios han invertido mucho dinero en la carrera, incluido el fundador de Blackstone, Stephen Schwarzman, quien donó 5 millones de dólares al súper PAC “Más empleos, menos gobierno” que ha gastado más de 17 millones de dólares en apoyo a Sheehy.

puente en llamas

El candidato, que ostenta una ventaja de siete puntos en la Encuestas realmente claras promedio, presenta a Bridger como una historia de éxito y una de las pocas empresas que cotizan en bolsa en Montana.

Sin embargo, Bridger tiene convenios de deuda violadosvendió acciones para cumplir con los requisitos mínimos de reserva de efectivo este año, y sus auditores advirtieron que existen “dudas sustanciales sobre su capacidad para continuar como empresa en funcionamiento”.

Su mayor obligación es un bono municipal de 160 millones de dólares recaudado para el desarrollo industrial con la ayuda de una autoridad local de Montana que se utilizó casi en su totalidad para retirar financiación anterior de Blackstone.

El propio Sheehy se ha visto perseguido por una controversia sobre cuando y por que mintió sobre una herida de bala; ya fuera para ocultar un incidente de fuego amigo en Afganistán o para encubrir una herida autoinfligida potencialmente vergonzosa en un parque nacional. También ha sido acusado de doctorando un contrato en un litigio civil por dos ex empleados, acusaciones que él ha negado.

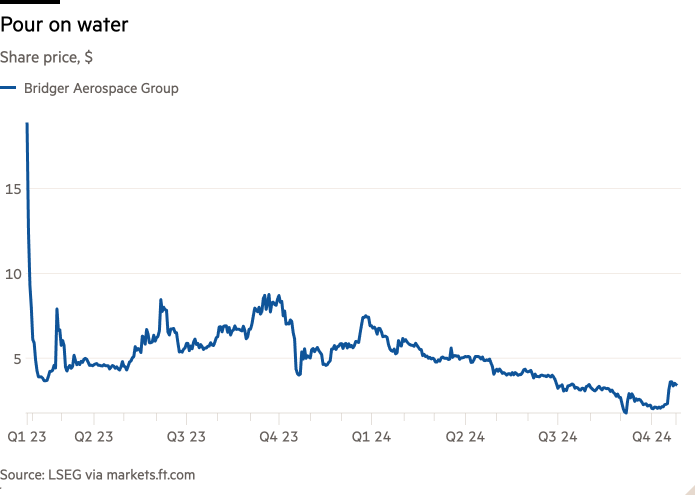

Hizo público Bridger en enero de 2023 fusionándolo con un vehículo de adquisición especial, el llamado Spac. Desde un máximo de mil millones de dólares en su primer día de negociación en enero de 2023, su valoración de mercado se ha desplomado a 130 millones de dólares.

John Coffee, profesor de la Facultad de Derecho de Columbia, dijo:

Los spacs se diseñaron como sustitutos de las ofertas públicas iniciales que se suponía que serían más rápidas y menos costosas. En cambio, se han convertido en el nivel inferior para las empresas más dudosas.

La compañía opera una pequeña flota de aviones de vigilancia y Super Scooper desde el aeropuerto Bozeman Yellowstone de Montana para combatir incendios forestales, generalmente cuando los contrata el Servicio de Bomberos de EE. UU.

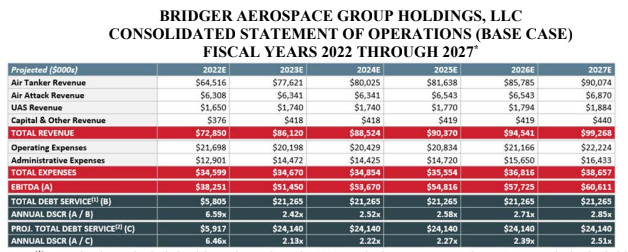

Las proyecciones financieras publicadas en su prospecto de bonos de 2022 sobreestimaron los ingresos futuros de Bridger y subestimaron sus gastos. La estacionalidad de la extinción de incendios significó que en algunos sectores el costo de los intereses de sus deudas fuera mayor que los ingresos.

Un portavoz de Bridger dijo:

La posición financiera de Bridger Aerospace es sólida, nuestro negocio continúa creciendo y seguimos cumpliendo con todas nuestras obligaciones de deuda. Registramos un desempeño financiero y adjudicaciones de contratos récord en 2023, y esperamos continuar construyendo sobre esa base durante el resto de 2024 y más allá.

La campaña de Sheehy no respondió a las solicitudes de comentarios. Blackstone dijo que “ayudó a apoyar la expansión de la misión de Bridger para salvar vidas luchando contra incendios forestales devastadores en comunidades de todo el país”, que no apoya a candidatos individuales, que el personal ha donado a ambos lados en Montana y que “todas las donaciones políticas de nuestros empleados son estrictamente personal”.

La oportuna salida de Blackstone

Los proyectos paralelos de Sheehy incluyeron invertir en una empresa que brinda capacitación a los pilotos de Bridger. También vendió y arrendó aviones a Bridger, incluidos contratos acordados para dos aviones poco antes de anunciar su candidatura al Senado que le paga 1,7 millones de dólares al año.

Una persona cercana a Bridger dijo que la alta valoración de los aviones de 15 años (60 por ciento por encima de la estimación del Aircraft Bluebook de JetNet) reflejaba el valor del equipo de aviónica especializado en el avión.

El negocio relacionado de mayor éxito fue Ascent Vision, un especialista en vigilancia aérea y tecnología anti-drones surgido de Bridger en 2015 y vendido a un grupo de defensa por 350 millones de dólares en 2020.

Blackstone invirtió 105 millones de dólares en Bridger entre 2018 y 2020, por una cuarta parte de la empresa, dos puestos en la junta directiva y 105 millones de dólares en acciones preferentes que acumularon intereses con el tiempo.

Con el apoyo del grupo de capital privado, que incluía alrededor de 50 millones de dólares de financiación adicional que acumulaba intereses a un tipo de interés elevado, Bridger invirtió en aviones y propiedades y aumentó sus ingresos rápidamente.

Luego, en 2022, el año anterior a su salida a bolsa, Bridger recaudó 460 millones de dólares; 300 millones de dólares en acciones preferentes vendidas a nuevos inversores y el bono municipal de 160 millones de dólares.

Dos tercios de la afluencia se destinaron a cobrar las acciones preferentes de Blackstone: la empresa casi duplicó su dinero, conservando al mismo tiempo su participación accionaria.

Otros 15,5 millones de dólares se destinaron a reembolsar préstamos otorgados por personas internas. Los honorarios ascendieron a 19 millones de dólares, sin incluir 10,1 millones de dólares de bonificaciones pagadas a la alta dirección de Bridger en relación con las transacciones.

Sheehy, su hermano que presidió la junta directiva de Bridger y otro ejecutivo, compraron 10 millones de dólares de deuda de Bridger durante la emisión de bonos municipales. Un inversor ancla tan grande puede ayudar a tranquilizar a los inversores potenciales durante el proceso de recaudación de dinero.

Bridger terminó 2022 con una pérdida de 42 millones de dólares y una deuda neta de 178 millones de dólares. La fusión con Spac para salir a bolsa en enero de 2023 no generó efectivo fresco. En una peculiaridad común del proceso, los accionistas del vehículo público votaron para aprobar el acuerdo y al mismo tiempo solicitaron la devolución de prácticamente todo su dinero. Bridger pagó 3,6 millones de dólares netos para que Sheehy encabezara una empresa pública de Montana que perdió 77 millones de dólares ese año.

Angustia de auditoría

Durante 2023, el 8 de septiembre, el jefe del comité de auditoría de Bridger renunció al directorio, “como resultado del funcionamiento” de ese comité, decía el aviso.

Seis días después, la empresa compró una nueva empresa local llamada Ignis Technologies por 12 millones de dólares en efectivo y acciones. El anuncio omitió mencionar que Ignis había operado desde el sótano de Bridger durante los nueve meses anteriores, un hecho oscurecido al proporcionar direcciones diferentes para las dos compañías.

Este abril, el auditor de Bridger advirtió que las pérdidas recurrentes, el flujo de caja negativo y la falta de liquidez para financiar las operaciones planteaban dudas sustanciales sobre su futuro. Todd Hirsh de Blackstone renunció a la junta directiva el mes siguiente y la empresa renunció a su derecho a nombrar nuevos representantes. Sheehy se fue en julio.

En agosto, Bridger informó haber perdido 30 millones de dólares en el primer semestre de 2024. Tenía 8,6 millones de dólares de efectivo disponible, todo ello recaudado de los accionistas este año, frente a 25 millones de dólares de pasivos a corto plazo.

En las últimas semanas, el precio de las acciones de Bridger se ha recuperado desde sus mínimos, viendo una afluencia de compradores al mismo tiempo que las ballenas han movido los precios en los mercados de predicción política. El entusiasmo de los accionistas podría ayudar a Bridger a recaudar más capital para hacer frente a su carga de deuda y sus necesidades de efectivo durante el invierno y así seguir volando.

El nuevo director ejecutivo, Sam Davis, dijo a los inversores que con una temporada de incendios activa en el tercer trimestre “creemos que esto es suficiente para sostener las operaciones hasta la próxima temporada de incendios”.

Los resultados de ese período, que mostrarán si su creencia está bien fundada, llegarán después de que los habitantes de Montana voten.