Desbloquea el Editor’s Digest gratis

Roula Khalaf, editora del FT, selecciona sus historias favoritas en este boletín semanal.

Este artículo es una versión en línea de nuestro boletín Unhedged. Los suscriptores premium pueden registrarse aquí Para recibir el boletín todos los días de la semana. Los suscriptores estándar pueden actualizar a Premium aquí o explorar todos los boletines de FT

Buenos días. Ayer, Unhedged escribió sobre el escepticismo de Nvidia. Sus acciones cayeron rápidamente un 5,6 por ciento. ¿Coincidencia? Oh, absolutamente. Para conocer la verdadera razón por la que cayeron las acciones, siga leyendo.

La semana que viene estaré de vacaciones y Unhedged se publicará solo los miércoles, jueves y viernes, escrito por mis brillantes colegas. Envíeme un correo electrónico en cualquier momento: [email protected].

Inflación

Ya estamos ahí, pero ¿nos quedaremos?

La inflación (al menos tal como la mide Unhedged) no solo fue baja, sino francamente fría en junio. A continuación se muestra el crecimiento del índice básico de precios al consumidor, en términos mensuales y anualizados. En junio estuvo por debajo del 1%, y el promedio de tres meses es apenas un poco superior al 2%. ¡Hurra!

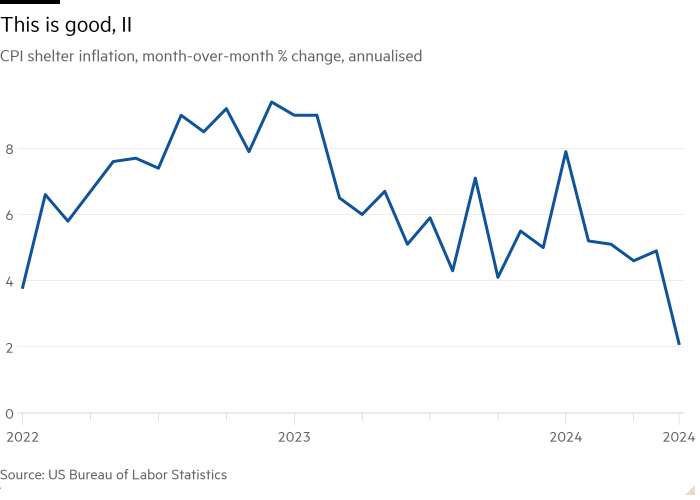

La subtrama más importante de esta historia alentadora es la inflación de la vivienda, que había sido el componente más recalcitrante del índice de precios. Se desplomó en junio, confirmando finalmente el mensaje que las medidas privadas más oportunas han estado enviando desde hace mucho tiempo.

Sin embargo, todavía no es el momento de que el presidente de la Reserva Federal cuelgue la pancarta de “Misión cumplida” en el puente del portaaviones del banco central. Un mes no es suficiente. Históricamente, la inflación alta se produce en oleadas y el comité de política monetaria exigirá, con razón, una confirmación antes de cambiar la política monetaria. Y este mes probablemente fue excepcionalmente bueno. Preston Caldwell, de Morningstar, señala que tres categorías volátiles importantes (tarifas aéreas, tarifas de hoteles y autos usados) cayeron abruptamente al unísono. Si hubieran permanecido estables, la lectura intermensual se habría parecido mucho a la de mayo. Dicho esto, no se mantuvieron estables y la lectura de mayo también fue muy buena.

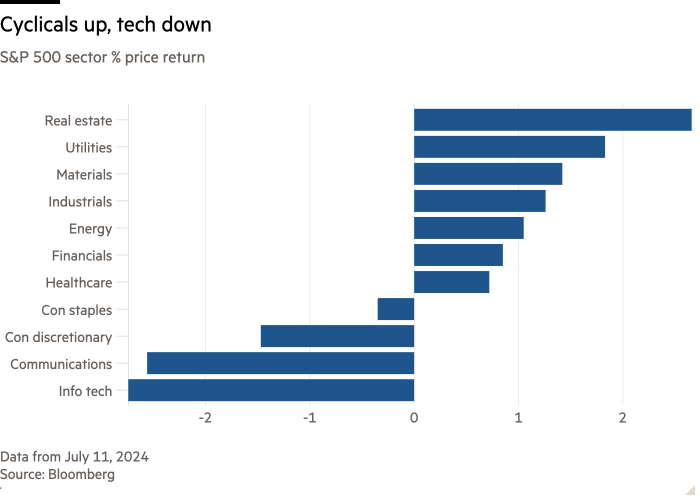

En respuesta, el mercado de futuros elevó la probabilidad implícita de un recorte de tasas en septiembre al 91 por ciento, desde el 55 por ciento a principios de julio. Los bonos del Tesoro a corto y largo plazo subieron y la curva de rendimiento se inclinó ligeramente. Pero la respuesta realmente interesante se produjo en el mercado de valores. Nvidia cayó casi un 6 por ciento y otros fabricantes de chips siguieron su ejemplo. Alphabet, Meta, Microsoft, Apple y Amazon cayeron un 2 por ciento o más. Los índices de pequeña capitalización subieron. Una huida hacia el riesgo, sin duda. Pero las sensibilidades a las tasas son una parte crucial de eso. A continuación, un vistazo al desempeño de los sectores del S&P 500 ayer:

El sector inmobiliario, que ha obtenido mejores resultados, es un sector que depende de la deuda y que ha sido aplastado por las altas tasas de interés. Los servicios públicos son sustitutos de los bonos y, por lo tanto, sensibles a las tasas. El suspiro de alivio de ambos es previsible. Los tres siguientes, los materiales, los industriales y la energía, requieren mucho capital y son cíclicos. Los tres sectores con peores resultados, en cambio, tienen una fuerte exposición a los siete magníficos, donde, como se ha visto, algunos inversores han estado buscando una razón para recoger beneficios.

Es solo un día, pero esto tiene los ingredientes para una rotación en el liderazgo del mercado. Los movimientos me hacen pensar que una parte importante del repunte de la tecnología y la inteligencia artificial ha sido impulsado por el miedo, no por la exuberancia. Los inversores están buscando un lugar donde esconderse del daño inevitable, aunque se retrase, causado por las altas tasas de interés.

Powell y sus colegas tendrán presente ese daño, o más bien cómo evitarlo, cuando decidan cuándo recortar los tipos. Los únicos sectores de la economía que han sentido un verdadero dolor hasta ahora son el inmobiliario, la vivienda, la construcción y los consumidores más endeudados. Pero puede que en los próximos meses se produzcan más dolores; la curva de rendimientos sigue muy invertida. La señal decisiva será el mercado laboral. Así que ahora una pregunta familiar adquiere renovada relevancia: ¿la desaceleración del mercado laboral es una normalización pospandemia o el comienzo de algo más preocupante?

Este debate se librará entre quienes se centran en los niveles y quienes se centran en la dirección del cambio. La tasa de desempleo ha aumentado del 3,7% al 4,1% desde enero, impulsada en su totalidad por un mayor número de personas que se incorporan a la fuerza laboral y buscan trabajo. Se trata de un aumento notable, pero el 4,1% sigue siendo un nivel bajo según los estándares históricos. De manera similar, el crecimiento del empleo, el crecimiento salarial y las contrataciones se desaceleran casi cada mes que pasa, pero siguen estando bien según los estándares previos a la pandemia. Yo tendería a no preocuparme mucho por nada de esto, si no fuera por la curva invertida y la debilidad en las secciones de empleo de las encuestas del ISM de servicios y manufacturas.

Es un conjunto de datos difícil de interpretar a la sombra de la pandemia, pero hay suficientes para que la Fed reflexione sobre el aspecto laboral de su mandato. El mercado parece estar en lo cierto con respecto al recorte de septiembre.

Una buena lectura

Aristóteles en la oficina.

Podcast de FT Unhedged

¿No te cansas de Unhedged? Escucha Nuestro nuevo podcastpara sumergirse en 15 minutos en las últimas noticias de los mercados y los titulares financieros, dos veces por semana. Póngase al día con las ediciones anteriores del boletín aquí.

Boletines recomendados para ti

Notas del pantano — Perspectivas de expertos sobre la intersección entre el dinero y el poder en la política estadounidense. Regístrate aquí

Chris Giles sobre los bancos centrales — Noticias y opiniones importantes sobre lo que piensan los bancos centrales, la inflación, las tasas de interés y el dinero. Regístrate aquí