Desbloquea el Editor’s Digest gratis

Roula Khalaf, editora del FT, selecciona sus historias favoritas en este boletín semanal.

El escritor es autor de Un paseo aleatorio por Wall Street

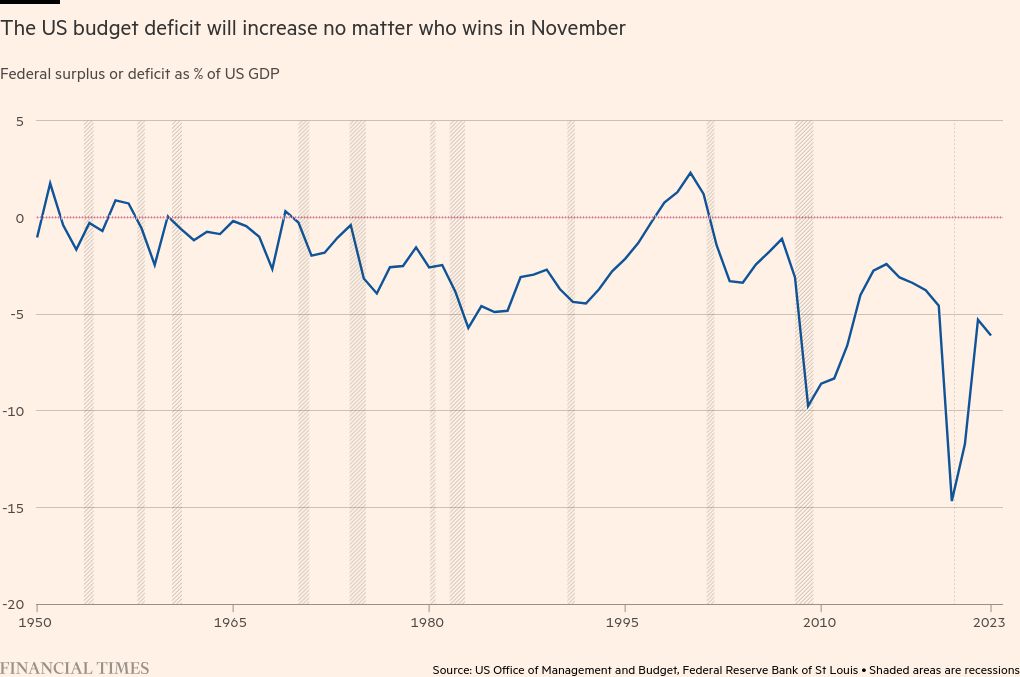

Con las elecciones presidenciales de Estados Unidos a la vuelta de la esquina y un déficit presupuestario aparentemente intratable asomando en el fondo, los candidatos están recurriendo a cómo el país recauda ingresos a través de impuestos.

Será importante que los inversores estén atentos a esto, dado que es poco probable que el creciente déficit presupuestario del gobierno se reduzca sin una restricción del gasto y nuevas fuentes de ingresos. Pero muchas de las propuestas provenientes de ambos partidos políticos tienen poco sentido y alterarían los principios de un sistema tributario justo y eficiente.

Un sistema tributario justo y eficiente significa que los impuestos deben aumentar los ingresos al menor costo para la economía. El sistema debería ser fácil de administrar y distorsionar lo menos posible las decisiones económicas. Los impuestos deberían ser justos: dos personas con iguales ingresos y circunstancias económicas similares deberían pagar los mismos impuestos. Los contribuyentes ricos con mayor capacidad de pago deberían pagar más impuestos y a una tasa más alta. Pero las tasas no deberían ser tan altas como para desalentar el esfuerzo laboral y las decisiones de invertir en empresas innovadoras y arriesgadas que prometen mejorar la productividad y el crecimiento futuro de la nación.

Un conjunto de propuestas planteadas durante la campaña presidencial implica un aumento sustancial de las tasas impositivas marginales máximas. En respuesta a las objeciones de que tal aumento podría reducir drásticamente los incentivos al esfuerzo laboral y la inversión, los defensores de estas propuestas responden que teníamos tasas impositivas marginales del 90 por ciento a principios de la década de 1950 y la economía seguía creciendo (aunque lentamente).

Lo que estos políticos no mencionan es que la gente no pagó esas altas tasas. Los ingresos por impuestos federales como porcentaje del PIB han sido notablemente establecon un promedio de alrededor del 17,5 por ciento desde el decenio de 1950. Los contribuyentes no declararon ingresos que los hubieran colocado en el tramo más alto, aprovechando refugios y lagunas jurídicas mientras utilizaban estrategias como trasladar ingresos al sector corporativo donde las tasas impositivas eran más bajas o a miembros de la familia en tramos impositivos más bajos. Los ingresos recaudados por el gobierno federal como porcentaje del PIB no eran mayores cuando la tasa marginal máxima era del 90 por ciento que cuando estaba justo por debajo del 40 por ciento.

Nuestra experiencia con el traslado de ingresos muestra el peligro de la propuesta hecha por ambos partidos de eliminar todos los impuestos sobre las propinas. Es injusto gravar a las personas que reciben salarios regulares de manera diferente a las que reciben propinas. Una propuesta de este tipo también resultaría inevitablemente en que las empresas encontraran formas de pagar a sus empleados con propinas en lugar de salarios. Es difícil imaginar una política mejor diseñada para erosionar la base impositiva. Las propuestas para eliminar impuestos sobre otros ingresos, como las horas extras, invitan a una forma similar de transferencia de ingresos.

Asimismo, han surgido diversas propuestas en materia de impuestos a la riqueza. Estos impuestos han sido una característica anterior de los sistemas tributarios europeos. Han resultado prácticamente imposibles de administrar, han estimulado innumerables métodos de evasión y han generado pocos ingresos. La mayoría de los países europeos han eliminado esos impuestos.

¿Existen formas de aumentar los ingresos preservando al mismo tiempo la equidad y sin perjudicar los incentivos? Lo más preferible sería cerrar las lagunas existentes. El “interés acumulado”, la proporción de las ganancias de las transacciones que reciben los administradores de fondos de capital privado, es otro objetivo prometedor. Deberíamos incentivar la inversión de dinero nuevo en nuevos negocios. Pero los ingresos provenientes de la gestión de tales empresas deberían gravarse como todos los demás ingresos, no como ganancias de capital.

Si creemos que la justicia requiere que los ricos paguen más impuestos, el método más eficiente es legislar la realización constructiva de las ganancias de capital en el momento de la muerte, cuando todos los activos deben evaluarse para los impuestos sobre el patrimonio. En la actualidad, la base del costo de los activos se actualiza al valor actual de mercado en el momento de la muerte y se evitan los impuestos sobre las ganancias de capital. La imposición de dichos impuestos en el momento de la muerte corrige esta evasión y el efecto de bloqueo de eludir los impuestos manteniendo acciones apreciadas.

Otro método para aumentar los ingresos sería agregar un impuesto federal al consumo al actual impuesto a la renta. En cierto sentido, es mucho más razonable gravar a las personas por lo que obtienen de los bienes y servicios producidos por la economía que por lo que aportan al proceso productivo a través del esfuerzo laboral y las inversiones. Y existen métodos para hacer que los impuestos al consumo sean mucho menos regresivos de lo que afirman los críticos.

Con un Congreso bajo la influencia de cabilderos, no debemos hacernos ilusiones sobre lo difícil que será cerrar las lagunas jurídicas. Pero no debemos abandonar el objetivo de crear un sistema tributario más justo y eficiente.