Desbloquea el Editor’s Digest gratis

Roula Khalaf, editora del FT, selecciona sus historias favoritas en este boletín semanal.

El gigante canadiense de las alternativas Brookfield Asset Management organizó esta semana una jornada para inversores en la que explicó sus “enormes oportunidades”. Una de ellas parece ser la de trasladar administrativamente su sede a Nueva York.

Las empresas se trasladan todo el tiempo, pero la mayoría de las veces por motivos comerciales o impositivos. Pero es poco frecuente que las grandes empresas lo hagan. Y lo que hace que esto sea tan intrigante es que la medida parece tener como objetivo ser incluida en varios índices bursátiles de Estados Unidos.

Aquí está la parte relevante de la transcripción del Día del inversor (que se celebró en Nueva York el martes), cortesía de AlphaSense. El orador es el director financiero de Brookfield, Hadley Peer Marshall. El énfasis es de FT Alphaville a continuación:

…Queremos seguir ampliando [our shareholder] base en los fondos más profundos de capital. Y, específicamente, cuando pensamos en los comentarios que hemos recibido, se trata de aumentar aún más la liquidez de las acciones de BAM. Y luego, a medida que nos hemos ido orientando hacia un equilibrio entre Estados Unidos y el resto del mundo desde una perspectiva de tenencias de accionistas, algunos de los comentarios han estado relacionados con la inclusión en otros índices bursátiles a nivel mundial en el lado estadounidense.

Algunos de los pasos que estamos considerando tomar son: el primero es trasladar nuestra sede a Nueva York. Ahora bien, esto tiene sentido simplemente porque tenemos el mayor porcentaje de nuestros empleados, nuestros ingresos y nuestra gestión de activos, gestión de activos ubicada en EE. UU.

Un recordatorio para las personas que no están familiarizadas con la estructura bizantina de Brookfield: en 2022, Brookfield Asset Management cambió su nombre a Brookfield Corporation y cotizó el 25 por ciento de su negocio de gestión de activos (que luego aumentó al 27 por ciento), que luego asumió el nombre original de BAM.

Brookfield Corp está a su vez controlada por un grupo de socios principales encabezados por el director ejecutivo Bruce Flatt. Nuestro colega de MainFT, Mark Vandevelde, escribió aquí una disección magistral del imperio Brookfield.

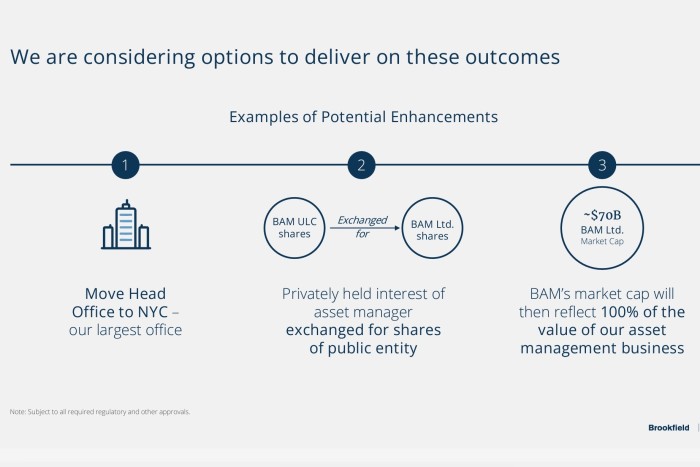

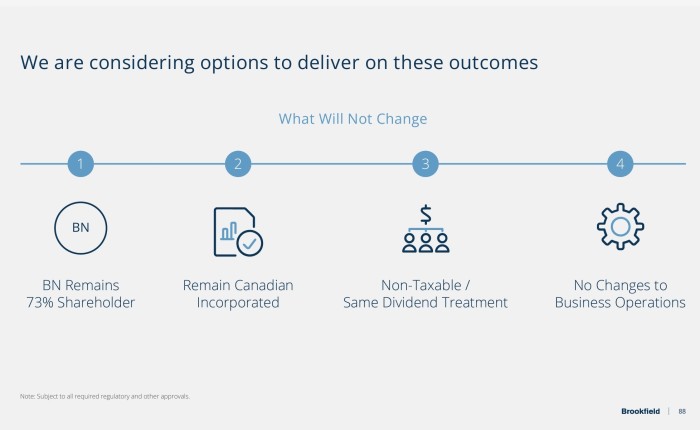

Marshall dijo que la gerencia también estaba considerando que Brookfield Corp canjeara su participación del 73 por ciento en BAM (a través de una sociedad holding no cotizada) por acciones de la entidad cotizada. A continuación se muestran las diapositivas relevantes de la presentación de diapositivas:

Esto haría que su capitalización de mercado pase de los actuales 25.000 millones de dólares canadienses a los 92.000 millones de dólares canadienses (unos 68.000 millones de dólares en el momento de Pixel).

Pero, por supuesto, esto sólo será una cuestión óptica y no mejorará la liquidez de las acciones de BAM que cotizan en Canadá y Estados Unidos mientras Brookfield Corp conserve su participación del 73 por ciento (lo cual dice que hará).

Así que claramente este cambio de sede en EE.UU. es el más significativo, pero, a pesar de que se habla de “ampliar” su base de accionistas, presumiblemente se debe a que la inclusión en varios mercados de valores de EE.UU. sería mucho más valiosa que ser uno de los 10 principales miembros de Canadá. Índice compuesto S&P/TSX.

Hemos visto un ejemplo reciente de lo poderosa que puede ser la inclusión de índices con SupermicrocomputadorasBlackstone, probablemente la empresa comparable más cercana en los EE. UU., entró en el S&P 500 Hace casi exactamente un año, y desde entonces su capitalización de mercado ha aumentado en unos 40.000 millones de dólares hasta los 175.000 millones de dólares.

Sí, es una forma simplista de indicar el impacto. Las acciones de Brookfield han tenido un rendimiento del 28,4 por ciento durante el último año, apenas por detrás del rendimiento total del 29,9 por ciento de Blackstone durante el mismo período. También ha habido algunas investigaciones recientes que indican que el “efecto de inclusión en el índice” se ha evaporado.

Pero probablemente todavía importa, y mucho. Como ya hemos escrito, Morningstar estima que el S&P 500 es seguido actualmente por más de 4 billones de dólares de fondos indexados pasivos, y sirve como referencia para otros 2,9 billones de dólares de fondos de inversión activos. Además, está todo el dinero que no procede de fondos y que en realidad también sigue de forma menos pública índices como el índice de renta variable estadounidense insignia del S&P.

El gurú de índices de TD Securities, Peter Haynes, señala que la inclusión en el S&P 500 es poco probable incluso si Brookfield Asset Management traslada su sede a Nueva York (el índice permite cierta discreción y aparentemente está considerando reglas que impedirían traslados superficiales de la sede a los efectos de inclusión en el índice). Tampoco espera que BAM llegue a los índices de países de MSCI o FTSE.

Pero Haynes estima que Brookfield llegaría a los índices estadounidenses de Russell y CRSP, y como muestra el gráfico de Morningstar a continuación, éstos siguen siendo muy grandes e influyentes.

A modo de comparación, el índice TSX apenas se ubica entre los 1000 índices principales según la clasificación de activos indexados y de referencia.

Haynes calcula que la inclusión de BAM en los índices de referencia Russell y CRSP apropiados daría como resultado la compra de fondos indexados aproximadamente el 8,5 por ciento del total de acciones en circulación de Brookfield, o alrededor de 38 millones de acciones.

No sucederá de una sola vez (probablemente habrá etapas de inclusión, y empresas como Vanguard, que utiliza CRSP, son particularmente cuidadosas en ser tácticas y flexibles en sus compras), pero sin duda tendría un gran impacto.

Como escribió Haynes en su nota, no se trata de un problema exclusivo de Canadá. Fue parte de la motivación detrás de algunas de las recientes salidas de la Bolsa de Valores de Londres, ya que las empresas internacionales están dispuestas a renunciar incluso a una posición elevada en sus índices bursátiles nacionales “para perseguir el bote de oro al final del arco iris del S&P”.

La dirección de Brookfield tiene razón al afirmar que la decisión de trasladar su sede a Estados Unidos sólo tiene ventajas y ninguna desventaja. Esto es cierto desde la perspectiva de la empresa, pero no desde la perspectiva de los mercados globales y, en este caso, de Canadá. Detestamos el hecho de que un simple plumazo de la sede central pueda dar lugar a que el 8,5% de las acciones de una empresa sean absorbidas por indexadores de otro país y dejen a un emisor dividido en dos jurisdicciones. Esto no tiene sentido.

A largo plazo, esperamos un aumento bastante sustancial de la participación de Brookfield en el mercado estadounidense a expensas del mercado canadiense. Si bien esta decisión en sí no es un golpe mortal, es otro recorte más, que se sumará a muchos otros y nos deja preocupados por el aspecto final del mercado de valores de Canadá, cuando finalmente esta cifra alcance los 1000.

Canadá no es el único país que enfrenta este problema, aunque otros mercados están contraatacando. Es hora de hacer lo mismo.

No estamos seguros de qué pueden hacer los mercados más pequeños para luchar contra la atracción gravitacional del sistema financiero de Estados Unidos, pero FTAV confía bastante en que, dado que los índices son cada vez más importantes, es solo cuestión de tiempo antes de que se regulen como fiduciarios en lugar de editores . . .

Lectura adicional:

— Los proveedores de índices son tremendamente aburridos y tremendamente rentables (FTAV)

— Los proveedores de índices están acumulando silenciosamente enormes poderes (FT)