por Markus Hinterberger, Euro el domingo

Recientemente en un bistro de Munich. Ernst Striegel, que no quiere leer aquí su nombre real, está almorzando e informando sobre los asuntos actuales. Striegel construye y vende pequeños edificios de apartamentos y casas adosadas en el área de Munich. “Si el año pasado tenía 20 personas interesadas en comprar un piso o una casa adosada, hoy solo hay dos”, dice. No es que esté preocupado, pero la tendencia es notable. Por otro lado, no faltarían inquilinos potenciales, lo sabe.

Lo que sucede a pequeña escala en Striegel, sucede a gran escala en los grandes desarrolladores de proyectos. Los apartamentos y casas terminados todavía se venden, pero según una encuesta realizada entre empresas de construcción de viviendas por la consultora inmobiliaria Prea junto con uro, el periódico hermano de uro am Sonntag, el estado de ánimo es moderado. Muchos ven una menor demanda y esperan que las tasas de interés aumenten.

El estado de ánimo que BF Direkt, uno de los principales corredores de financiación para profesionales inmobiliarios, también captó en una encuesta es aún más sombrío. Cuando se les preguntó cómo las tasas de interés más altas estaban afectando los negocios, muchas empresas dijeron que algunos proyectos ya no eran rentables. En lenguaje sencillo: pronto habrá ruinas, o los proyectos se construirán y luego se transmitirán, en algunos casos sin terminar, a un precio comparativamente más bajo.

Todas estas son malas noticias para una industria cuyas ganancias se han disparado en los últimos 10 a 15 años. Los primeros ya se preguntan si el boom inmobiliario, que ya está claramente llegando a su fin, ha alimentado una burbuja que estallará tras la crisis subprime de 2008, como ocurrió en España y EE.UU. Por otro lado, los precios de los apartamentos y las casas continúan al alza. A continuación conocerás qué efectos tendrá el final del boom inmobiliario, que sin duda ha llegado.

El fin de la intoxicación

Casi ninguna subida de precios ha conmovido más a la gente en este país que la que ha tenido lugar desde 2008, o al menos desde 2009, para los inmuebles residenciales en Alemania. A raíz de la crisis financiera, muchos inversores y grandes gestores de capital institucional dieron la espalda a los valores y buscaron seguridad en forma de hormigón. La política de los bancos centrales, que continuó bajando las tasas de interés durante la crisis y llevó las tasas de interés de las inversiones “libres de riesgo” como los bonos del gobierno estadounidense y alemán más cerca de cero, hizo el resto.

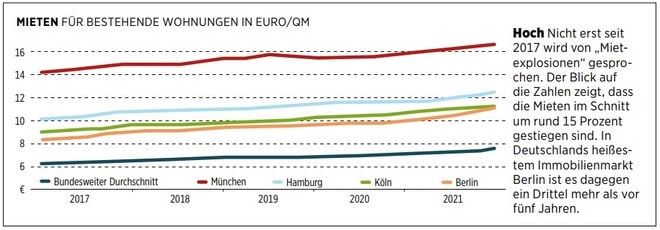

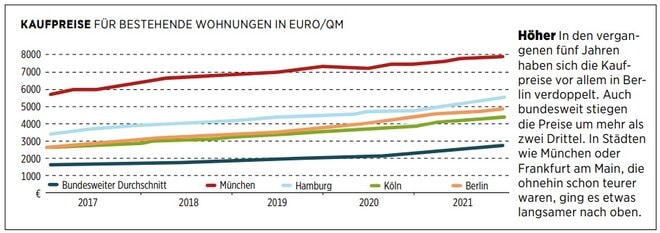

De repente, todos querían comprar apartamentos y casas, y las bajas tasas de interés significaron que muchas más personas podían pagar bienes raíces. Los precios subieron rápidamente. “Cualquiera que compró un apartamento en Berlín por 100.000 euros hace diez años ahora puede deshacerse fácilmente de él por 300.000 euros”, dice Jürgen Michael Schick. El presidente de la asociación de corredores IVD no exagera con su declaración. Aunque el boom no se produjo de forma generalizada y en el llamado top 7, al que los expertos inmobiliarios suman las ciudades de Berlín, Hamburgo, Múnich, Colonia, Frankfurt, Stuttgart y Dsseldorf, los precios subieron más rápido que en otros lugares, pero en en casi ninguna región del país bajaron los precios de compra.

La pandemia de corona no pudo frenar este desarrollo; al contrario: muchas personas se vieron obligadas a lidiar más con su situación de vivienda. Y dado que el gobierno federal no permitió que ocurriera una recesión a través de beneficios de trabajo a tiempo parcial y otras medidas, muchos ahora podían permitirse comprar una propiedad.

Pero ahora los precios ya no están aumentando o solo en el rango de porcentaje bajo de un solo dígito. Hay varias razones para esto: Las tasas de interés son particularmente importantes. Por un lado, las tasas de interés para los préstamos para la construcción están aumentando y encareciendo tanto los préstamos que muchos hogares que quieren comprar simplemente ya no pueden pagar las cuotas. Los inversores institucionales, como los fondos de pensiones y las compañías de seguros, ahora están encontrando alternativas a los bienes raíces nuevamente, porque las tasas de interés de los bonos del gobierno de EE. UU. casi han alcanzado el nivel de una cartera residencial comparablemente segura. O se han vuelto más exigentes: “Actualmente buscamos principalmente propiedades que se beneficien de la agitación social estructural, como los hogares de ancianos”, dice Indraneel Karlekar, jefe de estrategia de la empresa estadounidense Principal Real Estate.

También en el zona euro ahora se da por sentado que las tasas de interés subirán y que los rendimientos que prometen los bienes raíces estarán cada vez más cerca. Debido a los precios en constante aumento, los inversores inmobiliarios han tenido que contar con rendimientos de alquiler cada vez más bajos para los apartamentos, ya que los alquileres no han aumentado tanto como los precios de compra en los últimos años.

A pesar de estas tendencias, el big bang no amenaza a Alemania. Hemos llegado a una meseta en términos de precio, dice el jefe de IVD, Schick. Desde su punto de vista, eso no está mal porque calmará el mercado. Reiner Braun también se muestra bastante relajado en la discusión sobre una posible burbuja inmobiliaria, aunque el indicador de burbuja que ayudó a desarrollar desde la consultora Empirica clasifica cada vez más distritos y ciudades como en riesgo. “Sí, los alquileres y los precios de compra se han desarrollado de forma completamente independiente”, dice Braun, “pero una burbuja inmobiliaria también incluye un exceso de oferta de apartamentos, y no veo eso en este momento ni en el futuro previsible”. En su opinión, los problemas de suministro de materiales de construcción y la falta de trabajadores de la construcción estabilizaron los precios. Esto se debe a que, como resultado, muchos proyectos de construcción se paralizan cada vez más.

Además de eso, los bancos han sido muy cautelosos en los últimos años. Debido a requisitos estrictos, como las pautas de crédito inmobiliario residencial, el riesgo de que los préstamos para la construcción no puedan ser atendidos en grandes cantidades en este país es muy bajo.

Todo esto significa que los precios ya no se disparan, pero también significa que los proyectos inmobiliarios no se van a pique. Parece que la burbuja, si alguna vez hubo una, está empezando a quedarse sin aire.

Donde todavía vale la pena

Se considera que la inflación es otro estabilizador de los precios inmobiliarios, porque la creencia en los bienes raíces como una inversión que no puede verse perjudicada por la inflación está profundamente arraigada en la memoria colectiva. Sin embargo, hay algunas cosas a tener en cuenta aquí. Porque no todas las propiedades protegen contra la inflación, y la creencia de que la inflación se puede transmitir a los inquilinos solo se hará realidad en el caso de las rentas indexadas. Pero si una propiedad está en un área a la que la gente se mudará en el futuro, es probable que su valor siga aumentando.

Estas regiones son principalmente los cinturones de tocino y los alrededores de las 7 ciudades principales y algunas ciudades universitarias. Sin embargo, también hay ubicaciones en regiones que no están creciendo per se, donde los precios aún pueden subir.

Para los compradores privados, es importante que no solo se ocupen de la propiedad en sí y verifiquen si la sustancia es sólida o si hay sorpresas desagradables, sino que también consideren cuidadosamente el entorno inmediato y la situación económica de la ciudad respectiva. Debería tratarse de trabajos locales, supermercados, médicos, carreteras, transporte local y mucho más.

financiar adecuadamente

Las malas noticias primero: las tasas de interés ya no bajarán, sino que subirán. La buena noticia, que es de poco consuelo cuando se miran los últimos años, es que los préstamos inmobiliarios siguen siendo más baratos que el promedio a largo plazo, con tasas de interés hipotecarias del tres por ciento a diez años. Es por eso que los expertos en tasas de interés como Max Herbst de FMH Finanzberatung aconsejan: es mejor tomar el interés de hoy que el de mañana. “Pero, por favor, no se asuste”, agrega Herbst. Financiar una propiedad es una tarea de varias décadas: “Es una tontería reírse de una propiedad con la que no estás contento solo por el interés”, advierte Herbst.

Entre todos los que ahora están financiando, hay dos grupos. Aquellos que están haciendo esto por primera vez y aquellos que necesitan financiamiento de seguimiento. Ambos grupos deben comparar y no solo ir al banco de la casa. O intente con la tasa de interés de un banco extranjero para deprimir la del banco de la casa. uro am Sonntag imprime las mejores ofertas de tipos de interés semana tras semana. A pesar del aumento de las tasas de interés, el mercado está ajustado, por lo que los bancos están tratando de atraer clientes con buenas calificaciones crediticias. Cuando se trata de tasas de interés fijas, vale la pena que todos los financiadores iniciales opten por 20 años de tasas de interés fijas en lugar de diez. Actualmente la diferencia es de 0,4 puntos porcentuales y el tipo de interés es fijo a 20 años. Combinado con un pago especial anual de hasta el cinco por ciento del monto del préstamo, el préstamo se puede pagar en su totalidad al final del período de interés fijo.

Cualquiera que tenga que encargarse de la financiación de seguimiento en el futuro previsible puede garantizar el interés hasta cinco años en el futuro. Los recargos para estos préstamos a plazo son comparativamente moderados. Un préstamo a plazo que se necesita en 2024 cuesta entre 0,2 y 0,5 puntos porcentuales más.

Cómo evolucionan las rentas

Alemania es un país arrendatario. Esto ya ha asegurado en el pasado que se introdujeron leyes como el freno de precio de alquiler y el tope. Ambos están destinados a garantizar que los alquileres no aumenten demasiado rápido en lugares donde el espacio habitable es particularmente escaso y costoso, ni siquiera en momentos en que la inflación aumenta considerablemente. Sin embargo, los precios de la energía pueden volverse problemáticos. Según el presidente de IVD, Schick, si suben demasiado, incluso pueden convertirse en un freno implícito en los precios de alquiler. Porque no pocos hogares pasan por dificultades económicas debido a los altos costes de calefacción.

Las rentas indexadas, por otro lado, pueden continuar aumentando en línea con la tasa de inflación. Solo el alquiler en el momento de la firma del contrato de alquiler tiene que ser compatible en áreas con control de alquiler. Las rentas indexadas han tendido a ser positivas desde la perspectiva de los inquilinos en el pasado porque la tasa de inflación era muy baja. Sin embargo, las rentas indexadas ahora podrían aumentar considerablemente.

________________________________

Fuentes de imagen: Marcin Kubiak/123RF, Anselm Baumgart/iStock, Finanzen Verlag, Finanzen Verlag, Finanzen Verlag

ttn-es-28