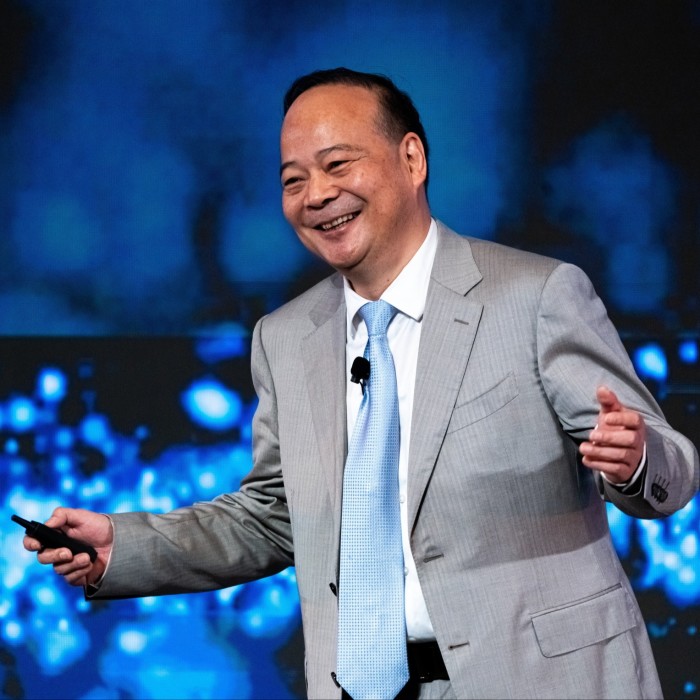

Dos meses antes de que Northvolt se declarara en quiebra en Estados Unidos, Robin Zeng, conocido como el “rey de las baterías” de China, tuvo una respuesta rápida pero sombría sobre por qué los fabricantes europeos de baterías estaban luchando por fabricar buenos productos.

“Tienen un diseño equivocado. . . Tienen un proceso equivocado. . . y tienen el equipo equivocado. ¿Cómo pueden crecer?” dijo el director ejecutivo de CATL a Nicolai Tangen, director del fondo petrolero de Noruega de 1,8 billones de dólares. “Así que casi todos los errores se juntan”.

La sombría evaluación del mayor fabricante de baterías para vehículos eléctricos del mundo capta la magnitud del fracaso de las industrias detrás de la tecnología crítica para la descarbonización de Europa, dejando a gobiernos, empresas e inversores sin saber cómo replantear la estrategia del continente para competir con China.

“¿Cómo no nos tomamos esto más en serio? La industria automovilística europea es el corazón de la supuesta destreza de la industria europea”, dijo un antiguo inversor en Northvolt después del colapso y la quiebra estadounidense la semana pasada de la mayor esperanza de baterías de Europa. “La profundidad de la crisis para la industria automovilística europea es casi ilimitada. Es increíblemente sombrío”.

Bruselas dio sus primeros pasos para establecer una cadena de suministro de baterías en toda Europa en 2017, con Northvolt en el centro de sus ambiciones. Desde entonces, el bloque ha aumentado su participación en el mercado mundial de baterías del 3 por ciento al 17 por ciento con una facturación anual de 81 mil millones de euros en 2023 después de gastar más de 6 mil millones de euros del presupuesto de la UE para apoyar proyectos transfronterizos de baterías e investigación e innovación.

Pero en términos de baterías para vehículos eléctricos, los participantes asiáticos, incluidos CATL, BYD y LG Energy Solution y SK On de Corea del Sur, controlan alrededor del 70 por ciento del mercado global. Muchos de los 30 proyectos de gigafábricas en Europa también han sido diseñados y construidos con la ayuda de empresas chinas y coreanas.

A medida que las ambiciones de la UE han flaqueado, las luchas de Northvolt han llegado a encarnar el desafío que enfrenta el continente. El bloque quiere seguir fomentando costosas inversiones en tecnologías limpias necesarias para cumplir sus ambiciosos objetivos climáticos, y al mismo tiempo frenar la ola de cierres de plantas y recortes de empleos que ya se están extendiendo por el sector automotriz y las industrias pesadas.

“Es justo decir que estamos en un momento crucial”, dijo Wouter IJzermans, director ejecutivo de la Asociación Europea de Baterías.

Las personas involucradas en la saga de Northvolt dijeron que las opciones se estaban reduciendo para que Europa abordara su dependencia de China y otras partes de Asia en cuanto a tecnología y materiales que serán críticos a medida que la industria automotriz haga la transición a los vehículos eléctricos.

Otras empresas emergentes, como la francesa Verkor y el negocio de baterías de Volkswagen, PowerCo, todavía están haciendo esfuerzos, pero se enfrentan a ambiciones disminuidas o a perspectivas de financiación más difíciles.

PowerCo está considerando construir sólo una de las dos líneas de producción previstas anteriormente para su planta en Salzgitter, Alemania, debido a la desaceleración de la demanda del mercado.

Verkor cuenta con Renault como su principal cliente y recientemente finalizó una nueva ronda de financiación de 1.300 millones de euros para respaldar la construcción de una planta en la ciudad portuaria de Dunkerque, en el norte de Francia. Pero su director ejecutivo, Benoit Lemaignan, dijo que las conversaciones de financiación fueron arduas debido a los problemas de Northvolt y la desaceleración en el crecimiento de las ventas de vehículos eléctricos este año.

“Hubo toda una nueva ronda de trabajo de auditoría y validación de la configuración, nuestra química, las máquinas y todo el equipo”, dijo Lemaignan. “No es algo automático encontrar financiación hoy. Es una cuestión que va mucho más allá de Verkor y afecta a la financiación de todas las industrias de transición energética y climática”.

En Francia, también está Automotive Cells Company, una empresa respaldada por los fabricantes de automóviles Stellantis y Mercedes-Benz, y la importante petrolera TotalEnergies, que comenzó a producir baterías en 2023. Pero este año ACC detuvo sus planes de expandirse aún más con plantas en Alemania e Italia a medida que avanzaba. consideró cambiar a una forma de tecnología de batería de menor costo y se ajustó a una tasa de adopción de vehículos eléctricos más lenta.

“Hay fases de expansión y fases de crisis, si se hace un paralelo con otras industrias. Quizás estemos viviendo los primeros grandes desafíos para la industria europea de las baterías. Pero habrá fábricas y habrá clientes, eso lo vemos cada vez más”, afirmó Lemaignan.

Las consecuencias de la declaración de quiebra de Northvolt en Estados Unidos ya se están sintiendo, y los fabricantes de automóviles se ven obligados una vez más a recurrir a sus proveedores asiáticos para reducir su exposición a su colapso.

La alemana Porsche nunca ha confirmado su relación con Northvolt, pero una persona familiarizada con el acuerdo entre las dos compañías dijo que la startup sueca fue contratada para fabricar las baterías para el Porsche 718 totalmente eléctrico, cuyo lanzamiento está previsto para el próximo año.

A medida que los problemas de Northvolt se profundizaron, el fabricante de autos deportivos comenzó a buscar proveedores alternativos. Si bien Porsche también compra baterías de Samsung SDI de Corea del Sur, LGES y CATL de China, la persona agregó que la diversificación era una tarea complicada y con un aviso relativamente corto.

La desaparición de Northvolt significa que la batalla por el dominio del mercado europeo probablemente se desarrollará entre los fabricantes de baterías asiáticos.

LGES y SK On tienen plantas europeas, en Polonia y Hungría respectivamente, mientras que CATL tiene una fábrica en Alemania y una segunda planta en Hungría que comenzará la producción el próximo año.

Pero Tim Bush, analista de baterías de UBS con sede en Seúl, dijo que había pocas perspectivas en este momento de que los fabricantes asiáticos de baterías pudieran ayudar a la UE a cumplir su objetivo de que el 90 por ciento de las baterías para vehículos eléctricos del continente se produzcan localmente. 2030.

Bush señaló que los fabricantes coreanos de baterías ya estaban reduciendo sus inversiones en Europa, después de haber invertido miles de millones de dólares en plantas en América del Norte que han estado funcionando a bajas tasas de utilización debido a una demanda de vehículos eléctricos menor a la esperada por parte de los consumidores.

También es probable que las posibles inversiones chinas en baterías en el continente se vean complicadas por la actual disputa comercial entre Bruselas y Beijing sobre los aranceles de la UE a los vehículos eléctricos chinos, añadió.

“Los coreanos no se están expandiendo, los chinos han suspendido la construcción y los nuevos entrantes a Europa están cayendo como moscas”, dijo Bush.

Frente a tales obstáculos, la Comisión Europea está sopesando planes para exigir a los desarrolladores chinos que tengan plantas y traigan su propiedad intelectual a Europa para poder acceder a los subsidios de la UE, informó anteriormente el Financial Times.

Dado que las empresas emergentes europeas aún están rezagadas en su capacidad para fabricar baterías a escala, los ejecutivos de la industria dicen que la única solución puede ser continuar dependiendo de los participantes asiáticos hasta que las empresas locales puedan absorber el conocimiento tecnológico sobre química de baterías, producción en masa y fabricación de equipos.

“Necesitamos llegar a un acuerdo con China porque no podremos competir. . . sin el apoyo de las empresas chinas que controlan la industria minera, la química, la refinación y su capacidad y competencia”, dijo a los periodistas el mes pasado Luca De Meo, director ejecutivo de Renault.

Pero el dilema es cuánto tiempo debe esperar Europa para que se completen las transferencias de tecnología y si para entonces ya habrá perdido la carrera.

“Si realmente nos alejamos, ¿qué quiere ser Europa? Realmente me pregunto si Europa quiere renunciar a otra industria más, como hizo con los paneles solares. Europa no es líder en IA. Quiero que mis hijos crezcan en un lugar donde haya muchos empleos”, dijo un ejecutivo de Northvolt.

Información de Kana Inagaki y Harriet Agnew en Londres, Patricia Nilsson en Frankfurt, Sarah White en París, Alice Hancock en Bruselas, Christian Davies en Seúl y Richard Milne en Oslo