En Manhattan, Goldman Sachs y Jane Street están separadas por una calle, un siglo y una brecha salarial promedio del 160 por ciento.

Goldman y sus bancos de inversión rivales alguna vez fueron los titanes del comercio. Ahora es Jane Street la que pagó una media de más de 900.000 dólares por empleado el año pasado, frente a los 340.000 dólares de Goldman, según cálculos del FT.

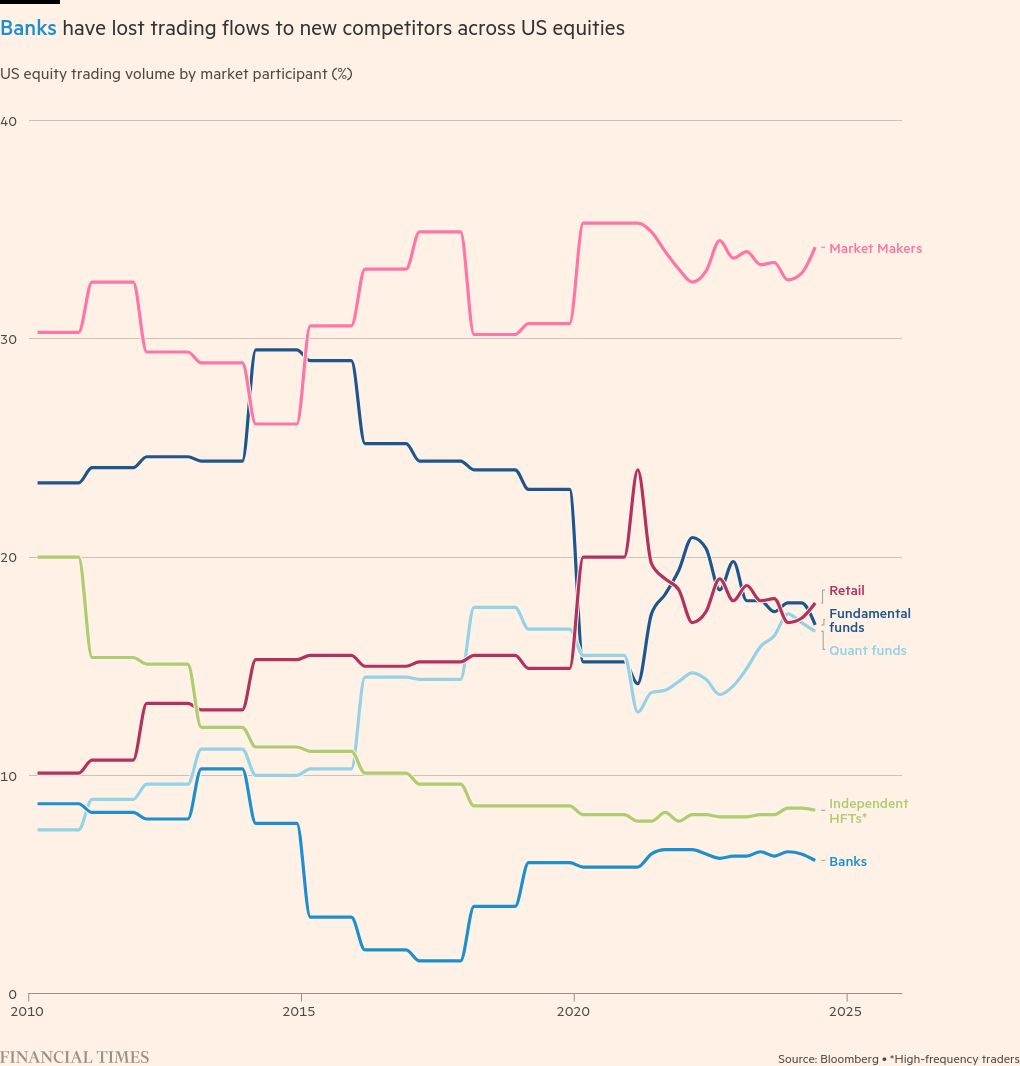

La recién llegada, fundada en el cambio de milenio, se encuentra entre un puñado de firmas comerciales altamente reservadas (entre las que también se incluyen Citadel Securities, Susquehanna International Group, XTX Markets y DRW) que han capitalizado la electrificación de los mercados financieros para apoderarse de participación de mercado de menos empresas. bancos incondicionales ágiles y más regulados, y remodelaron el panorama comercial de Wall Street en el proceso.

“Los bancos simplemente no apreciaron cómo los mercados electrónicos y la eficiencia de estas empresas los convertirían en última instancia en la fuerza dominante en el comercio”, dijo Rob Creamer, presidente de la firma Geneva Trading, con sede en Chicago.

“Los bancos ganaron mucho dinero cotizando transacciones por teléfono y no les importó priorizar un negocio de bajo margen como la creación de mercados electrónicos; difícilmente iban a pagar la nueva sede en Manhattan”.

Las firmas comerciales independientes han sido durante mucho tiempo los actores más importantes en el mercado de valores de Estados Unidos, utilizando algoritmos para conectar a compradores y vendedores de acciones y opciones a velocidades alucinantes.

Pero ahora están surgiendo como actores importantes en casi todos los mercados y regiones del mundo, incluso en aquellos que durante mucho tiempo se consideraron inmunes a las presiones del comercio electrónico de alta velocidad, como el comercio de renta fija.

Los datos que muestran la participación del comercio en varios rincones del mercado son irregulares. Las cifras disponibles apuntan a un enorme crecimiento.

Citadel Securities maneja 455.000 millones de dólares en operaciones cada día, incluida casi una cuarta parte de todas las operaciones bursátiles estadounidenses.

Jane Street dice que ahora representa más del 2 por ciento de todo el comercio en más de 20 países. El año pasado, negoció 6,3 billones de dólares en fondos negociados en bolsa y opciones con un valor nominal de 32 billones de dólares.

Los ingresos por operaciones del primer semestre totalizaron 8.400 millones de dólares en Jane Street y poco menos de 5.000 millones de dólares en Citadel Securities, según personas familiarizadas con el asunto, ambos un aumento de alrededor del 80 por ciento respecto al año anterior.

Lo mejor que pudieron gestionar las divisiones comerciales de los cinco mayores bancos de inversión fue el 11 por ciento, en Goldman.

Mientras tanto, el valor neto de los activos de las empresas comerciales (el llamado capital de los miembros) se ha disparado: se ha multiplicado por 12 en Citadel Securities y por seis en Susquehanna desde 2008, según datos de Alphacution Research.

Nuevos titanes de Wall Street: una serie del FT

Este es el primero de una serie sobre los gigantes comerciales que se han levantado para desafiar a los bancos de inversión. Las otras partes, que se describen a continuación, se publicarán en las próximas semanas.

Cómo el matemático ruso Alex Gerko ha acuñado una fortuna de £ 12 mil millones desde que fundó la empresa con sede en Londres Mercados XTX hace menos de una década

Cómo empresa comercial cuantitativa Grupo Internacional Susquehanna arrinconó el mercado para el comercio de opciones

Cómo Calle Jane capitalizó el auge de los ETF para convertirse en un negocio que puede generar más de 4 mil millones de dólares en ingresos en un solo trimestre

Cómo es Ken Griffin Valores de la ciudadela maniobró para manejar una de cada cuatro operaciones bursátiles en los EE. UU. mientras robaba talento de los grandes bancos

Cómo el comerciante de Chicago Don Wilson construyó un gigante del comercio de derivados y criptomonedas DRW

Las empresas comerciales argumentan que su innovación tecnológica ha hecho que el comercio sea más barato, más justo y más transparente.

“Nuestro compromiso con la innovación y nuestro compromiso continuo con los reguladores para hacer que los mercados sean más eficientes han ahorrado innumerables decenas de miles de millones de dólares a los participantes del mercado en todo el mundo”, dijo Stephen Berger, jefe global de política regulatoria de Citadel Securities.

Jane Street se negó a hacer comentarios para este artículo.

Pero el surgimiento de empresas comerciales equipadas con mejor tecnología que los bancos de inversión tradicionales plantea nuevos y complejos desafíos regulatorios.

“Este es un sector increíblemente opaco y en expansión de la industria financiera”, dijo Dennis Kelleher, jefe del grupo de defensa de la reforma financiera Better Markets.

“Si tuviéramos una mejor comprensión de lo que hizo Citadel, o estas otras grandes empresas comerciales. . . se podría tener una discusión informada sobre cuál sería la regulación adaptada a esos riesgos. Pero simplemente no lo sabemos”.

Los bancos de inversión llevan mucho tiempo en desventaja en la carrera armamentista de tecnología comercial.

Muchas de las nuevas empresas se fundaron alrededor del cambio de milenio, cuando los estridentes centros comerciales de Chicago, Nueva York y Londres comenzaban a perder influencia y el comercio de computadoras estaba en auge.

“Me encantó mi lugar en boxes, toda la configuración y los auriculares. . . pero ya sabes, [I thought] Realmente esto podría ser mucho más eficiente”, afirmó Don Wilson, fundador de DRW.

Los mercados financieros recibieron un gran impulso hacia la electrónica a partir de la norma de 2007 conocida como Regulación del Sistema Nacional de Mercado, o Reg NMS, diseñada para nivelar el campo de juego para el comercio de acciones y exigiendo que las transacciones se dirigieran a cualquier bolsa que ofreciera el mejor precio.

Esto ayudó a dar lugar a la primera versión de los creadores de mercado modernos, los operadores de alta frecuencia que podían obtener ganancias de centavos a partir de una gran cantidad de transacciones en un negocio conmemorado en el bestseller de Michael Lewis. chicos flash.

El terreno volvió a cambiar cuando en 2010 los reguladores restringieron fuertemente las operaciones por cuenta propia de los bancos (hacer apuestas con su propio dinero) bajo la regla Volcker de Dodd-Frank.

Si bien todavía podían ser creadores de mercado, las consideraciones de cumplimiento y los requisitos de capital significaban que ya no podían comerciar con tanta libertad. En cambio, los bancos evolucionaron para centrarse en menos operaciones y de mayor tamaño para grandes clientes, como ofertas públicas iniciales o emisiones de deuda.

“Antes de Dodd-Frank teníamos la ventaja de que podíamos asumir riesgos y proporcionar liquidez”, dijo Gary Cohn, presidente de Goldman desde 2006 hasta que se unió a la administración Trump en 2017.

“Podríamos proporcionar liquidez y mantenerla. Una vez que entró Dodd-Frank, nos convertimos en empresas de mudanzas, no en almacenes”.

Algunas empresas comerciales se dieron cuenta de que podían adelantarse a los bancos.

“El hecho de que los reguladores no quisieran que tanto riesgo residiese en [more highly] “Las entidades reguladas eran obviamente una gran oportunidad”, dijo Wilson.

Basándose en legiones de doctores e ingenieros para desarrollar algoritmos comerciales sofisticados, las empresas han cambiado la cultura comercial que alguna vez fue descarada. El personal es recompensado generosamente.

A medida que los requisitos regulatorios pesaban sobre los bancos, las empresas comerciales por cuenta propia invirtieron enormes sumas en tecnología para superar a las demás y reducir los tiempos de ejecución en microsegundos.

“¿Cuánto tendríamos que invertir para replicar su configuración antes incluso de alcanzar el punto de equilibrio?” dijo un alto ejecutivo comercial de un gran banco estadounidense. “Podrían ser de tres a cinco años de inversión en un entorno que aún está evolucionando”.

Los conocedores de la industria dicen que los bancos también tenían una actitud informal hacia sus rivales no bancarios y se sentían cómodos cediendo terreno, viendo poco valor en un negocio de bajo compromiso y bajo margen que no requería mucha interacción con los clientes.

“Se quedaron atrapados y pensaron que su modelo de la vieja escuela iba a durar para siempre”, dijo un ex empleado de Citadel Securities.

Hoy en día, los bancos y las empresas comerciales no bancarias operan en un ecosistema complejo en el que son simultáneamente clientes, competidores y contrapartes, una dinámica que a veces enturbia las aguas sobre con quién compiten los bancos por los negocios.

“Debido a que estos tipos no encajaban en esa caja limpia” de competidores tradicionales, “creo que se les pasó un poco por alto”, dijo un ex operador senior de acciones de un gran banco estadounidense. “En los últimos 18 meses, es innegable que son formidables y más competencia que cliente”.

Durante los últimos 20 años, los operadores no bancarios han capturado la gran mayoría de los flujos comerciales de las acciones estadounidenses. Y tienen mayores ambiciones.

Ya se están expandiendo hacia los bonos y los préstamos, mercados que pueden ser más opacos y mucho más amplios y, por lo tanto, han tardado más en desarrollar el comercio electrónico.

Partes de las actividades comerciales de los bancos (por ejemplo, la prestación de servicios de liquidez y divisas a grandes clientes corporativos) siguen arraigadas.

Los bancos de inversión como Goldman, Morgan Stanley y JPMorgan siguen siendo las empresas a las que recurren para operaciones más complejas o exóticas que los fondos de cobertura podrían necesitar pero que aún no se realizan electrónicamente.

Pero incluso en el sector cambiario, donde los bancos han podido confiar en clientes corporativos que son menos exigentes con los precios, acechan amenazas de rivales no bancarios como XTX.

Los ejecutivos de los bancos de Wall Street argumentan que su mejor defensa es seguir ofreciendo productos que las firmas comerciales no ofrecen, como extender financiamiento a fondos de cobertura a través de corretaje principal. Los bancos también controlan el calendario de nuevas emisiones de valores mediante ofertas de acciones y acuerdos de deuda.

Algunos consideran que los nuevos maestros del trading son mejores administradores del mercado que los bancos que los precedieron. Como empresas de propiedad privada, los fundadores y empleados sienten profundamente cualquier pérdida, lo que genera una cultura de cautela.

“Definitivamente hay una tendencia en la que hay más oportunidades comerciales abiertas para las instituciones financieras no bancarias que en el pasado, debido a nuestra capacidad para gestionar eficazmente el riesgo”, dijo Michiel Knoers, director comercial del creador de mercado holandés IMC.

Pero a medida que las empresas comerciales crecen, también crece su importancia para el resto del sistema financiero.

La “caída repentina” de 2010, en la que decenas de miles de millones desaparecieron momentáneamente de las acciones estadounidenses, alertó a los reguladores sobre los riesgos del comercio electrónico de alta frecuencia.

Dos años más tarde, Knight Capital Group compró inadvertidamente miles de millones de dólares en acciones y sufrió una pérdida comercial de casi 500 millones de dólares en un episodio que más tarde fue apodado “Knightmare”.

En octubre de 2014, un violento “repunte repentino” de los bonos del Tesoro estadounidense subrayó cómo este tipo de acontecimientos se estaban extendiendo en el mercado de valores.

Si bien se han hecho más fuertes los pedidos de un mayor escrutinio de las empresas comerciales, los críticos dicen que se ha hecho relativamente poco para abordar el problema.

“Los reguladores deben observar a los 15 principales actores en volumen de operaciones, y deben ser independientes de si se trata de un banco, un fondo de cobertura o un grupo comercial propietario, porque existe un riesgo inherente cuando alguien tiene una participación de mercado demasiado grande”, dijo el director. de una empresa comercial propia.

“Si bajan, podrían consumir liquidez y causar estrés en el mercado”.

Según Cohn, las empresas han crecido tanto que sólo habrá una cohorte lo suficientemente grande como para rescatarlas en caso de crisis.

“Si uno de estos grandes creadores de mercado no bancarios se metiera en un enorme problema financiero, la única entidad que podría rescatarlos sería uno de los grandes bancos”, dijo. “Son así de grandes”.

Los comerciantes no bancarios dicen que, dado que no aceptan depósitos, no recibirían un rescate del gobierno y argumentan que la mayoría de los mayores incidentes del mercado en los últimos años no tuvieron nada que ver con ellos.

“Las principales empresas comerciales han operado en muchas condiciones de mercado diferentes sin incidentes”, dijo Creamer de Geneva Trading, quien también preside el Grupo de Comerciantes Principales de la FIA que representa al sector.

“La crisis financiera fue causada por bancos altamente regulados, no por las principales empresas comerciales”.

Para los bancos, corredores y otros actores de Wall Street, no hay duda de que los nuevos gigantes comerciales llegaron para quedarse.

“Ya hemos cruzado el Rubicón”, dijo un ex operador de un banco global. “La única pregunta es hasta dónde llegaremos”.

Información adicional de Nicholas Megaw y Eric Platt