Jay Powell expuso los riesgos para la economía estadounidense hace tres meses, mientras la Reserva Federal avanzaba hacia su primer recorte de tasas de interés desde la pandemia.

“Es una decisión trascendental”, dijo el presidente de la Fed a los periodistas cuando se le preguntó sobre el ritmo de flexibilización en junio, y agregó: “queremos hacerlo bien”.

En momentos en que los temores sobre la inflación están dando paso a los temores sobre el empleo, la Fed está lista para embarcarse en la primera de una serie de esperadas reducciones de las tasas de interés esta semana, ofreciendo finalmente a los estadounidenses cierto alivio después de más de un año de mantener los costos de endeudamiento en un máximo de 23 años de 5,25-5,5 por ciento.

“Con toda probabilidad, este es el comienzo de un ciclo de flexibilización que llegará muy lejos y, según ese criterio, esta es una reunión bastante trascendental”, dijo Alan Blinder, quien se desempeñó como vicepresidente de la Reserva Federal a principios de la década de 1990 bajo el gobierno de Alan Greenspan.

Para Powell, la capacidad de la Fed de evitar una mayor debilidad en el mercado laboral y lograr un “aterrizaje suave” será fundamental para pulir su legado de guiar al sistema financiero global a través de la mayor contracción desde la Gran Depresión y la peor crisis inflacionaria en décadas.

Los historiadores han citado las acciones de la Fed bajo el gobierno de Greenspan como unas de las más exitosas del banco central para reducir la inflación sin causar una recesión.

“Fue entonces cuando Greenspan se convirtió en un dios, pero fue fácil en comparación con lo que están enfrentando ahora”, dijo Blinder sobre el liderazgo actual de la Fed, que ha tenido que superar una pandemia, la guerra en Ucrania y un exceso de inflación mucho peor. “Si Powell logra [a soft landing]“Pasará al Salón de la Fama de la Reserva Federal”.

El éxito de la Fed podría depender en gran medida de la rapidez con la que vuelva a poner la política monetaria en un contexto más “neutral” que no reprima ni estimule el crecimiento. Si la política monetaria se relaja demasiado rápido, el banco central corre el riesgo de que la inflación elevada se afiance; si se relaja demasiado lentamente, corre el riesgo de infligir un daño económico indebido.

En juego también están las ganancias históricas que los trabajadores obtuvieron tras el shock del Covid-19, así como un posible impacto en las elecciones presidenciales estadounidenses de noviembre, en las que Kamala Harris y Donald Trump están empatados en las encuestas.

La prioridad para los funcionarios a la hora de trazar su plan de políticas es encontrar el equilibrio adecuado. Su primera decisión se conocerá el miércoles: si optar por un recorte tradicional de un cuarto de punto o por un recorte más amplio de medio punto.

Los mercados de futuros fijan de manera uniforme las probabilidades de cualquiera de los dos resultados.

“Hay muchas razones para pensar que la economía estadounidense puede lograr un aterrizaje suave con una política adecuada”, dice Julia Coronado, ex economista de la Reserva Federal que ahora dirige MacroPolicy Perspectives.

Coronado instó a iniciar el ciclo de reducción de tasas con una reducción drástica de medio punto porcentual y a reducir la tasa de política monetaria en un punto porcentual completo a lo largo del año. Espera que baje otros 1,5 puntos porcentuales para fines de 2025.

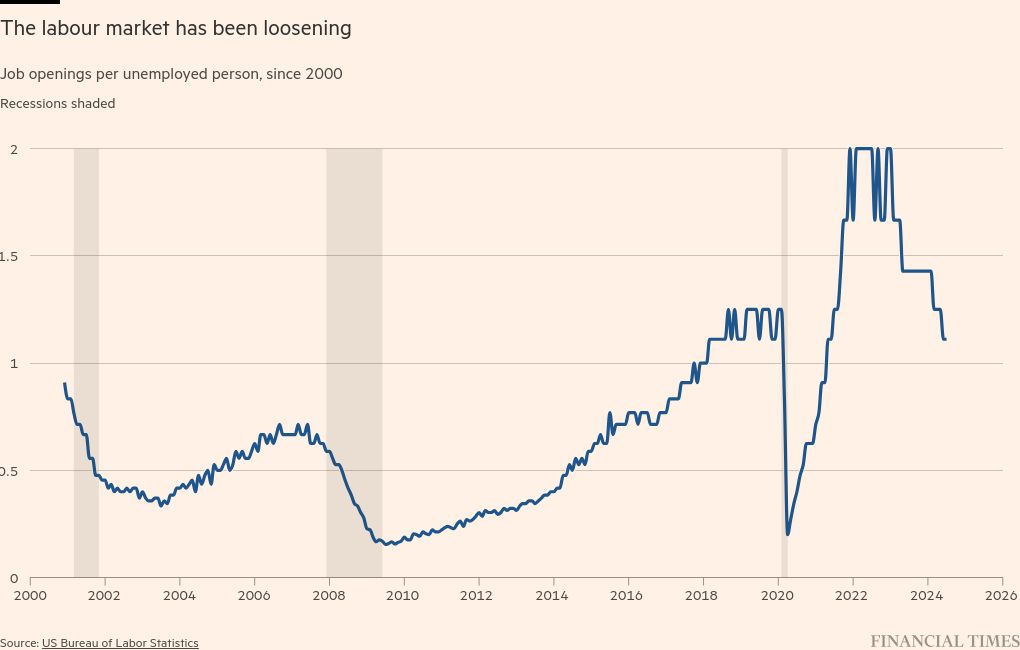

Desde la última reunión de la Fed en julio, cuando varios responsables de la política monetaria consideraron que un recorte de tasas era “plausible”, los datos han sido dispares. La inflación ha retrocedido, pero persiste cierta rigidez. Después de un débil informe de empleo en julio, el crecimiento mensual se aceleró en agosto, a medida que la tasa de desempleo disminuía ligeramente. Otros indicadores de la demanda, como las vacantes, han seguido cayendo.

En este contexto, más del 90 por ciento de los economistas encuestados en la última encuesta de FT-Chicago Booth pensaron que la Fed avanzaría gradualmente con una reducción de un cuarto de punto el miércoles, proyectando un aterrizaje suave.

“La comunicación va a ser todo aquí”, dice William English, profesor de Yale que se desempeñó como ex director de la división de asuntos monetarios de la Fed, y agrega que será “tan importante como la decisión que tomen” en términos del tamaño de la medida.

“Si hacen 25 [basis points]“Querrán dejar en claro que no están irremediablemente detrás de la curva y ajenos a lo que está sucediendo en la economía, y que actuarán rápidamente si es necesario”, dijo. “Si lo hacen, [basis points]“Querrán dejar en claro que no están en una marcha realmente rápida hacia la neutralidad”.

“Es fácil equivocarse en ambas direcciones”, advirtió.

Ellen Meade, quien se desempeñó como asesora principal de la junta de gobernadores de la Reserva Federal hasta 2021, advirtió que es poco probable que ninguna de las opciones cuente con un apoyo unánime, como ocurrió con la mayoría de las decisiones anteriores bajo el gobierno de Powell.

“Los disidentes son realmente tus aliados en la narrativa de la decisión final”, dijo, y agregó que dependía de quién disintiera y del número de opositores. Más de dos “llamarían mucho la atención”.

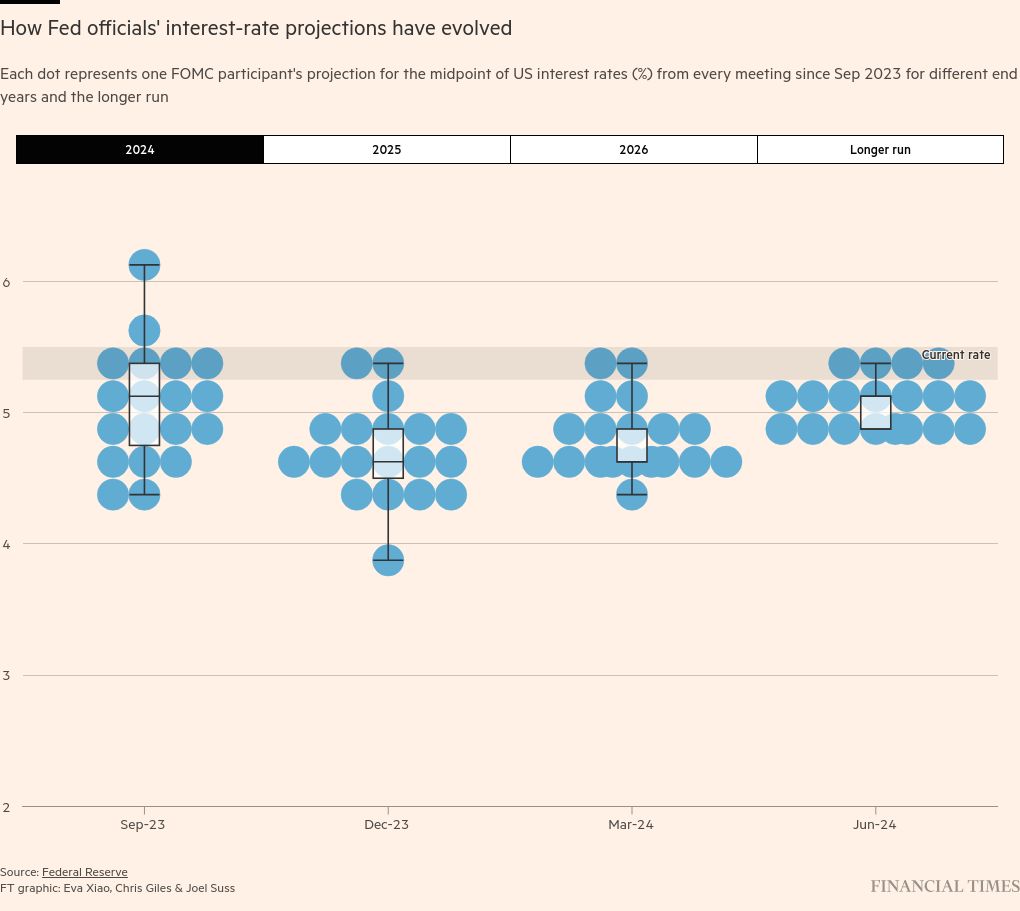

La decisión sobre la tasa también estará acompañada de un conjunto de proyecciones económicas y un “diagrama de puntos” actualizado que agrega los pronósticos individuales de los funcionarios para la tasa de política monetaria.

Si la Fed comienza con un movimiento de medio punto, los economistas esperan que el gráfico de puntos muestre una reducción de un punto porcentual completo a lo largo del año, lo que sugiere dos recortes más de un cuarto de punto en cada una de las reuniones restantes.

Un movimiento de un cuarto de punto puede limitar las proyecciones a 0,75 puntos porcentuales durante ese mismo período, o correr el riesgo de suscitar preguntas sobre por qué los responsables políticos no empezaron con un ajuste mayor.

Lo que se cierne sobre la Reserva Federal y la mayor economía del mundo en general es la elección presidencial de Estados Unidos, apenas siete semanas después de la decisión sobre las tasas de septiembre.

“El otoño en un año electoral estadounidense siempre está plagado de peligros para la Reserva Federal y para todas las agencias del gobierno”, dijo Patrick McHenry, presidente republicano del Comité de Servicios Financieros de la Cámara de Representantes.

La Fed intenta mantenerse alejada de la política y, como ha enfatizado Powell, el banco central toma sus decisiones basándose únicamente en “los datos, las perspectivas y el equilibrio de riesgos”.

Pero Trump ya ha advertido a la Fed que no baje las tasas de interés antes de las elecciones, una opinión a la que algunos republicanos han renunciado.

Si Trump gana un segundo mandato, el temor es que intensifique el enfoque antagónico hacia la Reserva Federal que caracterizó su primer mandato para socavar más directamente su independencia, que está codificada en la ley y la hace responsable sólo ante el Congreso.

Sin embargo, enfrentará resistencia. Gary Richardson, quien se desempeñó como historiador del Sistema de la Reserva Federal entre 2012 y 2016, señaló que había “muy poco que el presidente pudiera hacer” en términos de tratar de sacudir a la Reserva Federal y a sus altos mandos.

McHenry dijo que “siempre” apoyaría la independencia de la Fed, que ha “beneficiado al dólar estadounidense y la estabilidad de precios en el largo plazo”.

“Hay muchos riesgos, pero creo que Jay Powell está tan bien posicionado como cualquiera podría estarlo por su comportamiento pasado y por las relaciones que ha construido con gente del Congreso para capear cualquier tormenta que se le pueda venir encima”, añadió Donald Kohn, ex vicepresidente de la Reserva Federal.