Este artículo es una versión in situ de nuestro boletín Chris Giles sobre los bancos centrales. Los suscriptores premium pueden registrarse aquí para recibir el boletín todos los martes. Los suscriptores estándar pueden actualizar a Premium aquí o explorar todos los boletines de FT

Cuando emprendieron la flexibilización cuantitativa, los bancos centrales crearon miles de millones de dólares, euros, libras y otras monedas. Usaron el dinero para comprar activos y ahora los están vendiendo con una pérdida significativa. La gran pregunta es: ¿valió la pena?

La semana pasada, Examiné algunas de las características institucionales y contables. de QE, que hacen que el tema sea tan difícil. En resumen, el principal efecto del programa de estímulo fue acortar el vencimiento efectivo de la deuda consolidada del sector público, canjeando bonos a largo plazo por el equivalente de deuda perpetua remunerada a la tasa de política a un día del banco central.

Esto era rentable cuando las tasas eran bajas, pero ahora que los costos de endeudamiento han aumentado, genera una pérdida para el sector público. Se trata de pérdidas reales, que soportan los contribuyentes y se benefician personas o instituciones del sector privado.

Los países explican estas pérdidas de muchas maneras: el Reino Unido es transparente y las asume por adelantado, mientras que Estados Unidos, la eurozona y algunos otros tienden a retrasar su inclusión en sus cuentas públicas.

Hoy examinaré hasta qué punto esto importa y si debería afectar nuestra evaluación de la QE.

¿Qué tan grandes son las pérdidas?

Esta es una pregunta dificil. La QE no ha terminado y la magnitud de las pérdidas es extremadamente sensible al nivel de los tipos de interés a corto plazo, por lo que no podemos dar una respuesta clara aquí. Pero eso no significa que no se pueda decir nada.

En Estados Unidos, por ejemplo, la Oficina de Presupuesto del Congreso actualizó la semana pasada su evaluación de los ingresos que espera que la Reserva Federal pague al Tesoro en los próximos años, recordando que Estados Unidos oculta las pérdidas de la QE bajo una gran alfombra etiquetada como “el problema del mañana”.

Como muestra el gráfico siguiente, la Reserva Federal ha dejado de pagar dinero al Tesoro de Estados Unidos hasta que repare sus propias pérdidas. Pagaba alrededor del 0,4 por ciento del PIB cada año hasta 2022 y ahora paga cero.

La CBO proyecta que no volverá al 0,4 por ciento hasta 2033, mucho más tarde de lo que esperaba anteriormente porque las tasas de interés se han mantenido altas durante más tiempo, aumentando las pérdidas de la Reserva Federal. Según mis cálculos, la pérdida acumulada de ingresos y, por tanto, la deuda adicional para los contribuyentes estadounidenses es del 3,2 por ciento del PIB, o 900.000 millones de dólares.

Por supuesto, no incluyo ni los beneficios pasados de la QE ni los beneficios de las compras de activos para la economía, por lo que es una medida muy cruda y no un análisis de costo-beneficio de la QE.

Utilizando las proyecciones de la Oficina de Responsabilidad Presupuestaria del Reino Unido, un cálculo similar para las pérdidas del Reino Unido llega a una cifra de alrededor del 8 por ciento del PIB, más del doble y definitivamente muy grande. Neto de las ganancias anteriores, todavía ascendería a más de £100 mil millones o alrededor del 4 por ciento del PIB.

¿Por qué el Reino Unido ha perdido más?

Esto está totalmente en línea con la mayoría de las otras investigaciones, que estiman pérdidas mucho mayores en el Reino Unido que en Estados Unidos y la eurozona, y éstas son mayores que en las economías más pequeñas que hicieron menos QE.

Michael Saunders, ex miembro del MPC del BoE y ahora en Oxford Economics, estima que las pérdidas de capital a precios de mercado a finales de 2023 para el Reino Unido fueron del 23 por ciento, en comparación con el 13 por ciento para la Reserva Federal y la Eurozona y el 11 por ciento en Canadá. .

Stephen Cecchetti y Jens Hilscher estiman que las pérdidas máximas son de alrededor del 1,5 por ciento del PIB en un año en el Reino Unido, en comparación con el 0,5 por ciento en Estados Unidos y el 0,4 por ciento en la eurozona.

Dado que la QE es una transformación del vencimiento de deuda a un día que devenga intereses intercambiada por bonos a más largo plazo, surgen mayores pérdidas cuando se lleva a cabo más QE, cuando la tasa de interés oficial aumenta aún más y cuando el vencimiento de los bonos comprados es más largo, ya que su valor cae más cuando las tasas de interés aumentan.

Como muestra la siguiente tabla, el Reino Unido estaba en el lado equivocado de todos esos parámetros. Quedó particularmente expuesto debido al hecho de que el gobierno emite deuda a plazos extremadamente largos en comparación con otros países.

Esto normalmente aislaría a un país contra el riesgo de tasas de interés, pero no si de hecho lo ha canjeado por deuda que paga intereses a un día. Por lo tanto, se podría decir con mayor precisión que el Reino Unido perdió su ventaja en la emisión de bonos a mucho más largo plazo.

Además, el país no ha emprendido mitigaciones de costos, como limitar la cantidad de deuda sobre la cual el banco central paga intereses, a diferencia del BCE (aunque las acciones de la eurozona aquí son mínimas).

¿Quién gana?

Los bancos del sector privado se están beneficiando de ser remunerados a la tasa de política libre de riesgo, por no hacer mucho. Por supuesto, no han optado por mantener estos depósitos, que se han creado como resultado de la QE, pero en la actualidad es dinero fácil para ellos. Los particulares ganan en la medida en que los bancos transfieren este interés a los clientes en forma de tipos de interés más altos sobre los ahorros y menores costes de endeudamiento.

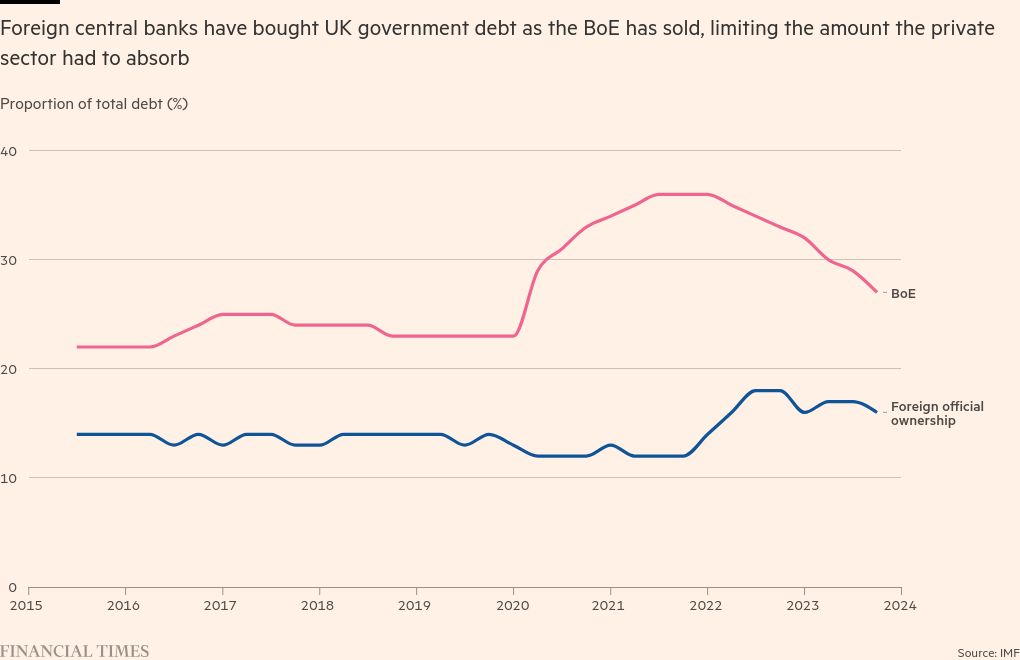

Al parecer, otro grupo que está viendo ganancias son los bancos centrales extranjeros. Desde que el Banco de Inglaterra comenzó a vender activamente su cartera de deuda a largo plazo, los datos del FMI en el gráfico siguiente muestran que el sector oficial extranjero ha aumentado la proporción de deuda del Reino Unido que posee.

Estas instituciones han pagado un precio justo de mercado y han limitado la cantidad de deuda del Reino Unido que el sector privado ha tenido que absorber, por lo que el Reino Unido puede estar agradecido de que hayan estado dispuestos a comprar su deuda. Fue particularmente bienvenido para el país en el desastre de la “Trussonomics” de 2022, cuando la deuda del Reino Unido estaba en problemas.

Por supuesto, si los rendimientos de los bonos del gobierno del Reino Unido caen abruptamente a medida que disminuyen las expectativas de tasas de interés, estos otros bancos centrales ganarán una suma considerable.

Entonces, ¿valió la pena la QE?

Hubo un tiempo en que el análisis costo-beneficio de la QE era bastante simple. Por el lado de los beneficios, se obtuvieron ganancias gracias al endeudamiento público a menor costo y a mejores resultados macroeconómicos. Por el lado de los costos, existía la sensación de que las tasas de interés más bajas habían inflado artificialmente los precios de los activos y los habían dejado fuera del alcance de los jóvenes y los pobres. En ese momento, los banqueros centrales podían sentarse, hacer una pausa y, con cierta justificación, decir lo siguiente:

Estos cálculos son muy difíciles.

¿Cuál era la alternativa? Nadie más estaba dando un paso al frente para proporcionar estímulo y la economía lo necesitaba.

Los efectos secundarios sobre los precios de los activos eran un precio necesario a pagar para evitar las consecuencias mucho peores para los jóvenes y los pobres de una crisis económica prolongada.

Ahora que sabemos que la salida de la QE ha supuesto importantes pérdidas para los contribuyentes, el balance del análisis coste-beneficio es peor de lo que solíamos pensar.

¿Se habrían gastado mejor estos costos para los contribuyentes mediante estímulos fiscales? ¿Deberían los bancos centrales haber implementado mejores mecanismos para limitar las pérdidas?

Por si sirve de algo, fuera del Reino Unido no creo que las pérdidas de los bancos centrales cambien tanto el equilibrio del argumento. Aunque los números son grandes, no son lo suficientemente grandes como para cambiar el cálculo. Esto es ahora algo que merece una mayor investigación.

Sin embargo, en el Reino Unido las cosas son un poco diferentes. No hay absolutamente ninguna evidencia de que la QE en el Reino Unido fuera más efectiva que la de la eurozona y los EE.UU., pero costó entre dos y tres veces más. En algún momento, el Banco de Inglaterra tendrá que responder preguntas sobre por qué su versión de QE era tan costosa y por qué no se introdujeron mitigaciones de costos.

Lo que he estado leyendo y viendo

El Banco de Inglaterra realizó una Cambio de sentido en la dependencia de los datos la semana pasada. Su voluntad de establecer políticas de acuerdo con la inflación del sector de servicios y el crecimiento de los salarios se aplicó, al parecer, sólo si los datos se comportaban como esperaban los funcionarios. Lo que parece ser una mayoría en el comité (no lo sabemos con certeza) ahora piensa que los datos son un problema pasajero en una exitosa estrategia de desinflación subyacente y el Banco de Inglaterra está listo para recortar las tasas en agosto, en lugar de lo que hizo el BCE en junio. Dije que el Banco de Inglaterra debería “ser más BCE”. En una medida bienvenida, es posible que el banco central haya seguido mi consejo

¡Oh mi! Bob Zoellick, ex presidente del Banco Mundial, ha roto la regla no escrita de que funcionarios y ex funcionarios no se critican entre sí. Acusa a Jay Powell y Christine Lagarde de depender de los datos porque “no saben qué hacer”, los acusa de ser incapaces de ganarse el respeto de los demás en sus comités de formulación de políticas y, en el caso de Powell, de tener motivaciones políticas.

Mohamed El-Erian dice que la Reserva Federal necesita seguir recortando las tasas y podría tener que recortar más si se demora demasiado. Su argumento no refleja los datos recientes de EE.UU. que sugieren que la Reserva Federal tiene más tiempo para decidir de lo que creen sus críticos.

Brasil está poniendo a prueba la independencia de su banco central, y altos funcionarios del partido gobernante del presidente Luiz Inácio Lula da Silva presentaron una demanda contra el gobernador del banco central, Roberto Campos Neto. Quieren que se le prohíba hacer declaraciones políticas, pero lo que realmente quieren son tipos de interés más bajos. La semana pasada, el Banco Central do Brasil mantuvo su tasa de interés en 10,5 por ciento después de una votación unánime, citando la necesidad de “mayor cautela” en el entorno económico actual cuando elevó su pronóstico de inflación. Esto no reparará las relaciones.

Gráficos que importan

Más de un gráfico esta semana, porque es necesario observar el efecto de la política francesa en el BCE. Es evidente que unas elecciones parlamentarias anticipadas podrían alterar fundamentalmente la política francesa, su política fiscal y su relación con el resto de Europa, como explica Gideon Rachman aquí.

¿Desencadenará una nueva crisis del euro? Es una posibilidad, pero aún no hay señales de ello y los movimientos del mercado han sido modestos. El aterrador gráfico que aparece a continuación es el que se ve normalmente y muestra un gran aumento en el diferencial entre los costos de endeudamiento de Francia y Alemania.

Tiene mala pinta, pero si hace clic en el gráfico, verá que el problema es menor que un evento similar antes de las elecciones francesas de 2017 y mucho menor que el aumento de los diferenciales italianos después de la elección del gobierno populista en 2018.

Más concretamente, a menudo es bueno observar los niveles en lugar de los diferenciales. La principal medida del mercado hasta la fecha ha sido reducir los costos de endeudamiento alemanes en lugar de aumentar los franceses. Hasta ahora ha habido una especie de huida hacia la seguridad en lugar de castigar a Francia.

En estas circunstancias, no hay duda de que el BCE no haría nada. El despilfarro fiscal es un asunto que debe abordar primero Francia y luego la Comisión Europea.

Las cosas tendrían que empeorar mucho con los movimientos del mercado amenazando con extenderse a otros países de la eurozona o con una crisis de deuda sistémica más amplia antes de que el BCE comience a utilizar las poderosas herramientas para comprar deuda a su disposición. De hecho, es probable que la existencia misma de estas herramientas limite la posibilidad de tener que utilizarlas. Esto no es 2011 (todavía).