Emeklilik planları genellikle belirli bir yaşta işlerini gerçekten bırakabileceklerini ve yaşam tarzlarını sürdürmek için yeterli paraya sahip olabileceklerini düşünen kişiler tarafından yapılır. Ama yapmayanlar ne olacak?

Birkaç fintech girişimi, aşağıdakiler de dahil olmak üzere bu sorunla mücadele ediyor: emekli, bu da bir kenara milyonlarca dolarınız olmasa bile emeklilik planlamasının elde edilmesi kadar kolay olması gerektiğine inanıyor. New York merkezli girişim, kendisini emeklilik planlamasına yönelik “türünün ilk örneği bütünsel” bir yaklaşım olarak tanımlıyor.

tarafından yapılan bir 2019 çalışmasından yola çıkarak TransAmerica Merkezi Her beş çalışandan sadece birinin yazılı bir emeklilik stratejisine sahip olduğunu bulan şirket, diğer emeklilik planlama şirketlerine benzer teklifler sunuyor: özel bir danışman ve yatırım, planlama ve harcama için ürün ve hizmetler.

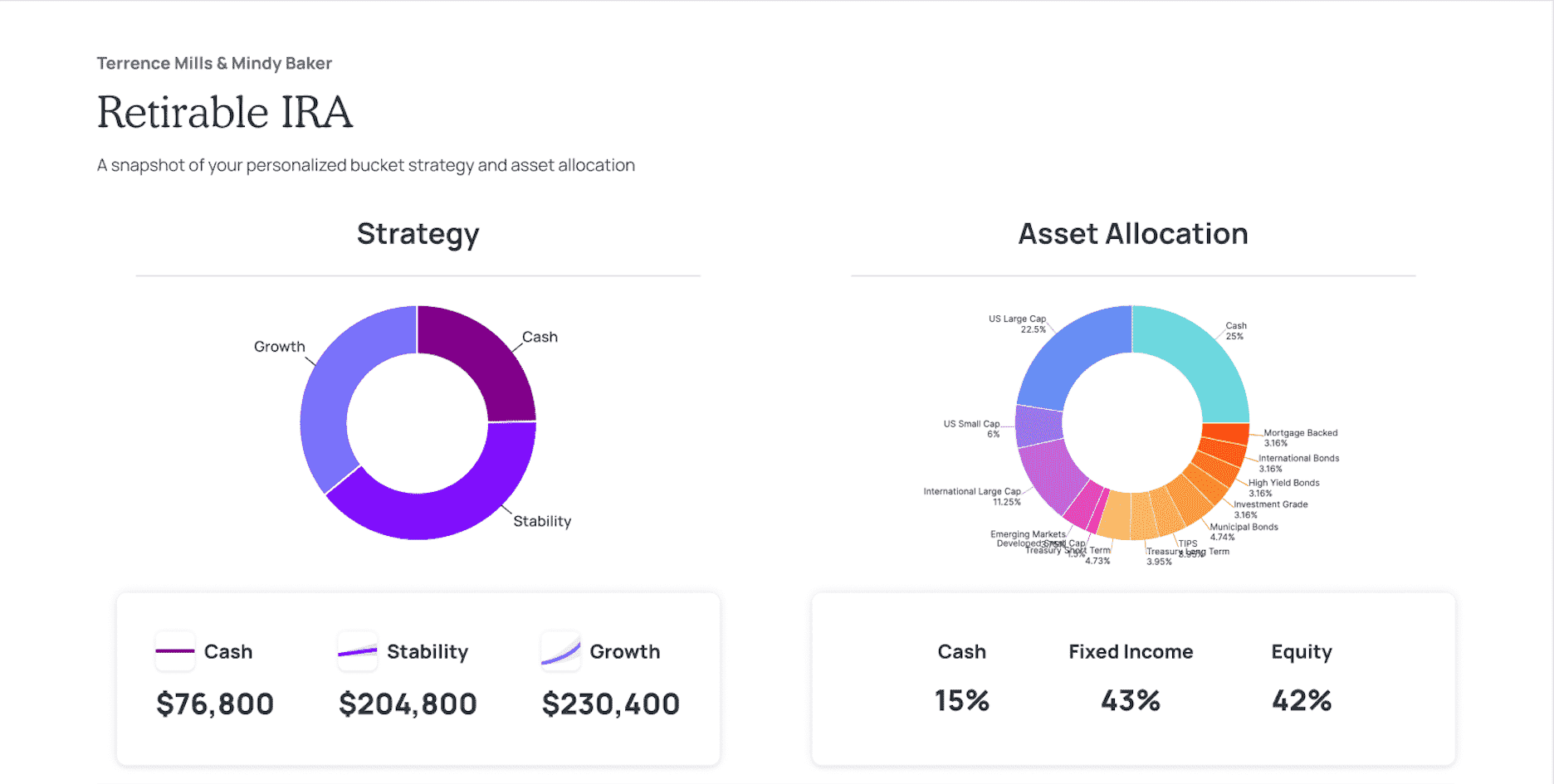

Ancak kurucu ortak ve CEO Tyler End, benzerliklerin sona erdiğini söylüyor: sadece daha düşük net değere sahip bireylere odaklanmakla kalmıyor, aynı zamanda emeklilik “dekümülasyonuna” da odaklanıyor. Bunu, bir bireyin varlıklarını üç gruba ayırarak yapar: nakit, istikrar ve büyüme. Müşteri, gelirinin gerçek zamanlı olarak ne olduğunu ve her ay ne kadar harcamanın güvenli olduğunu görebilir. Aynı mantığı yatırımlara da uyguluyor ve parayı tasarrufa geri kazandıran bir banka kartı üzerinde çalışıyor.

Şirket, 50 yaş ve üzeri Amerikalılara ücretsiz danışmanlık hizmeti sunuyor ve hizmetini ilk 500.000 ABD Doları tutarındaki yönetilen varlık için %0,75 olarak fiyatlandırıyor ve bundan sonra hiçbir şey yapmıyor. End, bunun yönetilen her 1.000 ABD Doları için yaklaşık 63 sent anlamına geldiğini ve bunun karşılaştırılabilir danışmanlık hizmetlerinden daha düşük olduğunu söyledi.

Retirable’ın varlık tahsis panosu. Resim Kredisi: emekli

“Büyük oyuncular, birisinin hesabınızla ilgili size yardım etmesi için çağrı merkezleri sunabilir, ancak planınızda sizinle birlikte çalışacak güvenebileceğiniz, komisyonsuz, güvene dayalı bir danışman veren sadece bizleriz,” End TechCrunch’a söyledi. “Birçok insanın bizimkine benzer bir misyonla herkese yardım etmeye başladığını görüyorsunuz, ancak insanlar satmaya teşvik edildiğinde, genellikle daha yüksek net değere doğru kayıyorlar.”

End, şirketi 2019 yılında Ian Yamey ve Brian Ramirez ile birlikte kurdu ve 15 çalışanı ile birlikte Retirable, 50.000’den fazla emeklilik planı tasarlayan tescilli bir teknoloji geliştirdi.

Bir ay önce şirket, yatırım yönetimi ve maaş çeki ürünlerini piyasaya sürdü ve müşterilerini planlamacılarla eşleştirmeye başladı. Retirable ayrıca gelirini aya göre %25’in üzerinde artırdı.

Bugün şirket, şirkete bugüne kadar toplam 10,7 milyon dolar yatırım yapmak için 6 milyon dolarlık ek girişim destekli tohum finansmanı duyurdu. Tur Birincil tarafından yönetildi ve Vestigo Ventures, Diyagram, Portage ve Primetime’ı içeriyordu.

End, yeni finansmanın banka kartının gelişimini hızlandırmak, danışman ekibini büyütmeye devam etmek ve örneğin Medicare acenteleri, vergi planlayıcıları ve emlak planlamacıları ile çalışmak gibi yeni dağıtım kanalları eklemek için kullanılacağını söyledi.

“Bu demografiyle ilgili ilginç şeylerden biri, bazı insanların çok erken harcama yapmasıdır” diye ekledi. “Emeklilikte gerçekten aktif olduğunuzda, yaşlandıkça harcamalar dalgalanıyor. Bu banka kartının yaptığı şey, hem tüketiciye hem de danışmana harcama tutarları ve paranın nereye harcandığı hakkında bilgi vermektir. Bundan sonra, tasarrufların üzerine indirimler sunabiliriz. Bu türünün ilk örneği bir ürün.”