Bu ay halka arzları ile yatırımcıların ilgisini test etmeye hazırlanan iki büyük Hint girişimi Ola Electric ve FirstCry, yeni piyasa gerçekleriyle yüzleştikçe hisselerini önceki değerlemelerinin altında fiyatlandırmak zorunda kaldılar.

Hindistan’ın en büyük elektrikli iki tekerlekli araç üreticisi olan Ola Electric, vade belgesine göre hisselerini 72 ila 76 ₹ (86 ila 91 sent) fiyattan satarak 730 milyon doların üzerinde gelir elde etmeyi hedefliyor. Fiyatlandırma, şirketi yaklaşık 4 milyar dolar olarak değerlendiriyor; bu, Ekim 2023’teki bir finansman turunda elde ettiği 5,4 milyar dolarlık değerlemeden %26 daha düşük ve başlangıçta IPO için hedeflediği 6,5 milyar ila 8 milyar dolar aralığının çok altında. Aslında, Ola Electric Ocak 2022’deki bir turda 5 milyar dolar olarak değerlendirilmişti.

Ülkenin anne ve bebek ürünleri için en büyük e-ticaret platformu olan FirstCry, terim belgesine göre 2,9 milyar dolarlık bir değerlemeyle 501 milyon dolara kadar para toplamayı hedefliyor. Bu, 2023 sonu özel değerlemesiyle uyumlu olsa da, geçen yıl aradığı 4 milyar dolarlık değerlemenin ve 2022’de hedeflediği 6 milyar dolarlık fiyat etiketinin çok altında.

Şirketlerin daha muhafazakar duruşu, şirketlerin halka açık piyasa denetimine uyum sağlamasıyla birlikte girişim değerlemelerindeki değişimi yansıtıyor. “Birçok şirketin kurucuları ve yönetim kurulu, aşağı yönlü korumanın ve IPO sırasında değeri masada bırakmanın önemini fark etti,” diyor, girişimlere danışmanlık yapmaya odaklanan bir yatırım bankası olan IndigoEdge’in yöneticisi ve ortağı Swapnil Sheth.

Doğru fiyatlandırmayı elde etmek “ana yatırımcıları ve uzun vadeli halka açık piyasa yatırımcılarını ve ayrıca halka arza perakende aboneliği çekmeye yardımcı oluyor” dedi. Ve bu tür yatırımcıları çekmek, sırayla, bir şirketin halka arzdan elde ettiği kazançları artırma şansını artırırken, listelemeden sonra hisse senedinin performansını da güçlendiriyor, diye ekledi.

Ola Electric ve FirstCry henüz kârlı hale gelmedi. Ola Electric, Mart 2024’te sona eren mali yılda 626,3 milyon dolarlık gelir üzerinden 189,2 milyon dolarlık zarar bildirdi, FirstCry ise aynı dönemde 774 milyon dolarlık gelir üzerinden 38,3 milyon dolarlık zarar gördü.

Bazı yatırımcılar için, daha düşük değerlemeler azalan getirilerle sonuçlanacaktır. Tiger Global ve Matrix Partners, Ola Electric’e yaptıkları erken yatırımdan kar elde ederken, Alpine Opportunity Fund ve Tekne Private Ventures gibi daha yeni destekçiler, şirket bu IPO fiyat aralığında listelenirse zarar edebilir. Her iki firmaya da yatırım yapan SoftBank, para kazanmaya hazır: TechCrunch analizine göre, Ola Electric’te %48 kar ve FirstCry’da 450 milyon doların üzerinde kar.

Ola Electric ve FirstCry, sigorta girişimi GoDigit’i halka arz piyasalarına kadar takip ediyor. GoDigit ayrıca Mayıs ayındaki listelemesinden önce değerlemesini %25 düşürerek 3 milyar dolara düşürdü, ancak piyasa değeri o zamandan beri 3,8 milyar dolara çıktı.

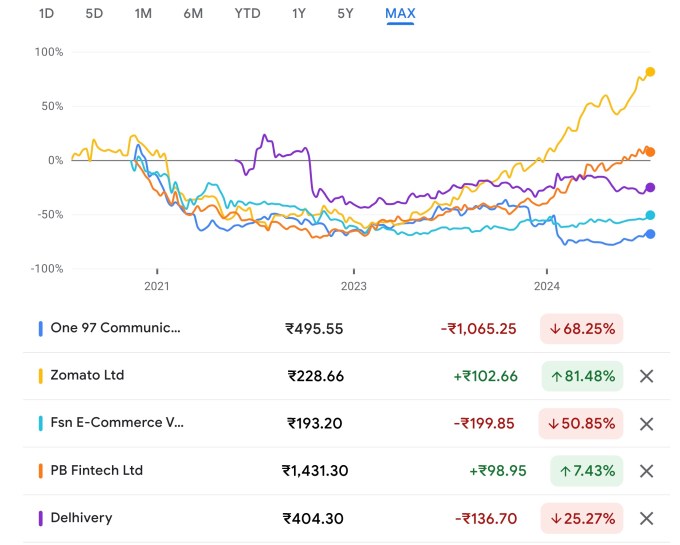

IPO’lar, Hindistan’daki girişimlerin önümüzdeki iki yıl içinde halka arz dalgasına hazırlanmasıyla birlikte geliyor. 2021’den beri ülkede halka açılan teknoloji şirketleri, kıyaslama Sensex endeksi üç yılda %50’den fazla artmasına rağmen karışık sonuçlar gösterdi.

Sheth, “Birçok yeni nesil halka arz, uzun süreler boyunca halka arz fiyatlarının altında işlem gördü. Ayrıca hisse senedinde, vade sonundan sonra satış baskısı da var” dedi.

Hindistan’daki şirketler bu yılın ikinci yarısında IPO ve FPO’lar yoluyla muhtemelen yaklaşık 11 milyar dolar toplayacak, Bank of America analistleri müşterilerine yakın zamanda gönderdikleri bir notta yazdı. Hyundai, Ola, Swiggy ve Afcons’un 2024’te yaklaşık 5 milyar dolar toplamayı planladığını banka söyledi.

Bir zamanlar Hindistan’da yemek dağıtım pazarına liderlik eden ancak o zamandan beri rakibi Zomato’ya kaptıran Swiggy de halka arz başvurusunda bulundu. TechCrunch tarafından görülen bir nota göre, bir yatırım bankası Zomato’nun piyasa değeri 18 milyar dolar iken Swiggy’deki hisse senetlerini 10 milyar dolarlık bir değerlemeyle satmayı teklif ediyordu. Swiggy en son Ocak 2022’de 10,7 milyar dolarlık bir değerlemeyle yatırım yapmıştı.

“Sektör jargonunun aksine, IPO’yu bir ‘çıkış etkinliği’ olarak adlandırmanın biraz yanlış bir adlandırma olduğuna inanıyorum. IPO’nun bir çıkış değil, en azından kurucular/promotörler için başka bir on yılın veya daha uzun bir yolculuğun başlangıcı olduğuna inanıyorum. Şirketin her çeyrekte büyümesini ve kârlılığını daha da fazla inceleyecek olan halka açık piyasa yatırımcılarına daha da büyük bir vizyon ve büyüme yolculuğu göstermeleri gerekiyor,” dedi Sheth.