Mastercard CFO’su, ayda 10 milyardan fazla işlem gerçekleştiren Hindistan UPI’sinin ekosistem katılımcılarının ‘para kaybettiğini’ söyledi

Hindistan’ın UPI’si “harika” Mastercard CFO’su yakın tarihli bir konferansta yaptığı açıklamada, pek çok düzeyde” ancak ekosistem katılımcıları için “inanılmaz derecede acı verici bir deneyim” olmaya devam ettiğini belirterek, düşük kart penetrasyonuna sahip ülkede aylık 10 milyardan fazla işlemi kolaylaştıran mobil ödeme hattı etrafındaki gerilimlerin altını çizdi.

Mastercard’ın Hindistan gibi gelişmekte olan pazarlardaki beklentileri sorulduğunda CFO Sachin Mehra, UPI’yi dijitalleşmeye yardımcı olduğu için övdü ancak ticari sürdürülebilirliği konusundaki çekincelerini dile getirdi.

UBS konferansında “Bu, bu teklifin bir parçası olarak para kaybeden ekosistem katılımcıları için inanılmaz derecede acı verici bir deneyim” dedi.

Mastercard ve Visa gibi kart devleri, tüketici işlemleri için üye işyerlerinden ücret alırken, yedi yıl önce bir banka konsorsiyumu tarafından kurulan ve Hindistan Merkez Bankası’nın özel birimi NPCI tarafından denetlenen UPI, büyük ölçüde tüccarlara hiçbir maliyet getirmeden çalışıyor.

Maliyetlerin azalması, Hindistan hükümetinin ve düzenleyici kurumların desteğiyle birleştiğinde, dünyanın en kalabalık ülkesinde mobil dijital ödemelerin benimsenmesinde artışa neden oldu.

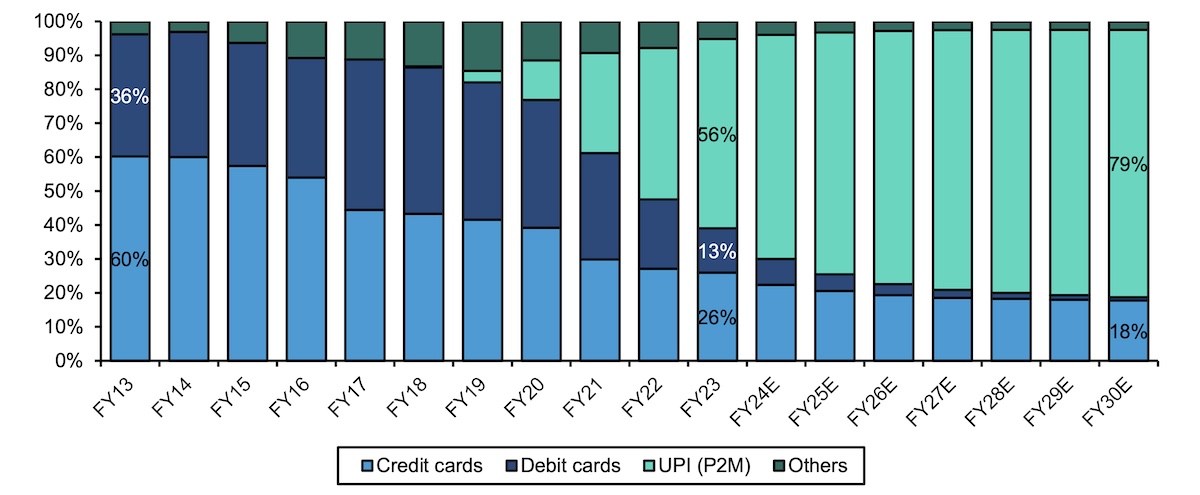

Farklı nakitsiz ödeme modlarının payı. UPI ödemeleri artık Hindistan’daki nakitsiz ödemelerin (değere göre) ~%56’sını oluşturuyor; bu da kredi kartlarının payının iki katından fazla. (Resim ve veriler: RBI, Bernstein)

Elbette bu, Mastercard’ın UPI’nin ekonomik modeli hakkındaki çekincelerini dile getirdiği ilk sefer değil.

“Bu ödemeleri gerçekten mümkün kılan bankalar bu işlemlerde para kaybetme eğilimindedir. Dolayısıyla bu, uzun vadede sürdürülebilir olup olmadığı sorusunu sorduğumuz bir öneridir. Ve kim bilir? Nereye gideceğini göreceğiz. Ancak bu arada, kredi gibi borç da bu piyasada gelişmeye devam ediyor,” dedi Mehra bu yılın mayıs ayında.

Mastercard da bu görüşte yalnız değil, ancak son zamanlarda çok az kişi UPI’nin ekonomik çerçevesini açıkça eleştirdi. Yıllar boyunca birçok fintech yöneticisi, tüccarlara ücret uygulanması için hükümete başvurdu.

Ancak ilginç olan, Hindistan’daki birçok firmanın son yıllarda UPI etrafında yenilik yapması ve iş kurması.

Bir işlem tamamlandığında gerçek zamanlı işitsel bildirim sunan Paytm’in ses kutusunu ele alalım. Paytm’in ses kutusu, UPI işlemlerini satıcılara hiçbir ücret ödemeden gerçekleştiriyor, ancak cihazı kullanma karşılığında onlardan aylık bir abonelik ücreti veya 999 Hint rupisi (12 $) kadar düşük bir tek seferlik ödeme talep ediyor.

Ses kutusu işi Paytm için hızla büyüyor ve kârına giderek daha fazla katkıda bulunuyor. (Mastercard, Visa ve AmEx, kısa süre önce ülkedeki işletmeler arasında erişimlerini genişletmek amacıyla ses kutusunda kartla ödemeyi kabul etmek için Paytm ile ortaklık kurdu.)

Ayrıca ses kutusu, işletmelerin tüccarlardan gelen zengin nakit akışı verilerine erişmesinin yolunu açtı. Daha önce bu tüccarların çoğu yalnızca nakit kabul ediyor ve vergi kaçırıyordu.

Bu nakit akışı verilerine erişime sahip olan işletmeler artık modern sigortalama yetenekleri geliştiriyor ve daha önce yağmacı kredi verenlere bağımlı olan, yetersiz hizmet alan tüccarlara kredi veriyor.

(Ayrıca, Hindistan Merkez Bankası bu ay ses kutusunun potansiyelini kabul etti ve Hindistan’ın küçük şehirlerinde ödeme kabul araçlarının yaygınlaştırılmasını sübvanse etmeyi amaçlayan bir girişim olan Ödeme Altyapısı Geliştirme Fonu’na dağıtımını ekledi.)

Üstelik neredeyse tüm paydaşlar nakitten nakitsiz işlemlere geçişten fayda sağladı ve AllianceBernstein analistleri bu ay bu faydaların UPI işlemlerini kolaylaştırmanın getirdiği maliyetlerden daha ağır bastığını savundu.

“Bankalar, (pahalı) ATM işlemlerinde yaşanan keskin düşüşten faydalandı (kişi başına düşen ATM işlemleri son 4 yılda ~7’den ~5’e düştü). Bu düşüşten elde edilen maliyet tasarrufu, mevcut UPI (P2M) işlemlerinin ~20 baz puanına eşittir. AllianceBernstein geçen hafta bir raporda, bankalar aynı zamanda nakit/mevduat oranındaki nihai düşüşten ve artan nakitsiz ödemelerle bağlantılı borç verme fırsatlarından da faydalanabilir” diye yazdı.

Rapor şunu ekliyor: “Hükümet daha düşük para basım maliyetlerinden faydalandı (özel tüketimin yüzdesi 2018 Mali Yılı öncesinde ~5 baz puandan şimdi ~2,8 baz puana düştüğü için maliyetler). Bu düşüşten elde edilen maliyet tasarrufu, mevcut UPI (P2M) işlemlerinin ~12 baz puanına eşittir. Hükümet için en büyük fayda, vergi toplama verimliliğinin artmasıdır. Tüketiciler ve tüccarlar, fiziksel para birimlerindeki düşüşten potansiyel olarak daha fazla faiz geliri elde ettiler, ancak alternatiflerin (nakit ve sonunda CBDC) maliyetleri sıfır olduğundan doğrudan kazançlar daha az belirgin oldu.”

Resim: AllianceBernstein

Hindistan’ı önemli bir denizaşırı pazar olarak tanımlayan Mastercard ve Visa için ülkede önümüzdeki yol daha fazla engelle dolu görünüyor. Yeni Delhi, UPI ile kredi bağlantısı gibi bazı benzersiz özellikler sayesinde hızla benimsenmeye başlayan yerli Rupay kart ağını giderek daha fazla tanıtıyor.

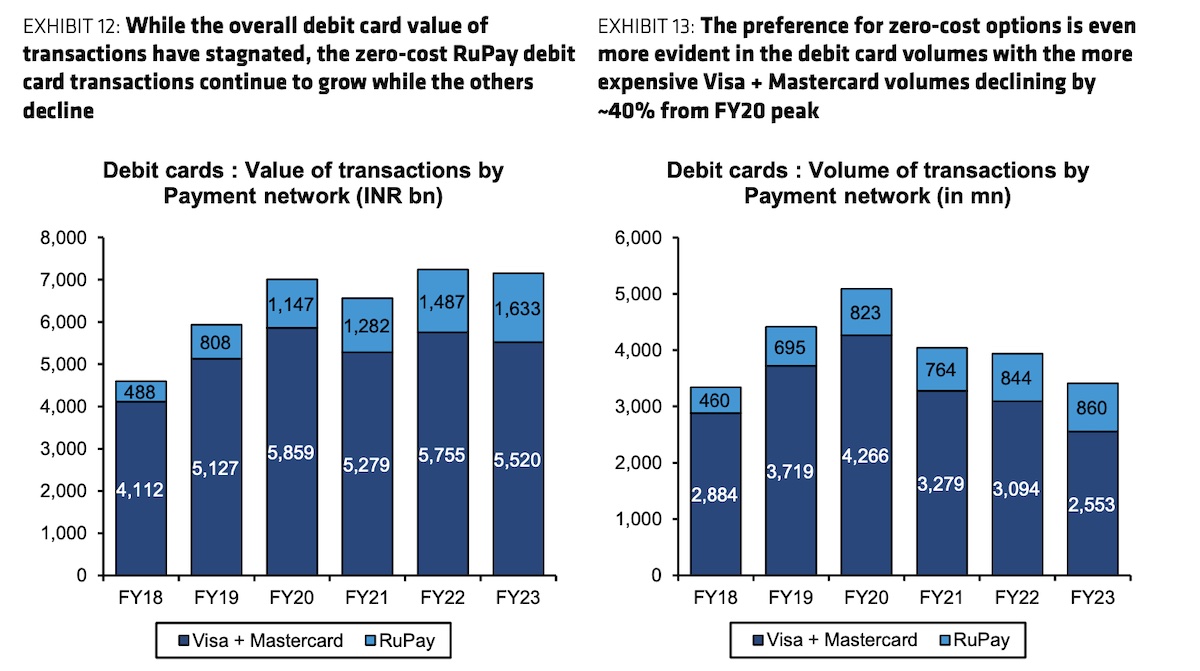

“RuPay banka kartı işlemlerindeki MDR (tüccar indirim oranı) sıfırdır ve şaşırtıcı olmayan bir şekilde, son 5 yıldaki hacim artışının %100’ü ve değer artışının ~%50’si, bankamatik yoluyla yapılan işlem hacmiyle RuPay kartları tarafından gerçekleştirilmiştir. AllianceBernstein analistleri, diğer ağlara bağlı kart sayısının son 5 yılda ~%40 oranında azaldığını ekledi.