The Interchange’e hoş geldiniz! Bunu gelen kutunuza aldıysanız, kaydolduğunuz ve güven oyunu kullandığınız için teşekkür ederiz. Bunu sitemizde bir yazı olarak okuyorsanız, kaydolun burada böylece gelecekte doğrudan alabilirsiniz. Her hafta, bir önceki haftanın en sıcak fintech haberlerine göz atacağım. Bu, finansman turlarından trendlere, belirli bir alanın analizine ve belirli bir şirket veya olguya yönelik sıcak yaklaşımlara kadar her şeyi içerecektir. Dışarıda pek çok fintech haberi var ve benim işim, bilgi sahibi kalabilmeniz için bunların üstünde kalmak ve anlamlandırmak. — mary ann

Helloooo ve Mutlu Yıllar! Bu haber bültenini yazmak için oturduğumdan beri uzun zaman geçmiş gibi geliyor. özledim!

Habere geçmeden önce hepinize huzurlu ve eğlenceli bir tatil geçirmenizi dilerim. Bizimki çok sadeydi ama bu kötü bir şey değil. Yine de, beynimin bu hafta tekrar çalışma moduna geçmesinin biraz zaman aldığını kabul edeceğim… o yüzden bana katlanın.

Cuma günü, hakkında bir makale yayınladım. kapı eşiği‘nin 21,5 milyon dolarlık B Serisi zammı. Hikaye, o gün sitede en çok okunanlar arasında yer aldı ve insanların gerçekten özellikle yatırım söz konusu olduğunda, emlak kiralama piyasasıyla ilgili teknolojiyle ilgileniyor. Doorstead, kendi adına, ev sahiplerine minimum kira bedeliyle çalıştığını garanti etmesi açısından tam hizmet veren bir emlak yönetim şirketinden daha fazlası olduğunu söylüyor. Söz verdiği miktarı alamazsa aradaki farkı öksürür. Daha fazlasını alırsa, şirket sahibi değil, sahibi alır. Doorstead, teşviklerinin birlikte çalıştığı ev sahiplerininkiyle uyumlu olması için kasıtlı olarak yalnızca %8’lik bir yönetim ücreti alarak para kazanmayı seçtiğini söylüyor. Şirket, aradaki farkı ödemeye istekli olarak, kiralık mülklerin boş kaldığı süreyi azaltabileceğini söylüyor. Şirketin kurucuları Ryan Waliany ve Jennifer Bronzo, ev sahiplerinin yalnızca garantili bir kira geliri elde etmekle kalmayıp, aynı zamanda mülklerini daha hızlı kiraya verdiklerini ve bu şekilde daha fazla para kazandıklarını söylüyor. Doorstead ayrıca, 2021’de zammı karşıladığım başka bir girişim destekli proptech, Knox Financial’ın Boston varlıklarını aldığını da duyurdu. İkinci şirketin faaliyetlerini durdurmasına neyin yol açtığına dair ayrıntılara sahip değilim, ancak 2023’te bu tür şeyleri daha çok göreceğimizden şüpheleniyorum. Ve “bir nevi” derken, diğer girişimlerden varlık satın alan girişimleri kastediyorum. Equity Podcast ekibinin Doorstead’in modeli hakkındaki düşüncelerini duymak için buraya gidin.

Arada, birlikte yaptığım bir röportajı yayınladık. GGV SermayesiDördüncü çeyrekte Hans Tung ve Robin Li. Bilmeyenler için GGV, tüketici, internet, kurumsal/bulut ve fintech dahil olmak üzere çeşitli sektörlerde tohumdan büyüme aşamalarına kadar yeni girişimlere yatırım yapan, yönetimi altında 9,2 milyar dolarlık varlığa sahip bir girişim şirketidir. Röportajın bazı önemli noktaları arasında Tung’un düşüş turlarının dünyanın sonu olmadığına ilişkin görüşleri yer alıyor. Bana, bir girişimin kapanmaktansa düşüş turunu yükseltmesini tercih ettiğini ve sonuçta önemli olanın sonuç olduğunu söyledi. Ferahlatıcı! Diğer şeylerin yanı sıra kendi portföy şirketlerine verdiği bazı tavsiyeleri de paylaştı. Bu arada Li, yerleşik fintech’in neden popüler olmaya devam edeceğine dair düşüncelerini paylaştı.

2022’de zaten çok sayıda düşüş olduğundan emin olsam da Tung, 2021’de yükselen girişimlerin nakdi azalmaya başladıkça 2023’te daha da fazlasını göreceğimizi umuyor. Bir aşağı turu yükseltmenin utanılacak bir şey olmadığı görüşüne katılıyorum. Değerlemeler aşırı şişirildi ve bu yıl duyurulan aşağı turlar çoğu durumda daha gerçekçi ve savunması daha kolay olan değerlemeleri yansıtıyor.

Doorstead’in kurucu ortakları Ryan Waliany (CEO) ve Jennifer Bronzo (COO) Görsel Kaynakları: kapı eşiği

Haftalık Haberler

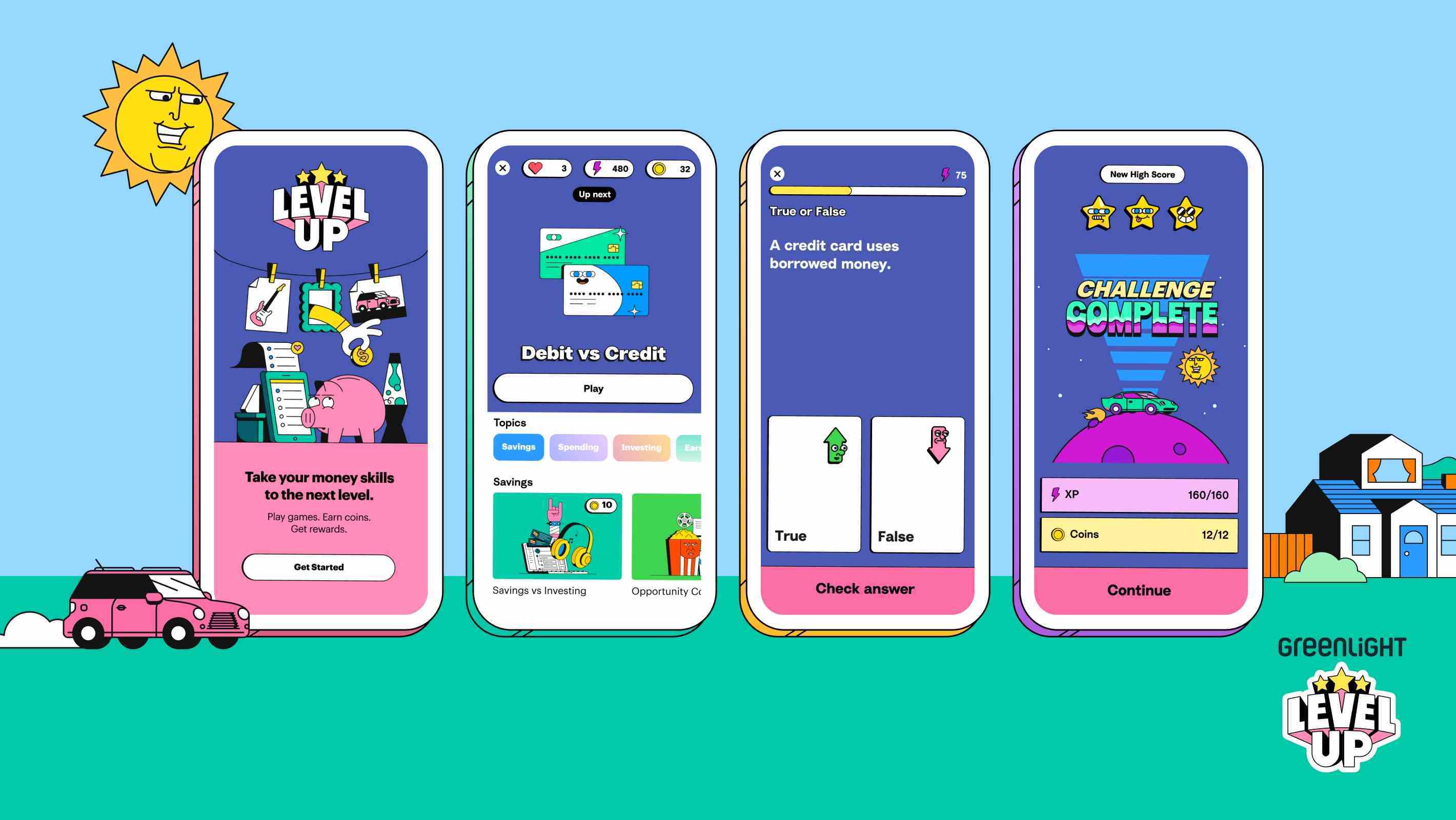

6 Ocak’ta, kendini tanımlayan aile fintech’i Yeşil ışık başlattı Yeşil Işık Seviyesi Yükseltme, etkileşimli, müfredata dayalı bir finansal okuryazarlık oyunu. Açıkçası şirket, genç neslin dijital olarak oyun oynama sevgisine hitap etmeye çalışıyor, ancak bir oyunu teklifine dahil etmenin bu kadar uzun sürdüğünü merak etmek gerekiyor. E-posta yoluyla bir sözcü bana şunları söyledi: “Çocuklar, cep telefonlarında veya tabletlerinde dinamik grafikler, hikaye odaklı oyun ve animasyonlar aracılığıyla sanal para kazanabilir, deneyim puanları kazanabilir ve gerçek hayattaki para dersleriyle meşgul olabilir – oyunlaştırma ilkelerini alarak ve uygulayarak onları tüm yaşamları boyunca ihtiyaç duyacakları temel becerilerden biri haline getiriyor.” Finansın oyunlaştırılması elbette yeni bir kavram değil. Geçen yıl, ülkenin en büyük finans kurumlarından biri olan Truist’in daha genç bir müşteri kitlesine hitap etme çabalarında fintech girişimi Long Game’i satın alması hakkında yazmıştım.

BaaS başlatma Syntera birlikte çalıştığını söyledi Wahed (Arapça “Bir” anlamına gelir), kendisini dünyanın ilk helal yatırım uygulaması olarak tanımlayan bir dijital İslami yatırım platformu. Synctera, Wahed’in hizmetlerini ABD’de 3,5 milyon Müslüman inanç sakinine sunması için altyapı sağladığını söylüyor Şu anda, Wahed’in Birleşik Krallık ve Malezya’da 200.000’den fazla müşterisi var ve Synctera’nın teklifini banka hesabı ürünleri oluşturmak için kullanıyor. Müslüman Amerikalılar için uygulamasına bağlı bir banka kartı programı çıkardı. Spesifik olarak, bir Synctera sözcüsü TechCrunch’a şunları söyledi: “Wahed şu anda ABD’li müşterilere yerleşik İslami ilke ve standartlara göre yapılandırılmış helal yatırımlar sunuyor. Wahed, Synctera ile müşterilerine banka hesapları (para transferini daha kolay ve sorunsuz hale getirerek) ve banka kartları (fonlara kolay erişim için) sağlayabilecek.” Synctera CEO’su/kurucusu Peter Hazlehurst e-posta yoluyla şunları yazdı: “Wahed’in ABD’deki müşterileri için bankacılık ürünleri piyasaya sürmesine yardımcı olmaktan gerçekten heyecan duyuyoruz… Wahed gibi misyon odaklı şirketlerin insanların finansal durumlarını aydınlatmak için yerleşik bankacılığı benimsemesini bekliyoruz. gelecekler.” Son yıllarda, İspanyollar, Siyahlar, Asyalı Amerikalılar ve genel olarak göçmenler gibi çok özel demografik grupların ihtiyaçlarını karşılamak için tekliflerini şekillendiren daha fazla fintech gördük. Bu tür bir niş odağın işe yarayıp yaramayacağını yalnızca zaman gösterecek.

Bu bağlamda, Boston merkezli Mendoza Girişimleri – kendisini “kadın ve Latin kökenli bir fintech, AI ve siber güvenlik girişim sermayesi şirketi” olarak tanımlayan – 100 milyon dolarlık fonunda ilk kapanışı gerçekleştirdiğini açıkladı – üçüncü. Ne yazık ki, firma şu ana kadar ne kadar topladığını paylaşmadı, ancak bir basın açıklamasında fonun “çeşitli kurucu ekiplere odaklanarak erken büyüme aşamasındaki girişimlere yatırım yapmaya öncelik vereceğini” söyledi. Hey, çeşitli kurucu ekipleri yükseltmeyi amaçlayan tüm girişimler için her zaman buradayız. Özellikle Bank of America, Grasshopper Bank ve diğer açıklanmayan yatırımcıların katılımını içeren ilk kapanışa öncülük etti.

Yıla başlamak için, Felicis Girişimleri‘ genel müdürü Victoria Treyger, TechCrunch için bir konuk gönderisi kaleme alarak fintech alanında tahminlerini ve nerede fırsatlar gördüğünü anlattı. Bu arada, Bessemer Venture Partners Charles Birnbaum e-posta yoluyla bize “FedNow’un nihayet 2023’ün ortalarında daha geniş çapta piyasaya sürülmesi planlandığından, tüm gözler daha hızlı ödemelerle ilgili fırsatlarda olacak. Clearing House’un RTP planının benimsenmesi bugüne kadar ılımlı olsa da, FedNow’un mevcut FedLine ağını kullanmasının 2023’ten itibaren ödemelerin daha hızlı benimsenmesini hızlandırmasını bekliyoruz. bordro, sigorta ödemeleri, tedarikçi ödemeleri ve daha fazlası ve daha sorunsuz b2b ve tüketici ödemeleri deneyimleri için uygulama katmanında. Ayrıca, finansal hizmetlerin bazı büyük alanlarında blockchain teknolojisinin kurumsal olarak benimsenmesi konusunda hala iyimser. Örneğin, SWIFT’in “merkez bankası dijital para birimleri (CBDC’ler) ile deneyler yapmaya devam edeceğini ve daha fazla bankanın banka tarafından basılan tokenleştirilmiş mevduat stablecoin’leri aracılığıyla blok zincirleri üzerinden uyumlu değer transferini kolaylaştırmak için USDF Konsorsiyumu’na katılacağını” tahmin ediyor.

Blok zincirinden bahsetmişken, MerküroSınır ötesi bir ödeme ağı kuran kripto odaklı bir girişim, şimdi “benzersiz bir özelliğin kilidini açtığını – bankacılık ve kripto hesaplarını tek bir platformda yönetme yeteneği” olduğunu iddia ettiği bir BaaS çözümü başlattı. Şirketin bir sözcüsü bana e-posta yoluyla, amacın geleneksel bankaların kullanıcıları için kripto hesapları açmasını kolaylaştırmak ve kripto platformlarına müşterilerinin fiat olarak depolamasına, transfer etmesine ve ödeme yapmasına izin verecek banka hesapları açmanın bir yolunu vermek olduğunu söyledi. /kripto. Haziran 2021’de şirketin yaptığı zammı anlattım.

Geçen yıl zamlarını karşıladığım bir startup’ın adının bir startup olarak adlandırıldığını görmek harikaydı. 2022’nin En İyi Buluşu. Altro Netflix, Spotify ve Hulu’ya dijital abonelikler gibi yinelenen ödeme biçimleri yoluyla insanların kredi oluşturmasına yardımcı olmayı amaçlayan teklifini büyütmek için geçen Mayıs ayında 18 milyon dolar topladı. Şahsen ben, girişimin ABD’deki eski kredi puanı modeline meydan okuyan kapsayıcı kredi oluşturma çabalarının hayranıyım.

Geçen hafta, Darrell Etherington ve Becca Szkutak’a katıldı. Brex kurucu ortağı ve CEO’su Henrique Dubugras, kendisinin ve kurucu ortağı Pedro Franceschi’nin kurumsal kart şirketini kurmaya karar vermesine neden olan şey ve gençken internette tanışan arkadaşlarının neden ortak CEO olmaya karar verdikleri hakkında sohbet edecek. diğer şeyler.

Ödeme şeffaflığı izleyicisine göre Kapsamlı.io, Şerit maaşı konusunda o kadar şeffaf değil. Fintech devi, maaş aralıklarına yer vermiyor CA veya NYC iş ilanları İzleyici ayrıca fintech girişimi Bolt’ta stratejik bir hesap yöneticisinin yapabileceğini buldu – buna hazır mısınız? — 374.000$ ila 462.000$ OTE/yıl. (Beni görebilseydiniz, şu anda “Evde Tek Başına”daki Kevin’in yüzünü şoka sokuyorum).

Manish Singh tarafından bildirildiği üzere: “İcra Kurulu Başkanı Suhail Sameer BharatPe, Hindistan fintech girişimi, şirket fonlarını kötüye kullandığı iddiasıyla geçen yıl kurucusunu kovarak gemiye yön vermeye çalışırken, bu hafta baş rolden ayrılacak.” Daha fazla burada.

Görsel Kaynakları: Yeşil ışık

Finansmanlar ve Birleşme ve Satın Almalar

ABD’de fintech alanında çok fazla megaround görmesek de TechCrunch’tan Manish Singh, Hindistan’ın son haftalarda fintech dünyasında iki önemli artış gördüğünü bildirdi:

Hint fintech Money View, yeni fonlamada 900 milyon dolar değerinde

Hintli fintech Kreditbee, yeni fonlamada 700 milyon dolarlık değerlemeye yaklaştı

Bu arada, Güney Kore’de fintech Toss, değerini şaşırtıcı bir şekilde 7 milyar dolara çıkardı:

Güney Koreli finansal süper uygulama Toss, değerleme %7 arttığı için G Serisi’ni 405 milyon $’a kapattı

TC sitesinde bildirilen diğer finansman anlaşmaları şunları içerir:

Gynger, şirketlere yazılım için nakit borç vermek için gizlilikten çıktı

Fintech Vint, şarap ve alkollü içecekleri ana akım bir varlık sınıfına dönüştürmeyi umuyor

Erken aşama Meksika fintech Aviva, kredileri görüntülü arama kadar kolay hale getiriyor

Ve başka yerlerde:

Suudi start-up Manafa, genişlemeyi finanse etmek için 28 milyon dolar topladı

Ve bu bir sarma. Genelde kararlardan yana değilim ama şunu söyleyebilirim ki ben ben bu yıla daha iyimser bir notla başlamaya çalışıyor. Geçen yıl birçok yönden zorlayıcıydı, ancak olumsuz ya da kıyamet ve kasvetli olmaya yardımcı olmuyor. Hala şükredecek o kadar çok iyi haber ve şey var ki. Bu nedenle, 2023 için dileğim hepimiz için daha fazla dayanıklılık ve iyimserlik çünkü her zaman olanları kontrol edemesek de, olabilmek nasıl tepki verdiğimizi kontrol edin. Okuduğunuz ve desteğiniz için tekrar teşekkürler. Geri bildiriminiz için her zaman buradayım! Gelecek haftaya kadar… xoxoxo Mary Ann